Теханализ не работает, но работает Мета Теханализ

Большинство игроков, к счастью, не понимает, в какую игру они играют. А многие не понимают и того, что трейдинг является игрой, причем, одним из лучших примеров игры в терминах «Теории Игр». Какой игрой является трейдинг? Некооперативной, последовательно-параллельной игрой с нулевой суммой. Формально инвестиции и трейдинг можно отнести к ненулевой игре в связи с постоянно растущим фондом игры. Однако большая часть излишков «изымается» из игры на ранних стадиях их образования т.н.«умными деньгами», а оставшаяся их часть распределяется между игроками очень неравномерным образом (5/95), зависящим от их навыков и умения, которые и представляют собой пресловутые «торговые стратегии». По этой причине можно с легкостью назвать трейдинг игрой с нулевой суммой.

То, что трейдинг является некооперативной игрой, понятно и на интуитивном уровне, а также следует из его определения как игры с нулевой суммой. А ярким тому примером служит одна из причин формирования зон поддержки/сопротивления. Ею в данном примере являются действия залоченных в своих позициях игроков, препятствующих движению цены в выгодном для них направлении. Так поступать их заставляет хорошо изученная финансовой психологией ассиметрия в принятии рисков, которая заставляет массу игроков действовать нерационально в отношении своих прибылей и убытков. Ведь рациональным поведением в данном случае было бы беспрепятственно пропустить цену сквозь свои убыточные позиции, чтобы они превратились в прибыльные. Такая тактика превратила бы эту игру, хотя и временно, в кооперативную. Уже потом, на уровне цен со значительной прибылью, эта игра все равно вернулась бы в разряд некооперативных из-за высокой конкуренции и невозможности для всех разом найти контрагента для фиксации прибыли.

Таким образом, успех трейдера зависит не от накачки рынков ликвидностью со стороны ФРС, ЕЦБ,… а от действий других игроков и их стратегий. Одно из частных определений теории игр — количственная оценка действий других игроков путем непрерывного взвешивания вариантов их выбора. Ликвидность поступает на рынок не сразу, и точно не в необходимый вам момент — когда вы находитесь в позиции с огромной просадкой)))

Трейдер, торгующий с использованием Технического Анализа, по сути, играет в т.н. «последовательную игру», где ходы других игроков: а. уже известны (лента сделок, ОИ, лимитные заявки) и б. нашли отражение в динамике цен в виде графиков

И, казалось бы, тем самым имеет возможность использовать стратегию с максимально выгодным для себя результатом, в отличие от параллельных игр, где ходы соперников делаются одновременно с вашими, или, по крайней мере, их ходы вам не известны. Но вернемся к одному из постулатов теории игр, который предполагает, что вы имеете дело с умным противником, который точно также знает о всех предыдущих ходах. Значит простое знание о предыдущих ходах, даже при правильной их интерпретации, не даст статистического преимущества в игре. Именно поэтому вызывает улыбку, и справедливо, анализ инструмента в виде пресловутых палочек и черточек. Более того, любой другой новомодный способ анализа с замысловатой терминологией, взятой из зарубежных источников, тоже не исправит ситуацию. Ведь соперник владеет всей этой же информацией. Для получения преимущества требуется не просто анализ, а мета анализ.

Я приведу сейчас простой и немного абстрактный пример мета анализа. Он касается драйверов движения цены (о которых можно почитать в разных моих статьях)

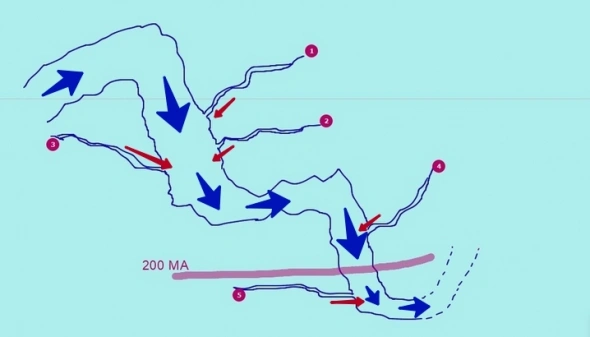

Представим себе, что ценовое движение на крупном ТФ это полноводная река, которая по всему руслу подпитывается мелкими реками, которые представляют из себя различные стратегии присоединения к большому движению. И пусть это будет немного странная река — как только приток вошел в нее, он сразу пересыхает)))

Опять же для простоты примем, что таких стратегий на свете существует всего пять:

1. выход из канала

2. смена волновой картины

3. закрепление под кластером объемов

4. выход цены из диапазона

5. пересечение ценой 200 дневной скользящей средней

Попытаюсь, используя свои навыки рисования, приобретенные в 1 классе школы, изобразить подобную картину))).

picture1

Особо здесь комментировать ничего не надо. Все пункты предельно понятны и известны. Например, существуют трейдеры, торгующие исключительно покидание ценой диапазона (п.4), чтобы выйти на следующем накоплении/распределении.

На представленной картинке — кто стал последним в пищевой цепочке?))) Очевидно спекулянты, обнаружившие цену, закрепившуюся ниже 200 МА.

В качестве примера — биткоин, гуляющий уже третий месяц ±10% под 200 МА (рис.2). Вся остальная публика в плюсах. Эта стратегия чаще всего и оказывается последним звеном. Это и понятно, так как большие фреймы разворачиваются очень медленно. Во всяком случае, денег эта стратегия много не принесет, а если и принесет что-то, то надо поделить эту прибыль на многие мецяцы ожидания. Но в еще более дурацкой ситуации находятся спекулянты на пробитии диапазона. Эти ждут не дождутся обновления низов, чтоб, перекрестившись выскочить из поз. Но кто бы им такую возможность предоставил...?

picture 2

На рис. 2 представлена ситуация, когда некая группа трейдеров наконец-то дождалась выхода из большого диапазона вниз в самом низу движения (тот же биткоин, Д1). Волею судьбы их стратегия оказалась последней из всех возможных. Заработают они что-нибудь? Шиш. И если, даже с высокой степенью абстракции, вы наткнетесь на рекоммендацию продавать/покупать выход из рэйнджа под/над 200 МА; что мы видим очень и очень часто у разных консультантов, вспомните эту статью.

А вот другой пример — серебро Д1 (рис.3) Выход из диапазона вниз сопровождался закреплением цены под 200 МА. Вот у этих ребят были шансы помочить клювик, как говорят британцы. И в этой ситуации трейдеры под 200 МА — последние в пищевой цепочке, в чистом виде.

picture 3

Что делает спекулянт, разглядевший в падающей цене все пять стратегий? Что угодно, только не продает))), а если уже в короткой позиции с верхов, то подсчитывает прибыли и выходит из рынка. Ситуацию с рекой можно разглядеть и в случае, когда она течет против старшего тренда, а ты ожидаешь конца коррекции для входа в сделку по старшей тенденции. Как бы абстрактно это ни выглядело. Изучив драйверы движения, и обнаруживая их в ценовой динамике, можно понять, течет ли река по- или против «законов физики» (как я писал в цикле статей про рыночную неэффективность), а значит — вовремя обнаружить силу, с которой хотелось бы дружить))).

https://vk.com/@-133758338-rynochnaya-neeffektivnost-obyazatelnaya-chast-torgovoi-sis

https://vk.com/@-133758338-rynochnaya-neeffektivnost-obyazatelnaya-chast-torgovoi-sis2

https://vk.com/@-133758338-rynochnaya-neeffektivnost-obyazatelnaya-chast-torgovoi-sis3a

https://vk.com/@-133758338-rynochnaya-neeffektivnost-obyazatelnaya-chast-torgovoi-sis3b

https://vk.com/@-133758338-rynochnaya-neeffektivnost-obyazatelnaya-chast-torgovoi-sis3c

Основные элементы ТА в абстрактном и конкретных примерах — все те же, только анализируются они на чуть более высоком уровне обобщения. Мета уровне низшего порядка. Есть мета уровни более высокого порядка, связанные с тем, что, как учит теория игр, мы исходим из того, что наш соперник — умный игрок, который хотел бы на нас заработать так же как мы на нем. Mногослойность мета анализа также, в частности, определяется тонкой динамикой ценообразования и взаимозависимостью динамики цены с разных ТФ, которые вплетаются в мета анализ низшего уровня.

Собственно говоря, Спекулятивная Бихевиористика — это Мета анализ ценовой динамики и знакомых ценовых паттернов в рамках теории игр и финансовой психологии для интерпретации и прогнозирования наиболее вероятных ценовых изменений на разных ТФ.

„Большинство игроков, к счастью, не понимает“… Почему «к счастью»? Потому что на всех пирог очень плохо делится)))

Не желаю вам профитов!)))

P.S. Вы можете прочитать ознакомительный фрагмент моей книги «Я — трейдер. Спекулятивная бихевиористика»

Foudroyant24 июля 2021, 12:59Покажите это Гусеву: одобрит или нет.0

Foudroyant24 июля 2021, 12:59Покажите это Гусеву: одобрит или нет.0 О'Грин24 июля 2021, 13:35Судя по отсутствию в блоге у автора красивой эквити за последнее время, для него рыночный пирог тоже плохо делится — остаётся продвигать свою «биохерчто-тотам» и рекламировать свою книгу…+1

О'Грин24 июля 2021, 13:35Судя по отсутствию в блоге у автора красивой эквити за последнее время, для него рыночный пирог тоже плохо делится — остаётся продвигать свою «биохерчто-тотам» и рекламировать свою книгу…+1 ramzess24 июля 2021, 14:37spebe, по чистому графику торгуете?0

ramzess24 июля 2021, 14:37spebe, по чистому графику торгуете?0 Vladimir N.24 июля 2021, 15:34Нет, все намного проще в десятки раз. Это одно ИЗ… Необходимо копать глубже.0

Vladimir N.24 июля 2021, 15:34Нет, все намного проще в десятки раз. Это одно ИЗ… Необходимо копать глубже.0