примерно 80% акций - принесут вам убытки

Эта правда обманывала инвесторов на протяжении веков

Около 150 лет назад китобойный промысел был одной из важнейших отраслей Америки. Электричество не изобрели. Чтобы осветить ночью улицы и дома, люди сжигали легковоспламеняющийся китовый жир.

К 1850 году китобойный промысел был пятым по величине сектором Америки и приносил очень хорошие доходы. Всего несколько тысяч китобоев заработали за год в современном эквиваленте 27 миллиардов долларов. Но большинство путешествий никогда не приносили прибыли.

Несколько лет назад исследователи Чикагского университета написали книгу о китобойном буме в США: « В погоне за левиафаном» . Они проанализировали более 4000 рейсов и обнаружили, что треть китобойных судов фактически теряла деньги. И получите следующее: 1,7% китобоев с наибольшей прибылью принесли почти всю прибыль.

Что, если бы я сказал вам, что то же самое верно и в современном инвестировании? Взгляните, например, на венчурный капитал (VC). Большинство стартапов с венчурной поддержкой терпят неудачу. Небольшая порция вполне подойдет. Но лишь немногие превращаются в многомиллиардных победителей.

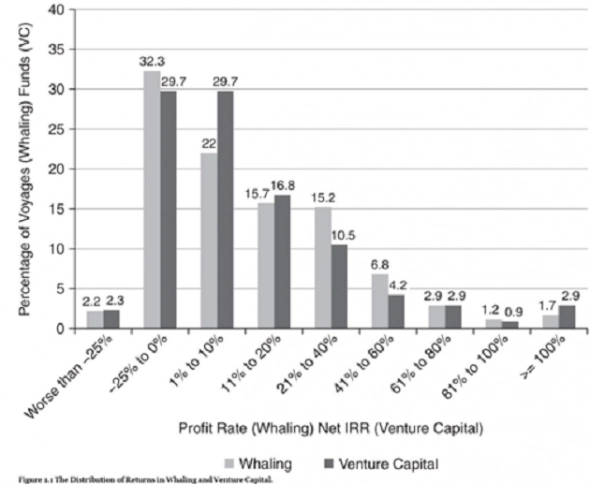

В книге VC: An American History Том Николас сравнил доходность венчурных капиталистов за последние несколько десятилетий с китобойными судами 150 лет назад. И они выглядят устрашающе похожими. Примерно одна треть средств потеряла деньги, и лишь небольшая часть потеряла их за пределами парка — как вы можете видеть здесь:

Фондовый рынок США следует той же схеме

JP Morgan Asset Management недавно опубликовала отличную статью под названием Agony & Ecstasy. Это глубокое погружение в динамику фондового рынка США за последние 40 лет. И это подтвердило важную инвестиционную истину: большинство акций — бесполезные.

JPMorgan обнаружил, что почти половина акций понесла «катастрофическую потерю» с 1980 по 2020 год. Это означает, что они упали на 70% + и так и не восстановились. Еще 26% выданных акций показали доходность ниже, чем рынок в целом.

Другими словами, примерно восемь из 10 акций оказались безнадежными, что стоило инвесторам денег . Но вы наверняка знаете, что фондовый рынок США намного выше, чем был сорок лет назад.

Как это возможно, когда восемь из 10 акций проигрывают? Оказывается, вся доходность рынка была получена всего от 10% акций, которые JPMorgan назвал «крупными победителями». Короче говоря, эта элитная группа акций работала так хорошо, что они потянули за собой весь рынок.

Независимо от того, измеряете ли вы китобойный промысел XIX века, стартапы на ранней стадии или крупные акции, вы не можете избежать этой инвестиционной правды. Много проигравших и несколько крупных победителей.

Короче говоря, шансы инвесторов с самого начала складываются против инвесторов. Неудивительно, что большинство инвесторов на фондовом рынке изо всех сил стараются даже не отставать от инфляции. Вот почему выбор отдельных акций не для всех. Фактически, многим людям лучше иметь широкую корзину американских акций или покупать индексы.

Просто владея S&P 500 ETF (SPY) , вы удвоили бы свои деньги за последние пять лет. Это хороший вариант без стресса. Но инвесторам, которые действительно хотят разбогатеть, приходится охотиться за «крупными победителями».

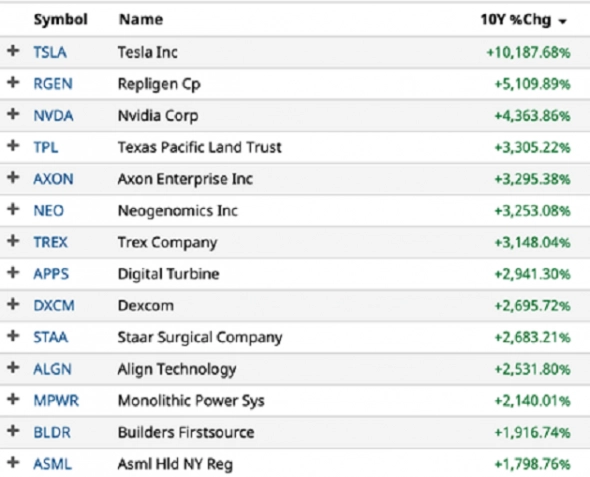

Вот самые успешные крупные акции США за последние десять лет:

Не все их имена нарицательны. Но у большинства из них есть одна ключевая черта: они дизрапторы. Давние читатели RiskHedge знают, что разрушители — это компании, которые меняют мир и изобретают будущее. Взгляните на трех лучших победителей .

Tesla взлетела на вершину списка, разработав доступные электромобили. Repligen изобрел машины, которые используют фармацевтические компании для производства жизненно важных лекарств. А крупнейший в Америке производитель микросхем, Nvidia, является «мозгом» самых важных проектов искусственного интеллекта (ИИ) в современном мире .

Как видите, это прибыльная стратегия — инвестировать в компании, открывающие совершенно новые отрасли и трансформирующие старые. Приведенный выше список показывает, что компании, которые достигают этих результатов, обычно оказываются лидерами и могут принести вам более 1000% прибыли, а иногда и намного больше, в течение десятилетия.

www.riskhedge.com/outplacement/an-investing-truth-roughly-80-of-stocks-are-duds1

Возможно нас ждет шок контент, мой знакомый таксист утверждает, что срубил вчера на шорте верджин галактик почти полляма ) Если пришлет отчет брокера выложу.Возможно это не сказки , что таксисты так то бизнесмены и успешные люди, просто от скуки людей катают, как хобби

посмотрел… с ума можно сойти...