Обзор портфеля высокодоходных облигаций PRObonds #1 (доходность 13,1%). И пара слов про индекс ВДО

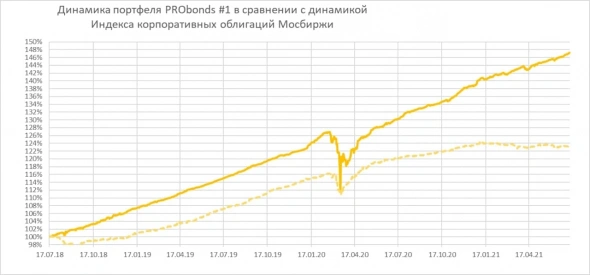

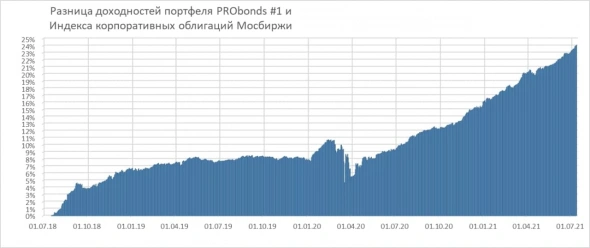

Текущий результат портфеля высокодоходных облигаций Probonds #1 (за последние 365 дней) – 13,1%. С начала 2021 года, под общим давлением падающего облигационного рынка портфель показывал намного более скромные величины. Однако к середине июля доходность уже 2021 года достигла почти 10% в годовом исчислении. Повышается вероятность достижения таргета по доходности на текущий год, а он устанавливался на уровне 11%. Это немного, учитывая, что портфель #1 в 2018-20 годах давал стабильно больше 13% годовых. Однако эти ± 11% будут соседствовать, вероятно, с околонулевыми результатами широкого облигационного рынка. Именно в 2021 году портфель пошел на самый стремительный в своей истории обгон широкого рынка облигаций, поскольку сохранил основную часть результативности, тогда как облигационный рынок, в целом, находится в глубокой ценовой просадке.

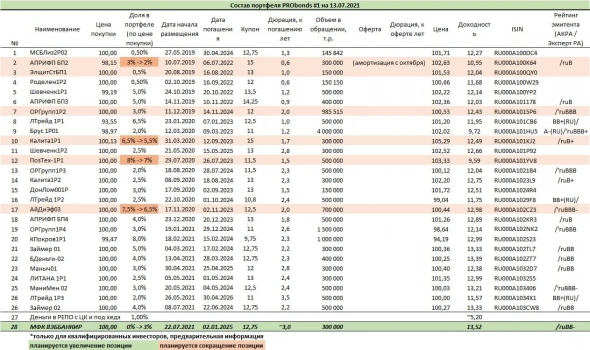

После июньской паузы мы готовим плотный ряд размещений, и все размещенные выпуски попадут в портфель. Ближайший из них – дебютный выпуск облигаций ООО МФК «ВЭББАНКИР». Бумаги добавятся в портфель на 3% от активов. Выпуск «ВЭББАНКИРА» небольшой, 300 млн.р., и мы ведем широкой кампании по сбору заявок на него. Информационная поддержка компании будет привязана уже к вторичным торгам ее облигациями.

Для справки, доходность смешанного портфеля PRObonds #2 составляет 8,9% годовых. Облигационные позиции портфеля #2 и их изменения совпадают с портфелем #1. Его публикация приостановлена, поскольку спекулятивная часть оказалась несостоятельной. Однако все операции, отличные от портфеля #1, пока продолжают публиковаться.

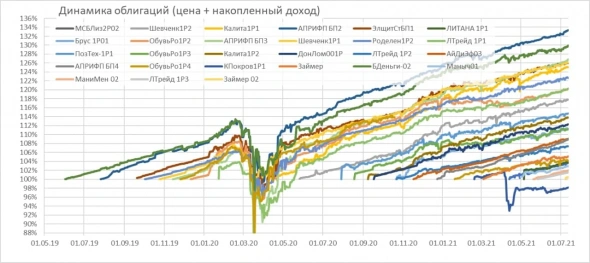

Несколько слов о смысле портфеля PRObonds #1. Его задача – отразить наименее рискованную, на наш взгляд, комбинацию высокодоходных облигаций. Сейчас в этой комбинации почти все выпуски облигаций организованы ИК «Иволга Капитал». Что очевидно. Поскольку об этих выпусках у нас есть максимум информации. Кроме того, доля любой облигации по мерее ее обращения снижается, во избежание календарных рисков (риск дефолта бумаги повышается по мере приближения ее погашения или оферты).

Чтобы расширить спектр покрываемых бумаг, а также продолжать полноценный обзор выпусков, давно обращающихся на рынке и уже поэтому покинувших портфель, планируем в очень близкой перспективе составить собственный индекс высокодоходных облигаций. Отличием от, скажем, индекса Cbonds HY будет избирательный подход к именам. Т.е. отсев тех, что воспринимаются излишне рискованными, с объяснением причин.

Все операции портфелей PRObonds публикуются в открытом доступе до момента их совершения.

Не является инвестиционной рекомендацией

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Главное, что бы интерес по размещению не конфликтовал с интересом рейтинга…