Как правильно выбирать ВДО. "Лизинг-Трейд" VS "Техно Лизинг"

Допустим, есть компании, которые одна лучше другой поют про то, какие они надёжные. Верить на слово в наше время — утопия. Да и одинаково надёжных компаний не бывает. Как понять, какая организация более надёжная, а какая менее? Разбираемся шаг за шагом, на примере двух лизинговых компаний — ООО «Лизинг-Трейд» vs ООО «Техно Лизинг»

Ху ис ху? «Лизинг-Трейд» VS «Техно Лизинг»

Здравствуйте, юные инвесторы, начинающие и продвинутые. Мы всегда испытывали, и будем испытывать, трудности стоя перед выбором. Так устроен наш мозг — если есть выбор, значит есть место сомнениям.

Сразу встаёт вопрос: Как побороть сомнения и сделать правильный выбор? На самом деле достаточно просто. Надо сравнить между собой важные характеристики продукта и тот продукт, который имеет лучшие показатели — лучший продукт.

Шаг 1. Ликвидность баланса

Первым шагом — сравниваем ликвидность баланса всех предприятий, которые нам интересны, за последних три года. Для этого нам потребуется бухгалтерский баланс предприятия. Скачать баланс любого российского предприятия можно на сайте ФНС России.

Далее распределяем активы и пассивы предприятий по группам и заносим результаты в таблицу для дальнейшего сравнения. Подробно о том, как это делать я написал в статье «Предсказатель дефолта — ликвидность»

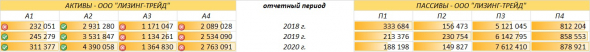

а) Активы и пассивы ООО «Лизинг-Трейд»

б) Актива и пассивы ООО «Техно Лизинг»

рис.1

На основе полученных данных делаем выводы о ликвидности.

Ликвидность ООО «Лизинг-Трейд»

Ликвидность баланса за последних 2 года 50% (рис.1 а). Ликвидна та часть баланса, которая позволяет без проблем исполнять текущие и краткосрочные обязательства. Доля наиболее ликвидных и быстро реализуемых активов растёт и значительно превосходит долю наиболее срочных и краткосрочных пассивов, которая в свою очередь снижается.

Ликвидность ООО «Техно Лизинг»

Баланс неликвиден!!! последних два года (рис.1 б). Доля наиболее ликвидных и быстро реализуемых активов растёт, но вместе с ней растут и обязательства предприятия. Предприятие испытывает постоянный дефицит средств при погашении текущих и краткосрочных обязательств.

Вывод

📌 Очевидно, что платёжеспособность ООО «Лизинг-Трейд» выше чем у ООО «Техно Лизинг».

Общий счёт 1: 0 в пользу ООО «Лизинг-Трейд»

Шаг 2. Имущественные показатели

Следующим шагом необходимо проанализировать имущественное положение компаний. А именно, оценить размер и рост как заёмного капитала, так и собственного. Так же оцениваются собственные средства в обороте.

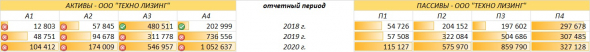

а) Имущественные показатели ООО ООО «Лизинг-Трейд»

б) Имущественные показатели ООО «Техно Лизинг»

рис.2

Заёмный капитал

Заёмный капитал (ЗК на рис.2 а) ООО «Лизинг -Трейд» растёт из года в год. Так рост заёмного капитала в 2019 и 2020 гг. составил 27,1% и 21,9% соответственно. Средний прирост ЗК — 24,5% в год.

Рост заёмного капитала ООО «Техно Лизинг» так же растёт, но более существенно. 94,5% в 2019 г. и 75,3% в 2020г. Средний прирост ЗК — 84,9% в год.

📌 Формула для расчёта: ЗК = ст.1400 + стр.1510 + стр.1520 + стр.1550

Собственный капитал

На фоне роста заёмного капитала в ООО «Лизинг -Трейд» наблюдалось падение собственного капитала (СК рис.2 а) на 1,3% в 2019 г. и существенный рост в 2020 г. — 12%. Средний рост СК — 5,3% в год.

Примерно та же история с собственным капиталом ООО «Техно Лизинг» (СК рис.2 б). СК в 2019 году вырос на 3,2% и на 7,4% в 2020 г. Средний рост СК — 5,3% в год.

📌 Формула для расчёта: СК = ст.1300 + стр.1530 + стр.1540

Собственные средства

📌 Наличие собственных оборотных средств даёт понять, может ли предприятие погасить краткосрочные обязательства за счёт собственных запасов, НДС, дебиторской задолженности и прочих оборотных активов.

Отрицательное значение собственных оборотных средств (СС рис.2) говорит о том, что у предприятия не хватает средств на погашение краткосрочных обязательств.

Для ООО «Лизинг -Трейд», погашение обязательств в текущем году не вызывает сомнений (рис.2 а), а вот для ООО «Техно Лизинг», есть некоторые проблемы (рис.2 б). И эти проблемы в виде растущего долга перед кредиторами, и долг этот из года в год практически удваивается.

📌 Формула для расчёта: СС = ст.1300 + стр.1530 + стр.1540 — стр.1100

Вывод

📌 Сравнивая имущественные показатели обеих компаний, можно сделать вывод, что имущественное положение ООО «Техно Лизинг» значительно хуже чем ООО «Лизинг -Трейд». Хотя бы потому, что при одинаковом росте капитала, рост заёмных средств в процентном соотношении первой компании, превосходит рост заёмного капитала второй компании. Что касается собственных оборотных средств, то тут комментарии излишне.

Общий счёт 2: 0 в пользу ООО «Лизинг-Трейд»

Шаг 3. Показатели платёжеспособности

Третьим шагом — необходимо выяснить способности той или иной организации своевременно и в полной мере рассчитываться по всем обязательствам за счёт всех активов. Для этого рассчитаем ряд важных коэффициентов.

а) Показатели платёжеспособности ООО «Лизинг -Трейд»

б) Показатели платёжеспособности ООО «Техно Лизинг»

рис.3

Коэффициент общей платёжеспособности

Как рассчитать и проанализировать общую платёжеспособность, мы рассматривали в статье «Как не вылететь в трубу вместе с эмитентом».

Расчётные данные показывают, что платёжеспособность ООО «Лизинг -Трейд» (L1 рис.3 а) на протяжении последних трёх лет стабильно превышает минимальный уровень. То есть предприятие способно погасить все обязательства в случае необходимости.

Коэффициент общей платёжеспособности ООО «Техно Лизинг» (L1 рис.3 б), показывает, что предприятие может погасить лишь половину своих обязательств.

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности показывает, какую часть обязательств, предприятие может погасить немедленно за счёт денежных средств на счетах и краткосрочных финансовых вложений. Если предприятие способно погасить мгновенно от 0,2 до 0,5 частей текущих обязательств, то это отличный результат.

ООО «Лизинг -Трейд» (L2 рис.3 а) способно погасить практически все текущие обязательства. Что касается ООО «Техно Лизинг» (L2 рис.3 б), то предприятие может погасить мгновенно только пятнадцатую часть от всех обязательств, что даже меньше минимально рекомендуемого значения.

📌 Формула для расчёта: L2 = А1 / (П1 + П2) = (стр.1250 + стр.1240) / (стр.1520 + стр.1510 + стр.1550)

Коэффициент промежуточной ликвидности

Коэффициент промежуточной ликвидности — это возможность погасить часть обязательств за счёт денежных средств, краткосрочных финансовых вложений и дебиторской задолженности. Если предприятие может погасить 70-80% задолженности, то это минимально допустимый порог. Идеально, если коэффициент промежуточной ликвидности равен 1 или 100%

ООО «Лизинг -Трейд» (L3 рис.3 а) способно погасить все текущие обязательства с запасом. То есть, значение L3 говорит о том, что у предприятия большая дебиторская задолженность. ООО «Лизинг -Трейд» должны в 13,91 раз больше, чем должно само предприятие.

ООО «Техно Лизинг» (L3 рис.3 б) даже если получит всю дебиторскую задолженность, сможет покрыть только 40% своих обязательств.

Вывод

📌 Сравнивая показатели платёжеспособности и ликвидности между собой, можно сделать вывод, что ООО «Лизинг -Трейд» по всем показателям ликвидности выгодно отличается от ООО «Техно Лизинг»

Общий счёт 3: 0 в пользу ООО «Лизинг-Трейд»

Шаг 4. Показатели финансовой устойчивости

Предпоследним, четвёртым, шагом необходимо понять, насколько устойчиво предприятие в финансовом плане.

📌 Финансовая устойчивость — это стабильность финансового положения организации, которая обеспечивается высокой долей собственного капитала в общей массе источников финансирования.

То есть выясняем, сколько собственных бабок, а сколько заёмных. Чем больше заёмных, тем хуже финансовая стабильность.

а) Финансовая устойчивость ООО «Лизинг -Трейд»

б) Финансовая устойчивость ООО «Техно Лизинг»

рис.4

Коэффициент капитализации

Коэффициент капитализации показывает, сколько приходится заёмных рублей на один собственный. Если заемных средств более чем в полтора раза собственных, то речь идёт о некой, доли закредитованности предприятия. Важен так же и темп прироста в процентном соотношении.

В ООО «Лизинг -Трейд» наблюдается закредитованность (U1 рис.4 а) предприятия. Прирост капитализации в 2019 г. составил 29,2%, в 2020 г. — 8,5%, то есть уровень собственных средств в источниках финансирования вырос, хотя и ниже рекомендуемого. Среднее увеличение закредитованности — 18,9% в год.

ООО «Техно Лизинг» стабильно сокращает собственные средства в общей доле финансирования. Прирост заёмных средств в 2019 г. увеличился на 88,7%, в 2020 г. — 63,6%. Среднее увеличение закредитованности — 76,1% в год.

📌 Формула для расчёта: U1 = ЗК / СК

(см. выше «Заёмный капитал» и «Собственный капитал»

Коэффициент обеспеченности собственных оборотных средств

Важно так же знать, какая часть оборотных активов финансируется собственным капиталом. Данный коэффициент напрямую зависит от собственных оборотных средств — СС (см. «Собственные средства» в этой статье). Оптимальное значение коэффициента обеспеченности — 0,5 и выше, минимально допустимое — 0,1.

Анализ показывает, что доля обеспеченности собственными средствами у обоих предприятий ниже минимальной, Но если сравнивать долю ООО «Лизинг -Трейд» с долей ООО «Техно Лизинг», то первая организация выглядит в более выгодном свете, так как обеспеченность собственными средствами хотя бы не отрицательная, как у второй организации.

📌 Формула для расчёта: U2 = СС / стр.1200

(см. выше «Собственные средства»

Коэффициент финансовой автономии

Коэффициент финансовой автономии показывает удельный вес собственного капитала, в общей доле финансирования. Оптимальное значение собственной доли на уровне 40 — 60%.

На рис.4 а видно, что финансовая автономия ООО «Лизинг -Трейд» ниже минимального значения и в среднем за последние три года составляет 34,66%, темпы снижения доли составили 17,9%

ООО «Техно Лизинг» так же не может похвастать большой долей собственного капитала. В среднем, удельный вес собственного капитала за три последних года составил 28%, темпы снижения — 55%

📌 Формула для расчёта: U3 = СК / стр.1600

(см. выше «Собственный капитал»

Вывод

📌Рассчитав и сравнив показатели финансовой устойчивости, можно дать однозначное заключение: по всем коэффициентам ООО «Лизинг -Трейд» имеет более выгодные показатели чем ООО «Техно Лизинг».

Общий счёт 4: 0 в пользу ООО «Лизинг-Трейд»

Подведение итогов

Нами проделаны основные шаги по выбору более надёжного предприятия. Конечно анализ финансового состояния предприятия не ограничивается этими шагами. Можно, например, пойти дальше и рассчитать более детально финансовое состояние и финансовую устойчивость предприятия. На основе полученных данных можно будет судить о вероятности банкротства предприятия и, как следствие, дефолта по облигациям.

Можно так же рассчитать уровень инвестиционного риска и оптимальное процентное соотношение приобретаемых бумаг в инвестиционном портфеле. И тогда можно будет судить о надёжности того или иного предприятия только по одному значению. Всё это можно автоматизировать и проводить сравнительный анализ инвестиционного риска за считанные минуты, опираясь на итоговый результат.

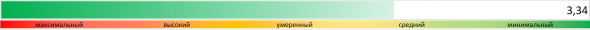

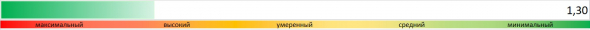

а) Уровень инвестиционного риска ООО «Лизинг -Трейд»

б) Уровень инвестиционного риска ООО «Техно Лизинг»

рис.5

📌 Проведя сравнительный анализ финансового состояния компаний ООО «Лизинг -Трейд» и ООО «Техно Лизинг», можно сделать вывод о нецелесообразности инвестиций в ООО «Техно Лизинг». Тем не менее, при инвестировании в ООО «Лизинг -Трейд» доля облигаций этой организации в инвестиционном портфеле не должна превышать уровень инвестиционного риска, то есть 3,34%

Расчёт инвестиционного риска и доли облигаций в портфеле по авторской методике, достаточно обширная тема и, к сожалению, не может быть освещена в рамках одной статьи.

Полезные ссылки

❗❗ Политика предоставления информации

📚 Рекомендуемая литература

📝 Справочник терминов и понятий

👍 Чтобы финансовый экспресс анализ предприятий делать лучше и чаще, нужна обратная связь: ставим лайкосы и пишем комменты. В комментах приветствуются вопросы по финансовому анализу.

📝 Интересует экспресс анализ конкретного предприятия? В комментах, помимо всего прочего, указывайте ИНН предприятия. Заявки на экспресс анализ принимаются только от подписчиков.

👉 Следующий разбор финансового состояния одного из предприятий по заявкам подписчиков, выйдет сразу, как только этот пост наберёт ⭐ — 15 и 💗 — 75.

❓ Задавайте вопросы в комментах, пишите на finansovyj.analiz🐶yandex.ru и подписывайтесь на блог «Финансовый анализ», чтобы не пропустить назревающий дефолт.

Желаю вам высокодоходных инвестиций и пусть этот анализ приведёт вас к правильному инвестиционному решению. С уважением, Алексей Степанович Галицкий.

Софтлайн (7736227885)

Селектел (7842393933)

ПозитивТекнолоджи (7718668887)

Инфовотч (7713515534)

по вашей авторской методике, удобно, емко, цельно.

Спасибо!