15 мая 2021, 18:51

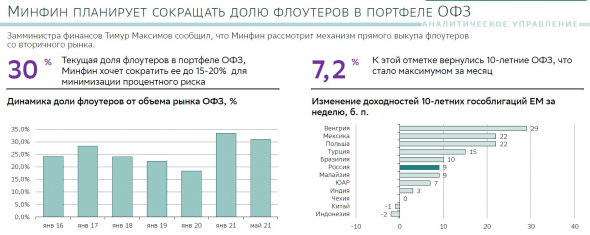

1. Минфин планирует выкупать с рынка ОФЗ-флоатеры, 2. Тренд на снижение ИПЦ (вероятно, ИПЦ, а, значит, доходность линкеров будут снижаться)

1.

Минфин прорабатывает возможность выкупа ОФЗ с плавающей купонной ставкой,

которые активно размещались в 2020 году на фоне резкого увеличения объема заимствований для финансирования дефицита бюджета.

Сбер прогнозирует, что бюджет 2021г. будет профицитным (если не произойдёт форс мажора),

нац. проекты будут, в основном, финансироваться из фонда национального благосостояния.

2.

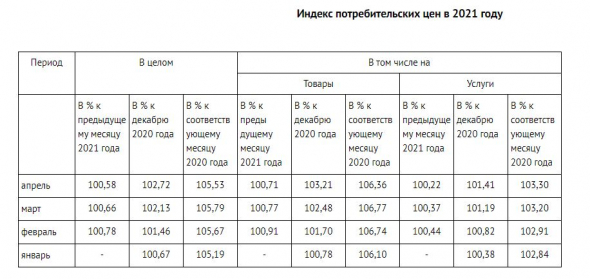

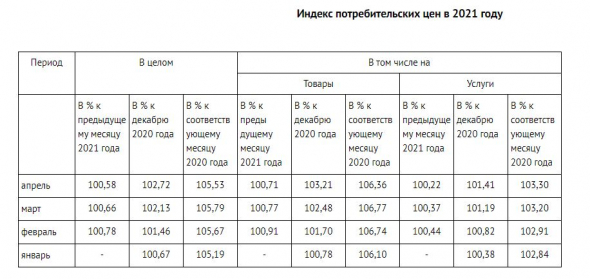

ИПЦ (индекс потребительских цен) к предыдущему месяцу.

февраль = 0,78%

март = 0,66%

апрель = 0,58%.

Т.е. ИПЦ (индекс потребительских цен)

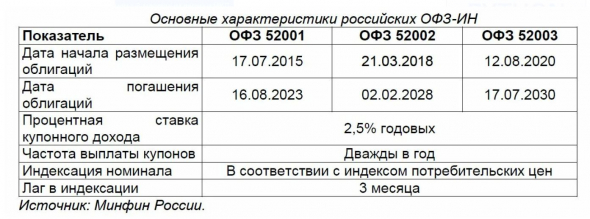

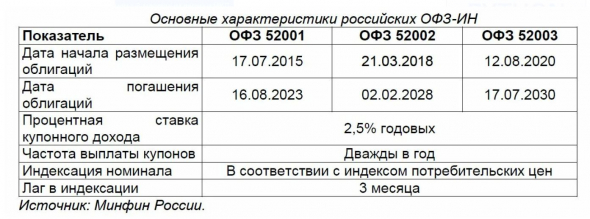

Напоминаю, про рост номинала линкеров на величину ИПЦ доходность линкеров

(линкеры — это ОФЗ 52 серии, они же ОФЗ с индексируемым на величину ИПЦ с 3мес. лагом и НКД 2,5%).

Вероятно, ИПЦ и, соответственно, доходность линкеров, будут снижаться.

С уважением,Олег.

Минфин прорабатывает возможность выкупа ОФЗ с плавающей купонной ставкой,

которые активно размещались в 2020 году на фоне резкого увеличения объема заимствований для финансирования дефицита бюджета.

Сбер прогнозирует, что бюджет 2021г. будет профицитным (если не произойдёт форс мажора),

нац. проекты будут, в основном, финансироваться из фонда национального благосостояния.

2.

ИПЦ (индекс потребительских цен) к предыдущему месяцу.

февраль = 0,78%

март = 0,66%

апрель = 0,58%.

Т.е. ИПЦ (индекс потребительских цен)

Напоминаю, про рост номинала линкеров на величину ИПЦ доходность линкеров

(линкеры — это ОФЗ 52 серии, они же ОФЗ с индексируемым на величину ИПЦ с 3мес. лагом и НКД 2,5%).

Вероятно, ИПЦ и, соответственно, доходность линкеров, будут снижаться.

С уважением,Олег.

Читайте на SMART-LAB:

⚡️ Развиваем синергию внутри Группы Займер

Важнейшим эффектом сделок по покупке «Таксиагрегатор» и IntellectMoney будет развитие синергических связей между компаниями Группы. 🟢 Займер будет предоставлять займы водителям, подключенным к...

13.02.2026

Как прошла экскурсия на лазерное производство

На прошлой неделе мы организовали поездку для представителей медиа и финансового сообщества на завод лазерной дочки SOFL — VPG LaserONE (входит в наш кластер «СФ Тех»). В экскурсии приняли участие...

12.02.2026

Взаимоисключающие параграфы? Если ИПЦ и ставка будут падать (а зачем драть ставку при падении инфляции?), у флоатеров упадёт купон, т.е. выкупать надо не их, а ПД с конскими купонами под 40р, выпущенные в бородатые годы.

Флоатеры выгоднее выкупать при ожидании роста инфляции/ставки, т.к. там купоны и по 70+р могут быть, за полгода (2016).

Мне кажется выкуп флоатеров планируется не из-за ожиданий, а из-за больших рисков для эмитента в этой бумаге. Доля флоатеров становится слишком значимой.

Ведь увеличение ставок — очень сильный джокер в рукаве финансовых властей. Если у вас долги в ПД, то ваши расходы на обслуживание долга не вырастут, а во флоатерах не так.

Умный Минфин будет наращивать долю флоатеров на пике ставок.

ИНы тут особняком, хотя они конечно ближе к флоатерам.

Если это не страшилки, то флоатеры станут давать побольше дисконта.