02 Хроники Ленивого портфеля.

ВНИМАНИЕ! Это мой личный портфель. Не является финансовой рекомендацией. Не повторять!

Тут можно прочитать инвестиционную политику портфеля. Предыдущие части: 01.

После первого пополнения портфеля произошло важное событие на рынке отечественного фондостроения — компания Finex запустила 2

новых ETF-фонда — FXDM и FXFA. Посмотрим, как это повлияло на Ленивый портфель.

FXDM — фонд «Акции развитых рынков без США», классический «кирпичик» пассивного портфеля. Кроме диверсификации портфеля по странам, он добавляет диверсификацию по валютам. Это именно тот фонд, который я всегда хотел иметь в портфеле, но из-за его отсутствия пришлось довольствоваться FXDE.

Стоит ли заменить в «Ленивом портфеле» FXDE на FXDM? В принципах есть 2 пункта, которые должны дать ответ на вопрос:

1. Широкие индексы (не использовать отдельных эмитентов и секторальных индексов).

2. Критерии выбора инструментов — комиссия и ошибка слежения. Замена инструмента в портфеле делается на основе математических

вычислений — сравнение потерь на комиссиях и налога на прибыль продаваемого инструмента.

Согласно первому пункту — FXDM однозначно должен заменить FXDE в портфеле.

По второму пункту произведем простейшие расчеты. Комиссии у фондов одинаковые — 0,90%. Потери (налог+комиссия брокера) при

продаже FXDE составят 23,80 руб.

Решение — убираю FXDE из портфеля и на его место добавляю FXDM.

Кто хочет узнать про новый фонд подробно, рекомендую ознакомиться с его официальной страницей, а также мнением умного человека.

FXFA — фонд «Высокодоходные корпоративные облигации развитых стран». В данный момент я не верю в облигации как актив, дающий хоть какую-то доходность (выше инфляции), только как защитный актив. Облигационную часть я держу/буду держать в коротких бумагах, т.е. FXRU с

дюрацией 2-3 года меня полностью устраивает. В фонде же FXFA дюрация плавающая, что меня абсолютно не устраивает. Хорошо про

этот фонд в своей статье написал Георгий Аведиков.

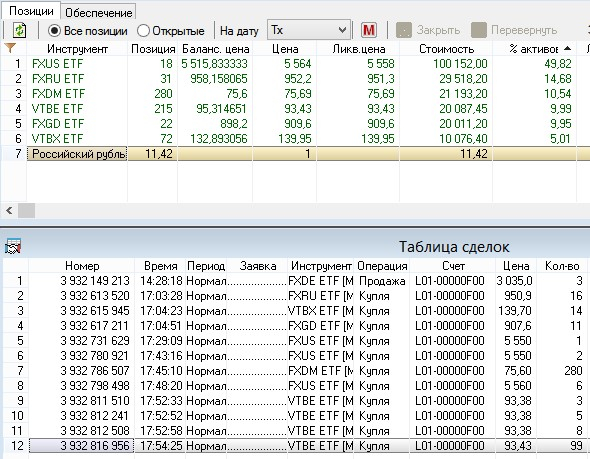

Текущая обстановка на 13.05.2021 — вышла статистика по росту инфляции в США, биткойн упал на 15% или около того, все «аналитики» предрекают сворачивание QE + повышение ставки в США, что приведет если не к обвалу, то существенному снижению индекса S&P500, а за ним конечно и мировых индексов. Что в такой ситуации делать долгосрочному инвестору? Может подождать? Невозможно идеально угадывать «вход в рынок» по низким ценам. Всегда будут периоды когда «весь портфель будет красным», но на долгосроке важно какого цвета будет портфель в последний год инвестирования, а не в первый. Поэтому просто докупаемся по плану, выравнивая доли в портфеле.

P.S. забыл еще про одну новость фондов на ММВБ — УК ВТБ сделала сплит 1 к 10 у БПИФа VTBE. Звонит мне знакомый инвестор и спрашивает:

— А почему у VTBE цена так упала? Какая-то ошибка на бирже? Я на всякий случай купил по дешевке несколько акций!

Ветерок13 мая 2021, 19:50Зачем столько суеты?0

Ветерок13 мая 2021, 19:50Зачем столько суеты?0