Volume profile the insider's guide to trading / Профиль объема руководство инсайдера по торговле / Часть 8

Тестирование и начало работы

Поскольку я уже говорил о стратегиях, управлении капиталом, управлении позициями и психологии, я думаю, что пришло время показать вам, как протестировать стратегию, которая вам нравится, и как начать работу.

Вот мой способ тестирования новых торговых идей и их реализации в моей торговле. Во-первых, я хотел бы сказать, что есть много способов, как подойти к этому. Некоторые люди проводят свои обратные тесты очень тщательно, и они очень аналитичны в своем подходе. Им требуется очень много времени, прежде чем они реализуют новые идеи в своей торговле, но, когда они это делают, у них есть очень точная статистика и куча проверенных сделок. Некоторые люди-полная противоположность. Они просто смотрят на несколько примеров и сразу же начинают торговать своим новым методом. Опять же – нет ни одного правильного способа, как это сделать, и у каждого способа есть свои плюсы и минусы.

Я, естественно, более склонен быть довольно тщательным в своем тестировании. К сожалению, есть некоторые недостатки, когда вы слишком тщательны. Наиболее существенным недостатком является то, что тестирование и реализация новых идей занимает много времени. Чем тщательнее вы будете работать, тем больше времени это займет, и чем больше времени это займет, тем меньше торговых идей вы сможете протестировать. Из-за этого я нашел метод, который является довольно тщательным, но также быстрым и практичным. Он состоит из 5 этапов

Фаза 1: Грубое тестирование

Когда у вас появляется новая торговая идея, вы должны как можно скорее узнать, стоит ли она чего-то или нет. Вы не хотите тратить дни на повторное тестирование только для того, чтобы выяснить, что эта конкретная идея никуда не ведет. По этой причине вы хотите сделать первый грубый тест как можно более простым и быстрым — например, используйте RRR = 1, игнорируйте макро-новости, не ищите никаких подтверждений, не требуйте больше слияний и пренебрегайте всевозможными вещами, которые в противном случае повлияли бы на вашу торговлю.

Вы хотите примерно через 1-2 часа узнать, достойна ли эта идея каких-либо дальнейших исследований или она никуда не ведет, и было бы пустой тратой времени продолжать ее изучение. Если эта фаза выглядит многообещающей, вы можете перейти к фазе 2. Если нет, то внесите в него некоторые изменения (изменения, которые приходят вам в голову при обратном тестировании) и повторите грубое тестирование. Если вы видите, что эта идея совсем не хороша, просто отпустите ее.

Фаза 2: Тщательное тестирование

Теперь у вас есть очень грубый тест, который говорит, что не будет полной тратой времени на тщательный анализ и тестирование. На этом этапе вы хотите быть гораздо более точным и учитывать все виды правил, совпадений и исключений, которые возникают в вашей торговле.

Вы также хотите проверить эту идею на большем количестве сделок и на более разных рынках, возможно, с более разными настройками.

На этом этапе речь идет о ваших предпочтениях и о том, насколько сложным (и трудоемким) вы хотите его сделать. Однако вы должны понимать, что это всего лишь бэктест. Это никогда не будет похоже на настоящую торговлю, сколько бы вы ни старались и сколько бы времени это ни занимало. Даже тщательное тестирование не покажет вам наверняка, будет ли ваш новый метод прибыльным или нет.

Вы должны принять это. У меня было несколько систем, которые выиграли более 70% в тщательном тестировании, а затем потерпели неудачу, когда я торговал ими на своем реальном счете. Вы можете сказать, что это не имеет смысла, но это правда. Я уверен, что у вас есть свой собственный, подобный опыт.

Если ваша новая стратегия кажется прибыльной после тщательного тестирования, вы можете перейти к фазе 3. Если нет, я предлагаю вам подумать о своей стратегии и внести некоторые изменения. Не выбрасывайте его! Он прошел грубое тестирование, и все еще есть надежда, что он может сработать, если вы внесете некоторые коррективы. После внесения этих корректировок повторите тщательное тестирование еще раз с этими корректировками. Если он снова потерпит неудачу, дайте ему еще несколько попыток. Только после этого я предлагаю вам оставить эту стратегию в покое. Я также предлагаю вам сохранить ваши старые тесты, даже те, которые не прошли хорошо. Возможно, у вас есть отличная идея о том, как обновить/настроить их в будущем.

Фаза 3: Микроторговля

Держу пари, что фаза 3 будет для многих людей демонстрационной торговлей. Торговля на демо-счете и на реальном счете — это две совершенно разные вещи. Не тратьте свое время на торговлю демоверсией! Я предлагаю вам найти брокера, который позволяет вам торговать очень маленькими позициями (мини -, микро-лотами) с хорошими спредами/комиссиями. Тогда я предлагаю вам торговать вашей новой стратегией с действительно небольшими объемами в течение некоторого времени.

Мой совет для вас: не делайте этого с слишком маленьким размером. Причина в том, что, если вы это сделаете, вам, вероятно, будет наплевать на ваши позиции. Вам нужно чувствовать небольшое волнение, чтобы психология работала. Вы можете использовать, например, 10-20 % от вашего “нормального” размера позиции. Итак, если вы обычно торгуете 1 лотом, то используйте 0.1 – 0.2 лота.

Этот этап очень важен, потому что вы впервые торгуете своей новой стратегией на реальные деньги.

Вопрос в следующем: когда перейти к фазе 4? Мой совет-не торопитесь, потому что вы хотите проверить свою стратегию во всевозможных рыночных условиях и ситуациях. Вы хотите испытать хорошие торговые периоды, а также серию потерь. Не сбрасывайте стратегию, если первые 5-10 сделок были убыточными, и не переходите к фазе 4 сразу после того, как вы начали и сразу же получили выигрышную серию из 10 последовательных сделок. Не торопитесь и посмотрите, как работает стратегия. Если вы видите, что он терпит неудачу (в долгосрочной перспективе), то я предлагаю вам внести некоторые коррективы и вернуться к фазе 2.

Если это окажется прибыльным в долгосрочной перспективе, перейдите к фазе 4.

Фаза 4: Полупозиции

На этом этапе вы уже знаете, что у вас есть хорошая прибыльная стратегия. Не вносите никаких изменений и сосредоточьтесь только на хорошем исполнении ваших сделок. Торгуйте примерно с 50 % от вашего «нормального» объема. Причина в том, что стратегия все еще нова, и сейчас вы впервые торгуете ею с достаточными объемами. Психологические факторы гораздо сильнее, и вам также нужно хорошо практиковаться исполнение сделок. Все еще могут быть допущены некоторые небольшие ошибки (из-за психологических факторов или плохого исполнения сделок). Прежде чем перейти к фазе 5, вам необходимо устранить их. На этом этапе вы должны подробно отслеживать результаты. Вы хотите, чтобы они были сопоставимы с результатами фазы 3.

Переходите к фазе 5 только после выполнения этих 3 условий:

1. Вы торговали, используя эту стратегию достаточно долго и с теми же результатами, что и в фазе 3.

2. Вы торгуете им безупречно (вы устранили психологические факторы, которые испортили сделки, и вы не допускаете даже малейших ошибок в исполнении сделок).

3. Вы заработали на нем достаточно денег, чтобы психологически выдержать серию потерь при полных объемах торговли.

Фаза 5: Полные позиции

Теперь тренировка закончена, и пришло время сражаться! Фаза 5 больше не является фазой «тестирования». Здесь вы используете мой обычный размер торговой позиции. Довольно часто случается, что, когда вы начинаете эту фазу, вы получаете несколько потерь в самом начале (холодный душ). Однако вы должны быть готовы к этому, и если это произойдет, вы должны продолжать торговать с полным размером позиции. Я называю это испытанием огнем. Мой опыт разве что только если вы пройдете через это – свою первую реальную серию потерь (с полными размерами позиций), вы действительно готовы. Выдержать серию потерь — одна из самых сложных частей всего этого процесса.

Вам нужно напомнить себе – ваша стратегия прошла фазы 1-4, ваша стратегия хороша, и, если вы понесли несколько потерь, у стратегии, вероятно, только плохое время. В каждой стратегии время от времени это происходит. Только если ваша стратегия проигрывает в долгосрочной перспективе, вы должны вернуться к фазе 4, а если это не поможет, перейдите к фазе 2 или 3. Не сбрасывайте ее, просто внесите некоторые коррективы и снова сделайте прибыльной.

Подведем итог этим пяти этапам:

1. Не тратьте слишком много времени и делайте только очень грубое и быстрое тестирование в начале.

2. Проведите тщательное тестирование только после того, как увидите, что ваша новая идея выглядит многообещающей.

3. После того, как вы пройдете тестирование, сразу же приступайте к торговле своей идеей на реальном счете.

4. Увеличьте размер своей позиции в три шага.

Торговый журнал

Вам нужен торговый журнал, чтобы хорошо отслеживать ваши сделки, иметь солидную статистику и помогать вам в трудные времена или в совершенствовании стратегии.

Заведите дневник, который вам подходит. Если вы являетесь аналитическим типом и сбор и анализ огромного количества всевозможных данных помогает вам улучшить вашу торговлю – продолжайте и сделайте ее сложной! Если вам не нравится работать с большим количеством данных и вы предпочитаете, чтобы все было просто – никаких проблем. Просто убедитесь, что вы записали все необходимое, что вам нужно, чтобы просмотреть свои прошлые сделки достаточно хорошо, чтобы вы могли учиться и совершенствоваться.

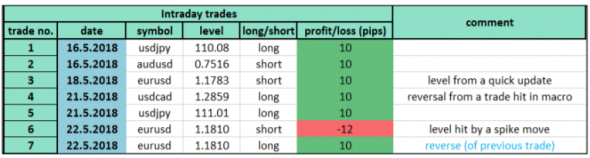

Ваш журнал должен содержать как минимум: дату, инструмент (символ), значение уровня, прибыль/убыток и заметки о сделке. Я думаю, что важно записать все ошибки, которые вы совершили (нарушение правил,...), а также то, что вы сделали хорошо в разделе заметок.

Чрезвычайно полезно также делать скриншоты ваших сделок и просматривать их позже.

Помните – чем более подробные данные вы соберете, тем легче вам будет протестировать, оптимизировать, протестировать новые идеи или найти какие-либо проблемы, требующие исправления.

Ваш торговый журнал может выглядеть, например, следующим образом:

10 наиболее распространенных торговых ошибок, которых вам следует избегать

Есть определенные ошибки, которые, как правило, совершают многие трейдеры. Я собираюсь записать 10 наиболее распространенных, чтобы вы могли их избежать. Просто избегая этих ошибок, вы станете гораздо лучшим трейдером, чем большинство розничных трейдеров вокруг.

№1 Использование индикаторов

Я говорил об этом в начале этой книги – индикаторы совершенно бесполезны. Крупные учреждения не заботятся о них. Также стандартные индикаторы работают только с «ценой» и «временем». По этой причине информация, предоставляемая индикаторами, всегда задерживается.

Начинающие трейдеры должны принять тот факт, что не существует волшебной комбинации индикаторов, которая сделала бы хорошую и прибыльную торговую систему.

№2 Мартингейл

Мартингейл-это очень рискованная система управления капиталом, которая уходит своими корнями в казино. Наиболее распространенной стратегией мартингейла является удвоение ставки всякий раз, когда вы проигрываете. Так, например, в рулетке вы всегда ставите на красное. Когда вы проигрываете, вы удваиваете свою ставку в следующей игре. Если ваша начальная ставка составляет 10 долларов, и вы проигрываете, то следующая ставка составляет 20 долларов. Если вы снова проиграете, ваша следующая ставка составит 40 долларов. Снова проиграйте и поставьте 80 долларов. Допустим, на этот раз вы выиграли 4-ю ставку, значит, вы выиграли нетто $10 (-$10 -$20 -$40 +$80 = $10).

Независимо от того, насколько вы плохи, и независимо от того, что у вас нет преимущества, вы, вероятно, будете выигрывать какое-то время. Однако рано или поздно у вас будет полоса неудач, и вы потеряете все. Это может показаться очень маленьким шансом, что вы возьмете, например, десять проигравших подряд, но проблема в том, что рано или поздно это произойдет. И когда это произойдет, вы взорвете свой счет.

Даже в казино время от времени случается, что один цвет в рулетке появляется 20 раз подряд. Если бы ваша первоначальная ставка составляла всего 10 долларов, в 20-м раунде вам понадобилось бы 5 242 880 долларов для другой ставки, и вы потеряли бы 10 485 750 долларов. Если вам интересно, мировой рекорд-один цвет 32 раза подряд!

Обычно вы сможете с первого взгляда определить, использует ли кто-то мартингейл. Ниже приведен пример того, как выглядит типичная кривая эквити стратегии мартингейла:

Существует множество вариаций мартингейла. Люди, например, не закрывают свои убытки, поэтому капитал (который основан на закрытых сделках) не имеет провалов – за исключением последнего падения, которое уничтожает их счет. Все вариации мартингейла имеют одну общую черту – все они рано или поздно потерпят неудачу. В долгосрочной перспективе стратегия мартингейла не работает.

№3 Слишком много верить в одну сделку

Независимо от того, насколько тщателен ваш анализ и насколько хорош ваш торговый уровень или торговая идея, торговля всегда является вероятностной игрой. Даже самые лучшие идеи и самые красивые сделки не всегда заканчиваются прибылью. На самом деле, по моему опыту, самые красивые из них обычно не идут так, как планировалось. По этой причине не верьте и не рискуйте слишком много на одной сделке, независимо от того, насколько привлекательной она вам кажется. Это может выглядеть как идеальная сделка, но она все равно может удивить вас и обрушиться, как и любой другой уровень. Даже лучшие уровни могут иметь, например, 70 % шансов на выигрыш. 70 % — это действительно хорошо, но все же вы не хотите рисковать слишком большими деньгами.

№4 Использование слишком больших позиций

Когда вы используете слишком большие позиции, и все идет хорошо, тогда у вас есть чрезмерная прибыль, и это просто здорово. Однако, когда дела пойдут плохо и вы понесете мало потерь, большие позиции сведут вас с ума. Я могу гарантировать вам, что, если вы используете, например, 10% — ный риск на сделку и принимаете 5 убытков подряд, вы больше не сможете ясно мыслить. Скорее всего, вы нарушите правила своей стратегии и окажетесь в еще большем беспорядке, чем уже были.

Мой совет-использовать размеры позиций, с которыми вы чувствуете себя комфортно, даже после того, как вы проиграли. Если вы не чувствуете себя умственно хорошо и стабильно при проигрыше, вам нужно снизить объемы ваших позиций.

№5 Никогда не быть в состоянии признать, что вы были неправы

Каждый трейдер знает чувство, когда цена проходит мимо их уровня S/R, и внезапно они все больше и больше находятся в красных числах. Это помогает иметь заранее определенный SL и просто автоматически принимать его. Однако есть трейдеры, у которых нет предопределенного SL, и они сидят, наблюдают и надеются.

Они не могут признать, что их супер-уровень не уважают. Итак, они сидят и ждут, когда произойдет чудо. Подобные сделки редко заканчиваются чудом. В большинстве случаев такие сделки заканчиваются катастрофой.

№6 Не использовать Стоп-лосс

Отсутствие SL означает, что вы не можете контролировать риск своих сделок.

Контроль рисков имеет важное значение в управлении капиталом и в прибыльной торговле. Отсутствие SL означает, что с каждой сделкой, которую вы совершаете, вы потенциально теряете свой счет. Это даже нельзя считать серьезной торговлей. Тем не менее, некоторые люди все еще делают это. Серьезно, не использовать SL, вероятно, самая глупая вещь, которую вы можете сделать в торговле.

Некоторые люди говорят, что у них есть «ментальный SL», который означает, что, когда цена достигнет определенного уровня, они вручную закроют свою позицию. Большинство из этих людей не смогут признать, что они были неправы, и они не закроют сделку, когда придет время. Или они рано или поздно будут удивлены неожиданным резким движением против своей позиции. Худший случай, который может произойти, — это совершенно неожиданное вмешательство банка, стихийное бедствие или значительный политический шаг, который очистит их счет за несколько секунд, прежде чем они даже заметят, что что-то происходит.

№ 7 Вход в позицию без плана

Когда вы открываете позицию только из-за своего внутреннего чувства или если вы открываете ее под влиянием момента, вы входите в позицию без плана. Каждая сделка должна быть тщательно спланирована. Вам нужно знать, где будут ваши ТР и SL, вам нужно иметь строгое управление позициями, а также придерживаться управления капиталом. Бенджамин Франклин однажды сказал: «Не сумев подготовиться, вы готовитесь к провалу“.

Начинающие трейдеры часто входят в свои позиции без плана, когда происходит быстрое движение цены. Это часто происходит после макро-новостей. Эти трейдеры видят, что цена быстро движется в одном направлении, и они чувствуют желание быстро и легко заработать на быстром движении. Что обычно происходит, так это то, что цена поворачивается, и они берут SL, или они застряли в сделке, с которой они понятия не имеют, что делать.

№ 8 Слепо следовать идеям других людей

Это хорошее решение-учиться у кого-то более опытного, позволить ему вести вас и учить вас. На самом деле, это, вероятно, лучший способ научиться торговать. Тем не менее, есть бесчисленное множество неопытных людей, которые каждый день публикуют свои глупые торговые идеи по всему Интернету.

Вероятно, наиболее опасными являются брокерские аналитики, которые публикуют свои торговые идеи в ежедневных или еженедельных электронных письмах или на веб-сайтах своих брокеров. Почему они наиболее опасны? Потому что люди склонны верить этим парням. У них есть все модные вещи, такие как крупная брокерская компания, модные электронные письма, профессионально выглядящие фотографии и профессионально выглядящий анализ рынка. К сожалению, их единственная задача-заставить вас торговать больше. Ничего больше. Они являются сотрудниками, и чем больше вы торгуете, тем больше денег зарабатывает их компания. Их зарплата не зависит от того, сколько вы зарабатываете. Он основан на том, сколько зарабатывает брокер.

Если вы решите следовать чьей-то торговой идее, убедитесь, что вы понимаете идею, логику и концепцию, лежащие в ее основе, и что вы тоже провели свой анализ и верите в эту идею. Кроме того, убедитесь, что вы знаете все аспекты, которые вам нужно знать, прежде чем войти в сделку. Вам нужно знать свои PT и SL, а также знать, как вы будете управлять своей позицией, прежде чем вы действительно войдете в сделку.

№ 9 Переход от стратегии к стратегии

Я уже упоминал об этом раньше – перескакивая от стратегии к стратегии, не давая ей никакого шанса, время и терпение не приведут вас к волшебной стратегии. Это приведет вас только к потерям и разочарованию.

Вам нужно вложить много труда и терпения в любую стратегию, прежде чем вы поймете ее и начнете успешно торговать ею. Нет никакой волшебной формулы, которая приводила бы к быстрой прибыли. Как и во всем остальном в жизни, овладение стратегией требует времени, терпения и упорного труда.

№ 10 Придерживаясь плохого брокера

Так много трейдеров придерживаются своего старого брокера только потому, что они привыкли торговать с ними и потому, что им слишком лень создавать новый счет и переводить свои деньги в другое место.

Они также не понимают, насколько сильно брокер может повлиять на их торговые результаты. Они думают, что половина пункта время от времени не так уж важна, или что небольшое проскальзывание нескольких пунктов время от времени также нормально. На самом деле, это имеет ОГРОМНОЕ значение, и несколько пунктов проскальзывания не в порядке. Это случалось так много раз, что из-за моих узких спредов я мог получить прибыль там, где другие брали стоп-лосс. Это происходит чаще, чем вы думаете, и это имеет огромное значение для ваших торговых результатов.

Переход от плохого брокера к хорошему брокеру может стать вопросом превращения постоянных потерь в постоянный выигрыш! Я не могу этого достаточно подчеркнуть. Наличие хорошего брокера-одна из самых важных вещей в вашей торговле.

Если вы торгуете внутридневными сделками с брокером, который имеет спред в 2-3 пункта на основных парах, я не думаю, что вы можете быть прибыльными – не с таким брокером.

Итак, если вы хотите, чтобы я помог вам найти надежного брокера, отправьте мне электронное письмо по адресу: contact@trader-dale.com или зайдите на мой сайт www.trader-dale.com где вы найдете коробку с брокерами, с которыми я лично торгую и которые я рекомендую.

БОНУС: как я управляю своими внутридневными сделками

Теперь я собираюсь точно описать, как я торгую и выполняю свои торговые уровни, чтобы вы могли начать применять правила для своей торговли. Некоторые правила требуют небольшой практики, но приведенные ниже детали укажут вам правильное направление.

Как я входил в свои сделки Некоторое время назад, я входил только с рыночными ордерами. Когда цена приблизилась к моему уровню, я переключился на минутный график и наблюдал за динамикой и поведением рынка. Моя цель состояла в том, чтобы получить немного лучшую запись, чем при простом вводе лимита. Теперь я использую как рынок, так и лимит ордера, потому что лимитные ордера гораздо удобнее, чем рыночные ордера для определенных ситуаций.

В настоящее время мое соотношение между использованием рыночных и лимитных ордеров составляет около 50/50.

Ситуации, когда я предпочитаю РЫНОЧНЫЙ ордер:

1) Вход в позицию против сильного спайкового движения. Причина этого заключается в том, что вы можете быстро прервать сделку, если она слишком быстро перемещается в уровень и запускает правила в курсе, чтобы избежать быстрых скачков в уровень. Если есть сильные новости, вызывающие всплеск, я не вхожу в позицию. Если спайк не будет вызван новостями, я войду в него. Самый быстрый способ узнать, вызван ли всплеск новостями или нет, — это воспользоваться таким сервисом, как Forex squawk. Немного задержанная версия-ForexFactory. Быстрые всплески могут позволить вам войти по немного лучшей цене, если они немного превысят торговый уровень. Я привел пример этого ниже (1-минутный график). В этом конкретном случае я смог войти на входе на 6 пунктов лучше, чем исходный уровень.

1) Цена вращается близко к уровню, создавая слабые максимумы/минимумы. После такого поворота (который я наблюдаю на 1-минутном графике), скорее всего, произойдет небольшой скачок, за которым последует быстрый отказ (если уровень сработает). Идея состоит в том, чтобы войти во время фактического всплеска, чтобы добиться лучшего входа. Вот пример сделки, которую я совершил, используя этот метод:

Где разместить свой целевой стоп-лосс и прибыль

Моя цель по прибыли-10 пунктов, а стоп-лосс-12 пунктов. Я использую эту настройку для всех четырех основных пар, которыми торгую внутри дня (EUR/USD, AUD/USD, USD/CAD, USD JPY). Причины этих настроек, следующие:

1. Мне нравится быстро выходить из своих сделок, потому что чем дольше у вас открыта сделка, тем выше риск того, что произойдет что-то неожиданное. Это может быть изменение настроений рынка или какое-то другое событие, влияющее на рынок, например неожиданные (или ожидаемые) новости.

2. Еще одна причина заключается в том, что даже если мой торговый уровень окажется против сильного движения против тренда, коррекция на 10 пунктов гораздо более вероятна, чем реакция на 20 пунктов (что в основном будет концом этого краткосрочного тренда). Сегодняшняя длинная позиция по паре USD/JPY прекрасно показывает это:

3. Реакция на 10 пунктов — это, по моему опыту, адекватная реакция на внутридневные уровни, которые я создаю и торгую. Иногда происходит гораздо большая реакция, но реакции на 10 пунктов происходят очень часто. Это соотношение вознаграждения к риску позволяет мне поддерживать среднюю ставку забастовки в 70% в долгосрочной перспективе.

4. Я предпочитаю, чтобы соотношение вознаграждения к риску было близко к 1:1. Наличие небольшого соотношения вознаграждения к риску (проигравшие намного больше, чем победители) означало бы разрушительные потери, от которых трудно вернуться. С другой стороны, наличие очень большого соотношения вознаграждения к риску (победители намного больше, чем проигравшие) означает снижение скорости забастовки. Кроме того, существует риск того, что вы совершите все убыточные сделки и по ошибке пропустите одного победителя, который покроет их все. Это закон Мерфи, и он работает в торговле больше, чем где-либо еще :).

Некоторые участники моего курса трейдинга провели собственное исследование и придумали совершенно другую настройку SL/PT. Например, исследование Зигги показывает, что лучшее целевое местоположение Стоп-лосса и прибыли будет достигнуто около отметки 20/20. Я могу только сказать, что на самом деле речь идет в основном о предпочтениях. 10/12 работает для меня, и я счастлив торговать таким образом. Другие люди могут предпочесть что-то близкое к методу 20/20. На мой взгляд, это гораздо больше связано с ВАШИМ последовательным применением набора правил управления торговлей, чем с конкретным целевым размером стоп-лосса и прибыли.

Трейлинг вашего Стоп-лосса

Способ, которым я защищаю прибыльные позиции, довольно прост и понятен, поскольку я считаю, что это ключ к тому, чтобы постоянно повторять правила вашего торгового плана. Я защищаю свою позицию, перемещая стоп-лосс в точку реакции, когда я получаю примерно 7-8 пунктов прибыли. Это стиль “нейтрального управления торговлей“, о котором я упоминал ранее в книге.

Я также адаптирую свою позицию к текущему поведению рынка. Это немного подробно, но я хочу дать вам полное описание того, как я это делаю, поэтому вот оно:

Если я торгую против сильного тренда, я гораздо более осторожен и защищаю свою позицию более консервативным способом. Вообще говоря, я защищаю свою позицию, когда у меня 7 пунктов открытой прибыли. Причина в том, что идти против тренда довольно опасно, и в таких случаях обычно стоит быть очень осторожным и в ближайшее время закрепить свою позицию.

Если я торгую в направлении тренда, я могу быть более агрессивным с движением моего SL. В этом случае я обычно перемещаю свой SL, когда моя открытая прибыль составляет от +7,5 до +8 пунктов.

Когда нет явного тренда, я обычно защищаю свою позицию, когда она составляет +7,5 пункта в открытой прибыли.

Если есть действительно резкая и точная реакция – например, реакция на 5 пунктов точно на моем уровне в течение первых 1-2 минут, я обычно защищаю свою позицию раньше (когда +7 пунктов в открытой прибыли).

Причина в том, что эта резкая реакция показывает мне, что это та реакция, которую я ждал, и агрессивные покупатели/продавцы, которых я хотел увидеть, действительно есть, и теперь они проявили себя. Если цена вернется к точке реакции этого сильного отклонения, это будет означать, что встречное движение слишком сильное и что моя позиция, скорее всего, не принесет прибыли. Вот почему я так защищаю свое положение. Вообще говоря, если сильная точка реакции будет пробита, встречное движение будет слишком сильным, и вам лучше выйти из своей сделки. Посмотрите на эту иллюстрацию сильной реакции на коротком уровне 1.2715:

Если цена приближается к уровню и вызывает сильную реакцию, я считаю уровень уже “протестированным” и отбрасываю его. Как и многие аспекты торговли, которые не могут быть сделаны на 100% механическими, определение того, тестируется уровень или нет, потребует некоторого времени и практики. Именно здесь помощь форума участника также является огромным преимуществом, поскольку вы можете просматривать сделки в группе. Однако ради этой главы давайте рассмотрим некоторые ключевые моменты в определении того, уже ли уровень протестирован.

1. Как далеко цена отклонилась от уровня и насколько велика была реакция: обычно, если цена приближается к уровню на 0-3 пункта и делает реакцию на 8 или более пунктов, я отбрасываю ее.

Однако бывают случаи, когда уровень, с которого я хочу торговать, довольно значителен, но я получаю тест уровня, который находится прямо на границе недействительности. Однако, если уровень будет значительным, я, скорее всего, все равно буду его использовать. Именно здесь просмотр ежедневного комментария уровня каждый день (в разделе „Мой курс торговли“) очень полезен, так как вы можете получить прорыв каждый раз, когда возникает подобная ситуация.

2. Как выглядит уровень: если область поддержки/сопротивления является более широкой зоной, где точный уровень не так легко определить, как правило, безопаснее не брать этот уровень снова, если он был ранее протестирован. Например, если цена развернулась на 4 пункта до достижения вашего уровня в середине более широкой зоны поддержки/сопротивления, лучше отказаться от этого уровня, потому что цена уже протестировала зону. Если зона не слишком широка, и вы можете точно определить уровень поддержки/сопротивления, вы можете быть более агрессивными и по-прежнему совершать сделки, которые не совсем достигли этого уровня. Чтобы увидеть, является ли зона поддержки/сопротивления широкой или узкой, проверьте Профиль объема этой области. Если кластер объема узкий/плотный, то зона поддержки/сопротивления также плотная. Если область объема широка, то поддержка/сопротивление также будет широкой. Посмотрите скриншот сделки, которую я совершил по паре EUR/USD. Был посредственный “тест”, когда цена приблизилась к уровню, а затем сделала сильную и значительную реакцию. Однако зона сопротивления была довольно узкой, и объемы, которые я считал сильным сопротивлением, все еще не были протестированы. По этой причине я решил не сбрасывать этот уровень и принял сделку:

3. Сила реакции: если цена поворачивается перед уровнем медленно и без какой-либо энергии или волатильности, то я более склонен по-прежнему считать уровень действительным. Если есть резкая и быстрая реакция, то я более осторожен в отношении торговли в будущем тесте.

4. Тренд/контртренд: Я более агрессивен и доброжелателен, когда торгую откатами в направлении тренда, чем когда у меня есть более старый уровень, который идет против текущего тренда. Другими словами, если у меня есть короткий уровень в нисходящем тренде, я с большей вероятностью буду торговать им, даже если он был протестирован на 3 пункта раньше и сделал отклонение на 8 пунктов. Если бы, с другой стороны, реакция была на торговлю против тренда, я бы, скорее всего, отказался от этого уровня из-за большего риска.,

5. Ваше собственное усмотрение: нравится вам это или нет, иногда вам нужно принимать решение, основываясь на том, что, по вашему мнению, произойдет. Наличие множества жестких правил, безусловно, хорошо, но в некоторых случаях вы не можете полагаться только на них. Вот почему торговля является чрезвычайно сложным навыком для овладения, так как все прибыльные торговые стратегии требуют определенного уровня усмотрения.

Мне нужно добавить, что я использую этот проверенный/не проверенный подход только тогда, когда я нахожусь за компьютером, что для меня происходит во время европейской и американской торговой сессии. Я не использую его для азиатской сессии. Во время азиатской сессии я предпочитаю использовать простые лимитные ордера, так как рынок часто намного спокойнее и макроэкономических событий не так много.

В качестве заключительного пункта в этой теме, мои торговые уровни работают, даже если вы удалите тестированные/непроверенные критерии из процесса выбора уровня. Особенно для тех, кто все еще находится в процессе обучения торговле, это менее напряженно и отнимает меньше времени. Если вы новичок в торговле, я бы рекомендовал использовать простые лимитные ордера на всех ваших сделках и учитывать только то, тестируется ли уровень или нет

ПОСЛЕ того, как вы преуспеете в торговле лимитными ордерами на всех допустимых уровнях. Обучение успешной торговле гораздо больше зависит от ВАШЕГО последовательного применения набора правил, а не от нескольких небольших изменений в самом наборе правил.

Как долго вы должны занимать должность?

Если нет никаких предстоящих макро-новостей, я удерживаю свою позицию до тех пор, пока не получу полную прибыль или убыток. Не имеет значения, если это займет несколько часов, в подавляющем большинстве случаев я просто жду. Однако есть два конкретных случая, которые нуждаются в разъяснении:

1.) Закрытие дня: перед началом азиатской сессии фьючерсный рынок закрывается, а спотовый рынок Форекс имеет действительно широкие спреды. Из-за спредов мне не очень нравится держать какие-либо внутридневные позиции открытыми через ролловер в 5:00 вечера по восточному времени (также есть своп). Поэтому, если я близок к цели прибыли или Стоп-лоссу, я покидаю свою позицию до того, как спреды расширятся. Однако, если моя открытая сделка находится где-то около точки входа, я обычно удерживаю ее до закрытия дня. Причина в том, что расширение спредов, вероятно, не повлияет на мою позицию, когда я нахожусь около точки входа.

Широкие спреды могут повлиять, например, на фиксацию прибыли или Стоп-лосса, если цена была близка к ней во время расширения спреда, но это вряд ли повредит мне, когда текущая цена далека от PT и SL.

2.) Закрытие недели: теперь вам абсолютно необходимо прекратить все свои внутридневные сделки. При более жестких остановках разрыв в цене может быть разрушительным. На мой взгляд, у дейтрейдера никогда не бывает повода рисковать и продержаться до выходных.

Разрыв при открытии рынка

Время от времени вы увидите, что рынок открывается с разрывом, и цена находится точно на вашем уровне торговли на основе объема (или очень близко к нему). Несмотря на то, что немного страшно входить в такую позицию, мне действительно нравится этот сценарий. Разрыв-еще одно подтверждение для меня, чтобы войти. Причина в том, что рынок обычно стремится закрыть открывающиеся разрывы. Вам нужно только немного подождать, пока спреды затянутся, прежде чем открывать позицию (обычно они довольно широки при открытии рынка). Посмотрите на хорошую сделку, которую я совершил на открытии рынка по паре USD/JPY:

Я не меняю свои торговые уровни после того, как я их создал. Если я создаю уровень, и цена отходит от него на много пунктов, я все равно считаю уровень действительным и не удаляю, и не изменяю его. Из-за этого на моих графиках много старых внутридневных уровней. Иногда немного страшно доверять 30-дневному внутридневному уровню. Тем не менее, совершенно невероятно, как рынок “запоминает” эти уровни и как он реагирует даже после такого долгого времени. Вот реакция на 40 — дневной уровень японской иены.

Возьмите все действительные торговые настройки

Не имеет значения, начался ли мой день с 3 потерь, 3 победителей или чего-то промежуточного; Я беру все сделки с действительных уровней. Если, например, за один день будет достигнуто 6 уровней, я возьму все 6 торговых установок. Я никогда не говорю ничего вроде: “Сегодня у меня было достаточно прибыли, поэтому я могу остановиться сейчас” или “Черт возьми, 3 убытка – я не могу вынести боль или еще одну потерю, поэтому я закончил торговлю на сегодня.” Вместо этого я придерживаюсь своего плана и торгую на всех своих уровнях.

Когда есть хорошее начало дня, на самом деле нет причин прекращать торговлю. Иногда бывают месяцы, когда только несколько дней приносят большую часть моей ежемесячной прибыли. Хотя это не является нормой, вы должны торговать с ожиданием, что это может произойти, что означает совершение всех действительных сделок в течение ваших торговых часов.

Другой случай-начать день с убыточных сделок. Никому не нравится начинать день таким образом, и может показаться, что лучшим вариантом было бы уменьшить размер вашей позиции или прекратить торговлю все вместе в течение дня. Я никогда этого не делаю! Я торгую, несмотря на плохое начало, и не уменьшаю размер своих позиций.

Несколько дней назад я начал день с 2 потерь. После этого у меня было 3 победителя, которые принесли мне прибыль за день. Я очень рад, что не прекратил торговлю и не уменьшил размер своей позиции после этих двух потерь, иначе день закончился бы в минусе.