10 мая 2021, 18:44

Почему дивидендные стратегии лучшие из возможных ?

Дивидендом является часть чистой прибыли акционерного общества, подлежащая распределению среди акционеров, приходящаяся на одну простую или привилегированную акцию. Чистая прибыль, направляемая на выплату дивидендов, распределяется между акционерами пропорционально числу и виду принадлежащих им акций.

Уже на этом этапе стоит обратить внимание на тот факт, что в портфеле дивидендного инвестора находятся прибыльные компании.

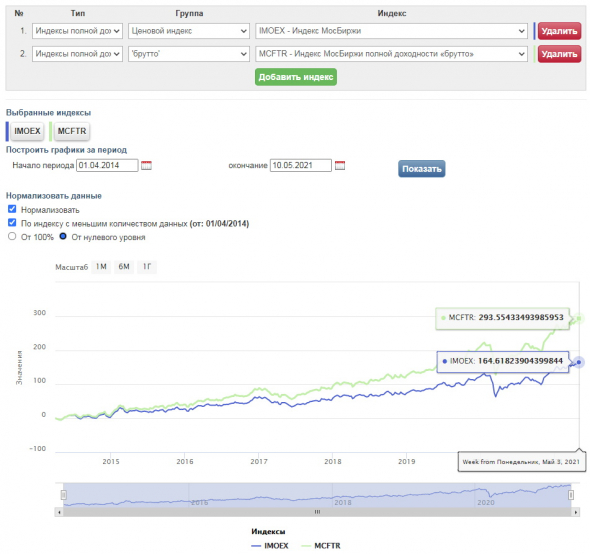

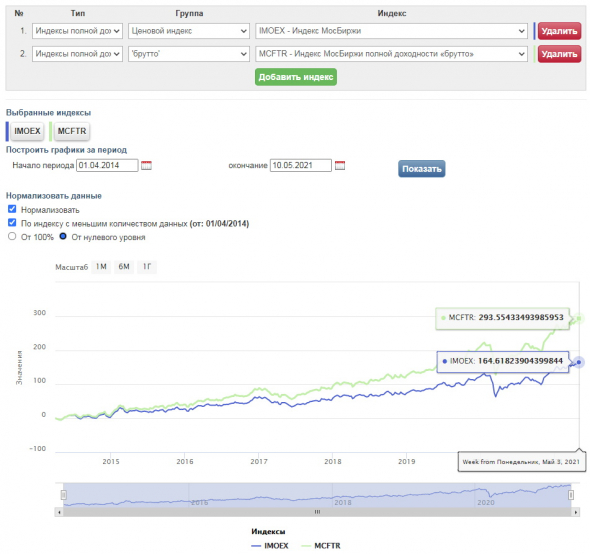

Последний значительный период роста на российском рынке начался в апреле 2014 года. Индекс IMOEX с того момента показывает доходность 185%. Довольно прилично, скажут многие и будут как всегда НЕ правы. :)

Сравним теперь с индексом полной доходности MCFTR, который рассчитывается в дополнение к ценовому индексу и отражает изменение суммарной стоимости российских акций с учетом дивидендных выплат.

Разница в колоссальные 1,8 раза за счёт одних только дивидендов при абсолютной пассивности со стороны владельца портфеля. В дальнейшем это значение будет постоянно увеличиваться. Наступит год, начиная с которого одни только дивиденды за год будут превышать первоначальную стоимость инвестиций!

Какие Вам ещё нужны доказательства превосходства дивидендных стратегий? :)

Уже на этом этапе стоит обратить внимание на тот факт, что в портфеле дивидендного инвестора находятся прибыльные компании.

Последний значительный период роста на российском рынке начался в апреле 2014 года. Индекс IMOEX с того момента показывает доходность 185%. Довольно прилично, скажут многие и будут как всегда НЕ правы. :)

Сравним теперь с индексом полной доходности MCFTR, который рассчитывается в дополнение к ценовому индексу и отражает изменение суммарной стоимости российских акций с учетом дивидендных выплат.

Разница в колоссальные 1,8 раза за счёт одних только дивидендов при абсолютной пассивности со стороны владельца портфеля. В дальнейшем это значение будет постоянно увеличиваться. Наступит год, начиная с которого одни только дивиденды за год будут превышать первоначальную стоимость инвестиций!

Какие Вам ещё нужны доказательства превосходства дивидендных стратегий? :)

Читайте на SMART-LAB:

Займер сообщает о приобретении двух цифровых платформ

💼 Объявляем о завершении сделок с АО «Киви» по покупке 50% сервисов «Таксиагрегатор» и IntellectMoney. Владельцем остальных 50% долей в обеих компаниях остается АО «Киви». Сервисы позволят...

13.02.2026

⛽️ Новатэк: не так плохо, как кажется

Король СПГ представил отчет по МСФО за 2025 год Новатэк (NVTK) ➡️Инфо и показатели Результаты — выручка: ₽1,4 трлн (-6%); — EBITDA: ₽859,3 млрд (-15%); — чистая прибыль:...

12.02.2026

для технаря тут сплошное жульничество

ты сравниваешь теплое с квадратным