Вспомним основы в ожидании грядущего обвала рынков

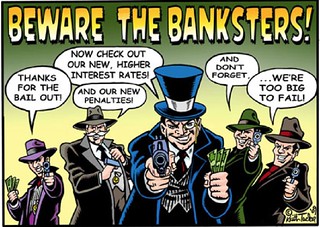

Возможно, грядёт экономический армагедонопесец.

Опасения многих абсолютно обоснованы. Давайте разберёмся, как мы до такого докатились.

1. Легальное мошенничество.

Всё начинается с хитрого мошенничества — частичного резервирования депозитов ростовщиками.

Понятное дело, такая жадная практика и есть основная причина классических банковских кризисов неплатежей.

Всё это усиливается механизмом кредитного мультипликатора.

Здесь проблема не сколько в самом частичном резервировании, сколько в абсурдномсмешивании банковских вкладов до востребования и срочных. Первые по своей юридической природе представляют скорее аналог договора хранения (иррелугярного по аналогии с однородными взаимозаменяемыми вещами, например, зерном). Второй же по сути аналог классического договора займа.

Получается ассиметрия активных и пассивных операций:

А) в части выдачи кредита (активная операция) кредитная организация требует обеспечения, в части привлечения денег вкладчиков (пассивная операция) полное резервирование отсутствует.

Б) В активной операции применяются по большей части юридические принципы договора кредита / займа. В пассивной операции – по большей части принципы договора хранения.

В) По активным операциям срочность есть, по пассивным же законодатель искусственно обязует применять принцип «до востребования».

Г) Активы в балансе отмечаются обычно, по рыночной оценке (следовательно, есть риск переоценки). Пассивы же носят фиксированный характер

Власти пытаются закрыть дыру «страхованием». Естественно, страхование предпринимательского риска это дичь полная. Естественно, в случае проблем у системообразующих банков денег в АСВ не хватит.

Если внимательно изучить наш ГК, то там пробелы и дыры лежат прямо на поверхности, и как-то даже чисто формально это никого не парит. Судебная практика также на этот счёт неоднозначна

2. Долговые циклы.

Кредитный мультипликатор и кредитная экспансия вызывают ту самую цикличность экономики: стадии надутия и сдутия пузырей, левериджа и делевериджа, инфляции и дефляции...

Идёт мощный дисбаланс:

А) из-за того, что вследствие появления новых кредитов капиталисты начинают соответственно предъявлять повышенный на них спрос, сначала происходит временный рост относительной цены первичных средств производства, в первую очередь природных и трудовых ресурсов. При этом важно понимать, что рост предложения кредитов не связан с предварительным ростом сбережений в обществе, следовательно, из тех стадий, которые наиболее близки к потреблению, изначально не произошло высвобождения реальных средств производства. Это приводит к неизбежному росту цен на факторы производства, вызываемому как ростом конкуренции капиталистов за них, так и общей их готовностью платить за них больше из-за полученной из банков дополнительной искусственной ликвидности.

Б) капиталисты – собственники первичных факторов производства начинают наращивать свои доходы, ведь норма сбережений в экономике изначально не выросла, а это в связке с удлинением производственной цепочки, вызванным перекладыванием ресурсов из стадий, близких к потреблению, приводит к краткосрочному дефициту потребительских товаров и росту их цены. Этот фактор дополняет то, что рост денежной массы приводит и к росту бумажных прибылей предпринимателей, что также побуждает их к росту конечных потребительских расходов.

В) как было отмечено, происходит рост номинальной прибыли компаний, наиболее близких к потреблению. В то же время, из-за вызванного кредитной экспансией изначального повышения цен на первичные факторы производства прибыли компаний, занятых на стадиях, отдалённых от конечного потребления, а также из-за фундаментального временного лага отдачи таких видов деятельности, сравнительно отстают. Это приводит к частичному пересмотру такими капиталистами осуществлённых капиталовложений.

Г) реальные доходы трудовой силы как вида первичных факторов производства также снижаются из-за роста потребительских благ. Здесь важно отметить, что если бы удлинение производственной цепочки было бы вызвано изначальным ростом реальных сбережений, соответственно, временным снижением спроса на потребительские блага, т.е. и их цены. Это бы привело к реальному росту зарплаты, что в свою очередь простимулировало бы рост автоматизации и усложнения производственных цепочек («Эффект Рикардо»). Однако в рассматриваемой ситуации этот эффект разворачивается на 180 градусов: из-за снижения заработных плат капиталисты, наоборот, становятся более заинтересованы в снижении применения автоматизированного и сравнительно более квалифицированных методов производства. Это приводит к продолжению снижения спроса на капитальные блага и продолжению снижения прибылей компаний, занятых на этих стадиях.

Д) по причине вызванной инфляции цен на потребительские блага экономические субъекты стремятся заложить в свои товары и услуги дополнительную премию, в т.ч. и кредиторы, что приводит в т.ч. и к реальному росту ставок на деньги. При этом, в связи с инерцией действий тех предпринимателей, которые уже успели осуществить капитальные вложения в удлинение производственной цепочки: отказываясь признавать некоторую ошибочность этих вложений, они требуют продолжения дополнительного финансирования с надеждой сохранить на плаву оказавшиеся нерентабельными проекты, что также неизбежно приводит к росту процентных ставок.

Е) всё это приводит к нарастанию убытков на дальнем конце производственной цепочки, в особенности, в отраслях, не получивших бы развитие или бы не появившихся вовсе в случае отсутствия искусственной кредитной экспансии.

В итоге происходит закономерное «схлопывание» кредитного пузыря: и до тех пор, пока производственная цепочка не нормализуется, процентные ставки не вернутся к прежним естественным значениям, дефляция не вернёт цены примерно к прежнему уровню, экономика не сможет вернуться к реальному её состоянию, основанному на балансе спроса и предложения.

«Ибо кто из вас, желая построить башню, не сядет прежде и не вычислит издержек, имеет ли он, что нужно для совершения её, дабы, когда положит основание и не возможет совершить, все видящие не стали смеяться над ним» (Ев. от Луки 14:28-29).

3. Центральный банк.

Правительство и банкиры, которые всегда почему-то уверены, что способны постоянно обманывать реальность и математику (см. «Претензия знания»), в процессе своей эволюции слились в единое целое: первому бабки нужны сегда, вторым сильный покровитель, легализующий бизнес.

Продуктом такого великолепного симбиоза стал институт Центрального банка, теперь, после ликвидации золотого стандарта, защищавшего экономику от превращения денег в инструмент обезьян с гранатой, всем можно печатать бабло как угодно, облагая население инфляционным налогом. Не секрет, что современные деньги и есть долги и ничто другое.

Апогеем стала афера века – создание ФРС. Не секрет, что в процессе её создания приняли участие Рокфеллер, Морган и прочие благородные господа (см. Конференция на острове Джекил). С этого момента США практически потеряли свой суверенитет и стали плацдармом крупного финансового капитала.

Фактически учреждение ЦБ в значительной степени убивает рыночные механизмы в финансовой отрасли. Грубо говоря, ЦБ это своего рода мегазаплатка, которая прикрывает нездоровую порочность финансовой системы с частичным резервированием. Была бы система на полном резервировании, ЦБ нафиг бы был не нужен.

4. Триумф печатного станка.

Окончательно финансовым кровопийцам руки были развязаны после перехода на так называемую Ямайскую валютную систему с полной свободой валютных курсов.

В 1971 году США фактически объявили дефолт по доллару, отказавшись обменивать его на золото, что они обещали с 1944 года (перед этим, в 1935 году конфисковав всё золото у американцев). У доллара осталось лишь одно обеспечение в виде военных сил США и умения американцев впаривать го*но под красивой обёрткой. (Здесь, кстати, интересно вспомнить, что президент Франции де Голль приезжал в 1965 году в США с требованием конвертации кучи долларов в золото, на что США, скрипя зубами, согласились. После этого был применён классический инструмент ЦРУ – оранжевой «революции» 1968 года).

Примечательно, что окончательное скрещивание государств, крупного промышленного капитала и банкиров к началу XX века по сути в итоге и привели к нескольким кровопролитным мировым войнам и прочим потрясениям, т.к. теперь крупнейшие государства получили контроль над печатным станком, финансировавшим колоссальные военные затраты.

Также примечательно, что невозможность полноценного обеспечения доллара золотом была понятна изначально (см. Парадокс Триффина).

После этого, на фоне роста цен на нефть и тд в США произошёл стагфляционный сценарий, в это время Япония демонстрировала своё «чудо», а СССР прошёл точку невозврата своего развала.

Ближе к 80-м, когда пошли «Рейганомика» и «Тэтчеризм», начался кредитный МЕГАЦИКЛ: в целом, ставки всё падали и падали, кредиты росли и росли, разграбление стран бывшего Соцблока добавило ещё топлива в разгон цикла, также сыграли свою роль активная интеграция Китая и других стран в экономику.

Выстроилась Мегапирамидка, к ней ещё добавились бесчисленные деривативы, деривативы на деривативы и тд (вспомним 2008).

На сегодняшний день прослеживается всё больше признаков того, что современная финансовая система на базе необеспеченного кредита, достигла пределов своих возможностей. Отмена остатков золотого стандарта не оставила формальных и фактических ограничений увеличения долгов и денежной массы.

На конец 2020 года объем государственного долга в мире поднялся к концу 2020 года до 97,6% ВВП по сравнению с 83,5% в 2019 году. Более 14 трлн. долларов государственной поддержки было направлено в экономику. На апрель 2020 года мировой долг составил 255 трлн. Долларов, то есть 322% от мирового ВВП. С кризиса 2008 года рост долга составил 40% и уже более 10 лет превышает среднегодовой рост экономики.

Превышение роста долга над ростом экономики это по сути точка невозврата. Ситуацию может вырулить только какой-то мощный революционный технологический скачок, что предварительно маловероятно (см. Закон Мура).

Сейчас можно выделить следующие проблемы:

— зомби-компании (которые убыточные даже при таких низких ставка);

— ловушка ликвидности (QE становятся неэффективными); нулевые ставки и т.д.

Фактически банкиры загнали себя в ситуацию, когда их классический бизнес почти убыточен. Норма прибыли при таких ставках копеечная, а залив баблом таких диспропорций добивает остатки рынка. Пирамида неустойчива до жути и требует продолжения экспансии, ведь если её не будет, то она по дефляционной спирали легко уйдёт в обратку. Чисто в рамках экономической науки это будет по сути выздоровление и ликвидация ненужного шлака. Но по факту это будет жесть похуже Великой депрессии в мировом масштабе.

Понятное дело, расходы одного это доходы другого. Вся экономика жёстко завязана. Как мы разобрали ранее, кредитная экспансия имеет свойство порождать в экономике спрос на то, на что в обычных условиях он бы не возник. На данный момент мы имеет то, что значительная часть населения занимает непонятно чем. Коронавирусный эксперимент это чётко продемонстрировал: столько народу нафиг не нужно, столько сервисов и услуг тоже нафиг не нужно. Мы вот уже более 100 лет работаем по 8 часов, неокейнсианская политика опирается на поддержание высокого уровня занятности. Вот только зачем? Искусственное стимулирование роста рабочих мест ещё сильнее усиливает диспропорции, что делает рынок труда ещё одной неустойчивой пирамидкой.

(Вот только подумайте, если каждый начнёт стремиться «выйти на пенсию в 35». Страшно представить, сколько целых секторов товаров и услуг тупо исчезнет.)

5. Участь периферии

Положение России как части всей этой системы (в качестве сырьевой капиталистической полупериферии) тоже незавидно. Фактически России разрешено получать все негативные последствия современной динамики мировой экономики и лишь часть плюсов.

Для начала важно обозначить, что мировая финансовая система работает по принципу насоса: страны капиталистического ядра (в т.ч. США) обладают излишним капиталом (в основном, финансовым), который транснациональные корпорации размещают в странах с его нехваткой с целью получения повышенной прибыли, однако, такие возможности есть обычно во времена нарастания кредитной экспансии и при условии наличия в стране-импортёре капитала «благоприятного инвестиционного климата». В условиях, обратных приведённым, как правило, происходит отток капитала.

Логично, что рассмотренные в предыдущем параграфе феномены чрезмерно низких ставок, ловушки ликвидности и т.д., вряд ли могут наблюдаться в такой стране, где сохраняется повышенный спрос на капитал.

Однако Правительство и ЦБ не воспринимают отток капитала как негативный фактор для экономики, т.к. заниженный курс валюты страны-экспортёра повышает конкурентоспособность компаний-экспортёров Более того, власти поддерживают слабый рубль при помощи завышенной ставки, погашением государственного долга и накоплением золотовалютных резервов (во многом политика, обратная странам развитым).

Всё это приводит к тому, что политика властей становится сильно зависящей от динамики движения иностранной валюты (аля Currency board). При этом, из-за устойчиво положительного внешнеторгового сальдо баланса ЦБ приходится в то же время производить активную эмиссию рублей. Разумеется, такой процесс в связи с неполным товарным обеспечением новых денег увеличивает инфляцию вдобавок к росту цен на импортные товары из-за ослабления рубля. Парадоксально, но в это же время ЦБ постоянно напоминает, что его основной задачей является борьба с инфляцией. С ней же он борется с поддержанием ставки на повышенном уровне. Высокие ставки в РФ делают цену кредита зачастую слишком высокой для отечественных производителей, что по цепочке и в купе с другими факторами опять же стимулирует отток капитала. Экономика стагнирует.

В таких условиях у властей есть следующие возможные варианты выхода из сложившейся ситуации:

1. Война. Ну тут без комментариев.

2. Дефолт. Маловероятно.

3. Отказ от социальных выплат. Без комментариев.

4. Денежная реформа. Кризис доверия, особенно к США. Непредсказуемо.

5. Погашение долга. Изымание бабла из полудохлой экономики как выстрел в колено.

6. Вовлечение вкладчиков. На Кипре в 2013 году был взыскан единоразовый налог с банковских депозитов.

7. Инфляция. Обесценит долги, то есть и деньги тоже. СТРАШНО.

Интересно ваше мнение по всему этому поводу. Как дальше жить и куда инвестировать? Какой исход предпочтительнее?

Такую глобальную тему в пост не запихнёшь. Кому интересно, рекомендую почитать (особенно де Сото):

1. Глазьев С.Ю. О глубинных причинах нарастающего хаоса и мерах по преодолению экономического кризиса;

2. Гринспен А. Эпоха потрясений: проблемы и перспективы мировой финансовой системы;

3. Пол Р. Покончить с ФРС;

4. Поливалов А.А. К вопросу о банковской системе частичного резервирования;

5. Ротбард М. Великая депрессия в Америке;

6. Ротбард М. Показания против Федерального Резерва;

7. Рубцов Н.Н. Маржинальная продуктивность долга и современные деньги;

8. Уэрта де Сото Хесус. Деньги, банковский кредит и экономические циклы;

9. Хайек Ф. Претензии знания (Лекция памяти Нобеля, 11 декабря 1974, г. Зальцбург, Австрия);

10. Шеремета С.В. Современные циклические тенденции глобального делевериджа;

11. Бум бессмысленной занятости: habr.com/ru/post/413823/;

12. Dalio R. Principles for navigating big debt crises;

13. Skousen M. Economics of a Pure Gold Standard;

14. Sunny O. Here’s a lesson from Japan about the threat of a U.S. debt crisis;

15. Goldenfront:

- https://goldenfront.ru/articles/view/istoriya-inflyacionnyh-deneg-s-1844-goda-do-niksona-statya-goda

- https://goldenfront.ru/articles/view/ekonomisty-avstrijskoj-shkoly-lyudi-predvidevshie-krizis

- https://goldenfront.ru/articles/view/shvejcarskij-referendum-o-suverennyh-dengah-probuzhdenie-k-realiyam-sistemy-chastichnogo-bankovskogo-rezervirovaniya