IPO Segezha Group: участие в компании роста

Мой пост в УК ДоходЪ про Segezha Group. Хорошо, что я акционер АФК Система.

В середине апреля 2021 года ведущая лесопромышленная компания Segezha Group (SG, Сегежа Групп) объявила о намерении выйти на IPO. Изначально были заявлены планы о первичном размещении акций на сумму не менее 30 млрд руб. в целях обеспечения капитала для дальнейшего роста компании. Данные средства должны быть направлены на финансирование инвестиционной программы и оптимизацию долговой нагрузки.

Позже был установлен ценовой диапазон акций на уровне от 7,75 руб. до 10,25 руб. за одну акцию, что соответствует рыночной капитализации в диапазоне от 122,5 до 152,4 млрд руб. Сегежа Групп намерена разместить до 32,4% капитала и привлечь от 30 до 39,7 млрд руб., проведя IPO в рамках объявленного диапазона, АФК Система предоставит опцион на 15% от объема сделки.

Ожидается, что размещение пройдет по верхней границе объявленного ценового диапазона. Окончательная цена предложения будет определена по завершению процесса формирования книги заявок и объявлена приблизительно 28 апреля 2021 г.

Главное

- Сегежа Групп намерена разместить до 32,4% капитала и привлечь от 30 до 39,7 млрд руб. Ожидается, что размещение пройдет по верхней границе объявленного ценового диапазона — 10,25 руб. за одну акцию, что соответствует рыночной капитализации 152,4 млрд руб. ($2 млрд).

- Стратегия Segezha Group сосредоточена на расширении лесных участков в долгосрочной аренде, реализации выгодных проектов с усилением интеграции в сегмент переработки, развитии новых продуктов и повышении эффективности, а также фокусе на передовых стандартах ESG и устойчивого развития.

- Согласно нашему прогнозу, к 2025 году Segezha Group достигнет выручки 134 млрд руб. и чистой прибыли 14 млрд руб. против 69 млрд руб. и убытка 1,3 млрд руб. в 2020 году. Размер дивиденда на акцию через пять лет вырастет до 0,47 руб. (около 4,6% от текущей максимальной оценки).

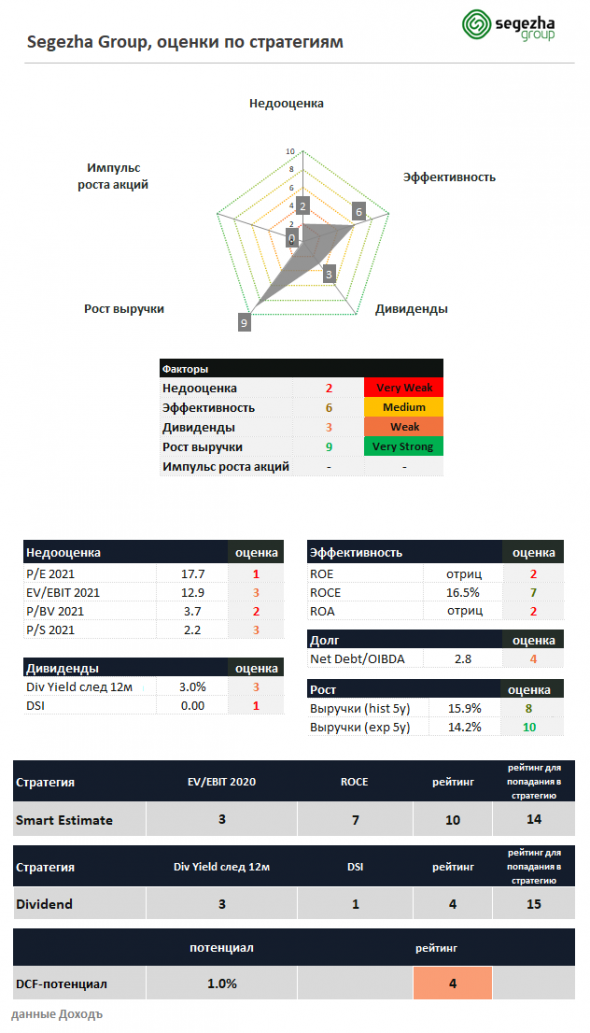

- В соответствии с обновленной политикой Segezha Group будет стремиться выплачивать дивиденды не реже одного раза в год. Компания намерена выплачивать в качестве дивидендов от 3 млрд руб. до 5,5 млрд руб. каждый год в период с 2021 по 2023 год. Начиная с 2024 года, ожидается, что распределение дивидендов будет основано на сумме скорректированного свободного денежного потока на уровне 75%–100%, но возможно и повышение уровня выплат при условии более устойчивого рынка и/или наличии запаса прочности по долговой нагрузке. Ожидаемая дивидендная доходность в ближайшие 12 месяцев составляет 2,3%.

- Совокупного рейтинга по стратегиям недостаточно для попадания в наши текущие активные портфели. По модели долгосрочной оценки потенциала роста мы даем относительно низкий рейтинг акциям – оценка 4 из 20.

- Высокая оценка компании Сегежа Групп может быть оправданной для инвесторов, которые ожидают более высокие темпы роста прибыли компании. Риски достижения такого роста сделают акцию относительно волатильной, а в целом она будет отнесена к категории «акций роста» (относительно переоцененных бумаг с очень высоким ожидаемым ростом прибыли).

О компании

История компании Segezha Group берет свое начало в апреле 2014 году, когда «АФК «Система», крупнейшая в России и СНГ публичная диверсифицированная холдинговая компания, сообщила, что ООО «ЛесИнвест», входящее в группу компаний АФК «Система», подписало юридически обязывающие соглашения о приобретении у Банка Москвы 100% акций ОАО «Сегежский ЦБК» и 100% долей ООО «Деревообработка — Проект». И уже по итогам 2014 года новая компания вошла в пятерку рейтинга ТОП-50 лесопромышленных компаний России. В 2015 году Группа получила новое имя – Segezha Group, был запущен процесс ребрендинга.

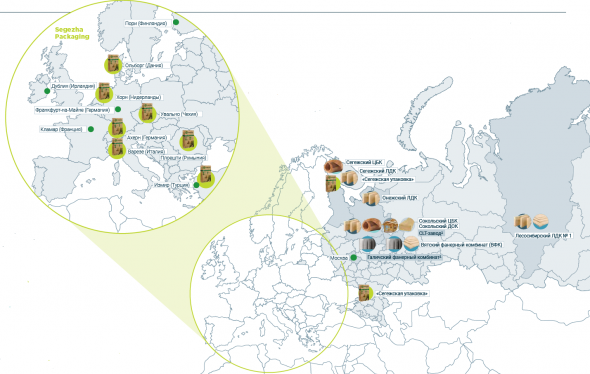

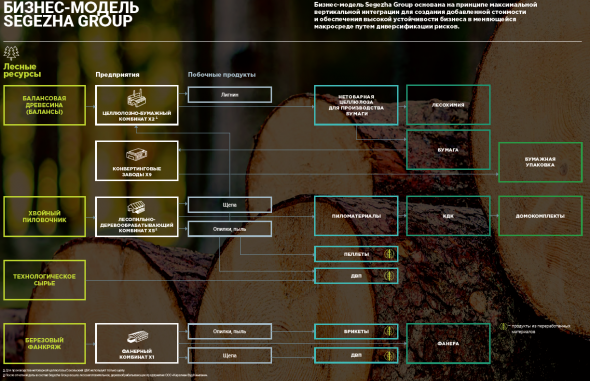

В данный момент Segezha Group является ведущим вертикально-интегрированным производителем бумажной упаковки и другой лесопромышленной продукции. Segezha Group управляет более чем 15 предприятиями и двумя активами на стадии строительства. Предприятия компании включают целлюлозно-бумажные комбинаты, фанерные комбинаты, лесозаготовительные структуры и предприятия по производству пиломатериалов, предприятия по производству ДВП и CLT-панелей, а также конвертинговые заводы в России и Европе. На предприятиях SG работает около 13 тысяч человек.

Segezha Group по состоянию на 31 декабря 2020 года имеет доступ к обширной базе лесных ресурсов в России с общей расчетной лесосекой на уровне 8,1 млн куб. м, а также дополнительными 2,1 млн куб. м, предоставленными в рамках реализации приоритетных инвестиционных проектов в области освоения лесов («ПИП»). Более 80% сертифицировано по стандартам FSC.

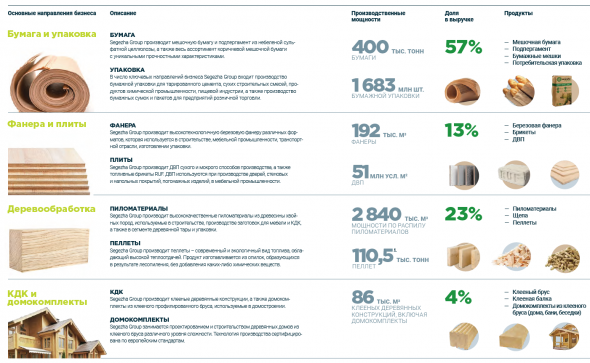

Деятельность компании сосредоточена в четырех операционных сегментах: «Бумага и упаковка», «Лесозаготовка и деревообработка», «Фанера и плиты» и «Прочее» (включая продукцию из клееного бруса и направления деятельности, не генерирующие выручку, такие как управленческие и холдинговые компании).

Segezha Group занимает 1 место в России (63% рынка) и 2 место в Европе (11% рынка) по производству бумажных мешков, 1 место в России (70% рынка) и 3 место в мире по производству мешочной бумаги, 5 место в мире по производству большеформатной березовой фанеры, 1 место в России по валовому производству хвойных пиломатериалов, 1 место в России по производству домокомплектов из клееного бруса.

Segezha Group является экспортоориентированной компанией с высокой диверсификацией рынков, каналов сбыта и продуктов. В 2020 году экспортные продажи обеспечили 72% выручки Segezha Group (преимущественно – в долларах США и евро), при этом продажи имеют высокий уровень географической диверсификации (32% – Европа, 28% – Азия, 6% – Ближний Восток и Северная Африка, 6% – другие регионы). Доля экспорта в продажах по ключевым сегментам продукции была следующей: мешочная бумага – 89%, бумажные мешки – 67%, фанера – 79% и пиломатериалы – 100%.

Акционерный капитал

Перед IPO основными акционерами компании являются АФК «Система» и её 100% дочерние компании.

Кроме того, миноритарными пакетами акций, приобретенными в рамках системы мотивации, владеют президент Segezha Group Шамолин Михаил Валерьевич (2,91%) и управляющий партнер ПАО АФК «Система» Узденов Али Муссаевич (0,22%).

IPO

В середине апреля 2021 года ведущая лесопромышленная компания Segezha Group объявила о намерении выйти на IPO. Изначально были заявлены планы о первичном размещении акций на сумму не менее 30 млрд руб. в целях обеспечения капитала для дальнейшего роста компании. Данные средства должны быть направлены на финансирование инвестиционной программы и оптимизацию долговой нагрузки.

Позже был установлен ценовой диапазон акций на уровне от 7,75 руб. до 10,25 руб. за одну акцию, что соответствует рыночной капитализации в диапазоне от 122,5 до 152,4 млрд руб. Сегежа Групп намерена разместить до 32,4% капитала и привлечь от 30 до 39,7 млрд руб., проведя IPO в рамках объявленного диапазона. АФК Система предоставит опцион доразмещения вторичных акций в объеме до 15% от бумаг, размещенных в ходе IPO. После завершения IPO АФК «Система» останется основным акционером Segezha Group.

В качестве совместных глобальных координаторов и совместных букраннеров выступают J.P. Morgan Securities plc, UBS AG London Branch и VTB Capital Plc, а также ко-букраннеры Alfa Capital Markets Ltd, Bank GPB International S.A. (Группа Газпромбанк), BofA Securities и Renaissance Capital.

Акции будут включены в котировальный список ценных бумаг первого уровня, допущенных к торгам на Московской бирже. Предположительно торги акциями начнутся на Московской Бирже 28-30 апреля 2021 года под тикером SGZH.

Ожидается, что в связи с IPO компания, некоторые директора, а также АФК Система и ее 100%-ные дочерние общества, которым принадлежат акции Segezha Group, примут стандартные условия, ограничивающие отчуждение ценных бумаг в течение определенного времени: 180 дней для компании, АФК Системы и ее дочерних обществ и 365 дней для директоров.

Стратегия развития

Стратегия Segezha Group сосредоточена на расширении лесных участков в долгосрочной аренде, реализации выгодных проектов с усилением интеграции в сегмент переработки, развитии новых продуктов и повышении эффективности, а также фокусе на передовых стандартах ESG и устойчивого развития.

Segezha Group стремится укреплять свои позиции в ключевых продуктовых сегментах благодаря ориентации на экспорт и усилению присутствия в целевых странах. Такие ключевые продуктовые сегменты включают мешочную бумагу, промышленные бумажные мешки, потребительскую бумажную упаковку, березовую фанеру, пеллеты и некоторые другие продукты. Segezha Group также планирует наращивать долю прямых продаж ключевых продуктов, таких как бумажные мешки на российском рынке, пиломатериалы, березовая фанера и мешочная бумага. Segezha Group стремится увеличивать долю прямых продаж за счет формирования тесных взаимоотношений с крупными промышленными потребителями.

Богатая ресурсная база Segezha Group обеспечивает следующие преимущества:

Сырьевая безопасность: поскольку лесные участки используются в рамках договоров аренды сроком до 49 лет, Segezha Group имеет долгосрочный доступ к лесным ресурсам с умеренной и прогнозируемой стоимостью.

Контроль затрат: используя собственное сырье, Segezha Group способна обеспечивать бесперебойность поставок и высокое качество древесины, что позволяет поддерживать стабильно высокую рентабельность, а следовательно, и конкурентоспособность затрат на производство компании, поскольку собственная лесозаготовка является эффективным инструментом контроля себестоимости продукции. Доля обеспечения собственным лесосырьем компании на составляет 80,2%.

Возможности для расширения: поддержание высокого уровня самообеспеченности древесными ресурсами путем расширения расчетной лесосеки является одним из стратегических приоритетов компании. В дополнение к согласованным ПИП, которые обеспечивают дополнительные 2,1 млн куб. м расчетной лесосеки, компания имеет хорошие возможности для дальнейшего расширения своей базы лесных ресурсов в будущем благодаря государственной поддержке проектов с высокой добавленной стоимостью, обеспечивающих доступ к лесным ресурсам.

Основными целями инвестиционных проектов Segezha Group являются наращивание производственных мощностей за счет модернизаций текущих производств и строительства новых, запуск новых продуктов и снижение нагрузки компании на окружающую среду, в том числе за счет повышения использования отходов от основной деятельности производств, оптимизации энергопотребления и других проектов в области экологии.

Утвержденный бизнес-план Segezha Group включает инвестиционные проекты с капиталовложениями на общую сумму 23 млрд руб. на период 2021–2025 годов. При этом пять проектов уже находятся на стадии реализации и дополнительные четыре новых проекта находятся на стадии разработки. В целом за следующие пять лет компания планирует значительно увеличить мощности по производству основных продуктов, включая рост мощностей по производству многослойной мешочной бумаги на 22%, бумажных мешков – на 46%, фанеры – на 65% и пеллет – на 77%, за счет новых проектах компании.

В среднесрочной перспективе (2024–2026 годы) Segezha Group планирует обеспечивать рост в основном за счет новых проектов, строительство которых начнется в 2021–2022 годах, что позволит дополнительно повысить рентабельность по OIBDA и приблизиться к целевому показателю компании – рентабельности по OIBDA на уровне нынешних высокомаржинальных сегментов.

С подробностями стратегии, инвестиционной программы и планами по развитию компании можно ознакомится в Проспекте компании к IPO и Информационном меморандуме.

В настоящее время Segezha Group реализует ряд проектов, которые должны начать работать с полной загрузкой мощностей к 2023 году: модернизация Сегежского ЦБК, которая позволит увеличить объем производства мешочной бумаги приблизительно на 32 000 тонн (общий объем капитальных затрат – 4,7 млрд руб.); строительство Галичского фанерного комбината, которое увеличит общую мощность производства березовой фанеры приблизительно на 125 000 куб. м (общий объем капитальных затрат – 12 млрд руб., доля Segezha Group составит 2,5 млрд руб.); установка котла и строительство линии по производству пеллет на Сокольском ДОК, что позволит увеличить мощность производства пеллет приблизительно на 55 000 тонн (общий объем капитальных затрат – 1,1 млрд руб.); строительство линии производства промышленных мешков E11 на заводе в г. Сегежа, что позволит увеличить производственную мощность примерно на 90 миллионов бумажных мешков (общий объем капитальных затрат – 0,8 млрд руб.), а также линии по производству потребительской упаковки в Московской области, что позволит увеличить производственную мощность примерно на 144 миллиона бумажных мешков (общий объем капитальных затрат – 0,8 млрд руб.).

Кроме того, в 2021 году Segezha Group запланировала четыре новых проекта в среднесрочной перспективе, завершение которых ожидается к 2025 году: модернизация Онежского ЛДК, которая позволит увеличить объем производства пиломатериалов приблизительно на 4 000 куб. м, а объем производства пеллет – приблизительно на 30 000 тонн (общий объем капитальных затрат – 2,4 млрд руб.); модернизация Сокольского ЦБК, которая позволит увеличить объем производства бумаги приблизительно на 64 000 тонн (общий объем капитальных затрат – 8,8 млрд руб.); обновление российских предприятий «Сегежской упаковки», которое позволит увеличить производственные мощности приблизительно на 139 миллионов потребительских бумажных мешков и 180 миллионов промышленных бумажных мешков (общий объем капитальных затрат – 2,4 млрд руб.) и обновление европейских предприятий «Сегежской упаковки» (Segezha Packaging), которое позволит увеличить производственные мощности приблизительно на 90 миллионов промышленных бумажных мешков (общий объем капитальных затрат – 2,6 млрд руб.).

К 2030 году Segezha Group планирует увеличить расчетную лесосеку приблизительно до 20 млн куб. м за счет следующих источников:

- Приобретение лесных участков в рамках ПИП (+4 млн куб. м расчетной лесосеки в среднесрочной перспективе);

- Увеличение площади арендуемых лесных участков за счет возможной сделки M&A (+2 млн куб. м расчетной лесосеки в 2021 году); и

- Увеличение объемов лесозаготовки (+3,5 млн куб. м расчетной лесосеки в среднесрочной перспективе).

Согласно прогнозам, в период с 2021 по 2025 год средний ежегодный темп роста (CAGR) мирового спроса составит +2,5% для бумаги для многослойных мешков, +2,5% для бумажных мешков и пакетов, +1,4% для березовой фанеры и +2,0% для пиломатериалов. Ожидается, что ежегодный рост спроса для потребительской бумажной упаковки в период с 2021 по 2025 год составит +5,0%.

Финансовые результаты

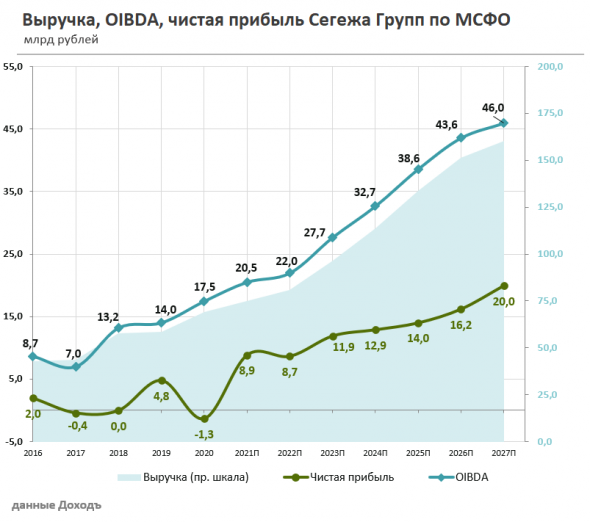

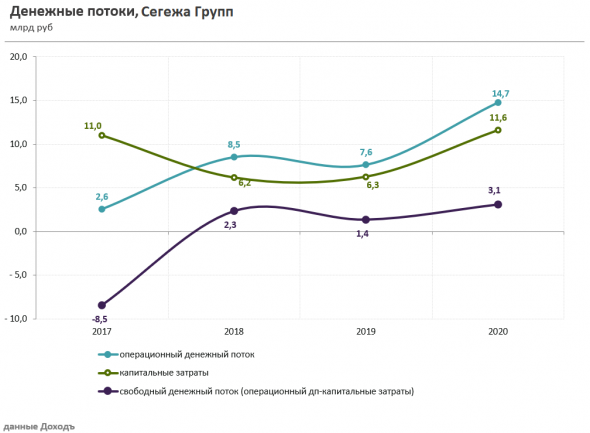

Несмотря на замедление темпов роста мировой экономики, в частности, строительной отрасли, для Segezha Group 2020 год стал очередным годом роста. Компании удалось сохранить высокие темпы роста основных финансовых и операционных показателей. В 2020 году Группа существенно увеличила расчетную лесосеку с 7,8 млн м3 до 8,1 млн м3, и, как результат – объем лесозаготовки на 9,5% год-к-году до 5,4 млн м3. Таким образом, доля обеспечения собственным лесосырьем компании составила 80,2% (69,5% по итогам 2019 года). Достичь такого роста удалось в том числе благодаря своевременным инвестициям в обновление парка лесовозной и лесозаготовительной техники. По итогам 2020 года рост выручки составил 17,9% год-к-году и OIBDA – 24,5% год-к-году, рентабельность по OIBDA достигла 25,3%.

В 2020 году Сегежа Групп продолжила реализацию обширной инвестиционной программы развития. Объем капитальных затрат на инвестиционные проекты в 2020 году составил 11,6 млрд руб. (с учетом платежей по M&A — 15,3 млрд руб.).

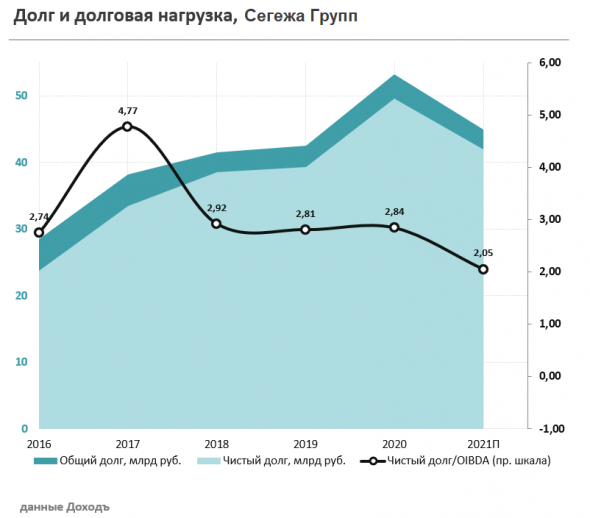

Чистый долг по состоянию на 31 декабря 2020 составил 49,6 млрд руб. Соотношение чистого долга к показателю OIBDA находится на комфортном уровне 2,8х. После проведения IPO Segezha Group намерена удерживать отношение чистого долга к OIBDA на уровне около 2х.

Дивиденды

До недавнего времени не имела дивидендной политики, но компании удалось в 2018-2020 гг. выплатить дивиденды 1,5 млрд руб., 3,8 млрд руб. и 4 млрд руб. соответственно.

В соответствии с обновленной политикой Segezha Group будет стремиться выплачивать дивиденды не реже одного раза в год. Компания намерена выплачивать в качестве дивидендов от 3 млрд руб. до 5,5 млрд руб. каждый год в период с 2021 по 2023 год. Начиная с 2024 года, ожидается, что распределение дивидендов будет основано на сумме скорректированного свободного денежного потока на уровне 75%–100%, но возможно и повышение уровня выплат при условии более устойчивого рынка и/или наличии запаса прочности по долговой нагрузке. Ожидаемая дивидендная доходность в ближайшие 12 месяц составляет 2,3%.

Оценки и мультипликаторы

Согласно нашему прогнозу, к 2025 году Segezha Group достигнет выручки 134 млрд руб. и чистой прибыли 14 млрд руб. против 69 млрд руб. и убытка 1,3 млрд руб. в 2020 году. Размер дивиденда на акцию через пять лет вырастет до 0,47 руб. (около 4,6% от текущей максимальной оценки).

Совокупного рейтинга по стратегиям недостаточно для попадания в наши текущие активные портфели (в случае размещения по верхней границе диапазона цены). По модели долгосрочной оценки потенциала роста мы даем относительно низкий рейтинг акциям – оценка 4 из 20.

Высокая оценка компании Сегежа Групп может быть оправданной для инвесторов, которые ожидают более высокие темпы роста прибыли компании. Риски достижения такого роста сделают акцию относительно волатильной, а в целом она будет отнесена к категории «акций роста» (относительно переоцененных бумаг с очень высоким ожидаемым ростом прибыли).

Поэтому потенциально акции компании Segezha Group могут попасть в наш портфель акций роста (методологию, которого мы сейчас разрабатываем), который может играть агрессивную роль в больших портфелях, ориентированных на долгосрочный рост капитала. Текущая оценка P/E2021 около 18 может восприниматься рынком адекватно при прогнозе роста чистой прибыли более 20+% в год.

Не является индивидуальной инвестиционной рекомендацией.

Segezha Group в сервисе Анализ акций

Читайте также:

IPO Fix Price: монетизация успеха

Ритейлер O'Key вышел на Московскую биржу

Ozon: обзор компании перед IPO

Группа компаний «Мать и дитя» вышла на МосБиржу. Наша оценка

вывод: чето так себе покупочка

не совсем понятно с чего прибыль вдруг вырастет так резко в 2021-2022 по сравнению с предыдущими годами