05 апреля 2021, 12:37

О ценности экономических показателей американских компаний для трейдинга.

В конечно счете вся работа алготрейдера сводится к поиску предикторов и раз я научился что то там программировать на Питоне, парсить и нашел сайт где можно выкачать фундаментальные данные по американским компания за 10 лет, то почему бы не глянуть на зависимость котировок от этих самых показателей. Я этого никогда не делал, так как на заре своей трейдерской деятельности подражал трейдерам, которые о фундаментальном анализе отзывались весьма пренебрежительно. И сейчас никаким фундаментальным анализом я конечно не займусь, я оценю так сказать на глазок, полезность фундамента самым простым способом — возьму год, возьму какую то конкретную отрасль и разобью массив на 3 группы, в зависимости от того относились ли индикаторы деятельности к числу лучших, худших или средних. И гляну по усредненным данным насколько отличалась динамика акций у трети лучших по сравнению с третью худших.

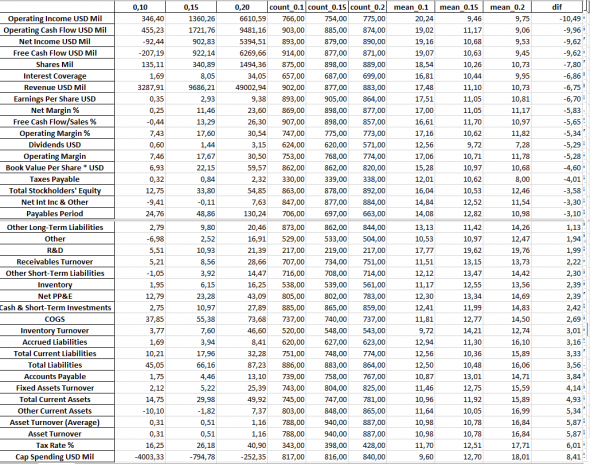

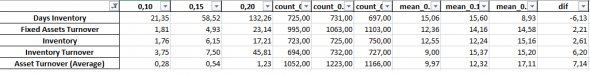

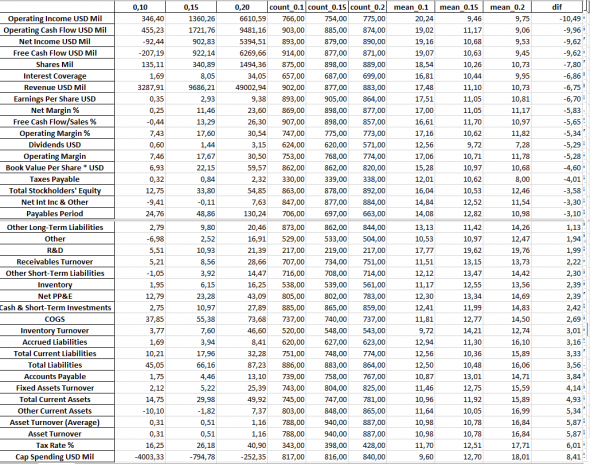

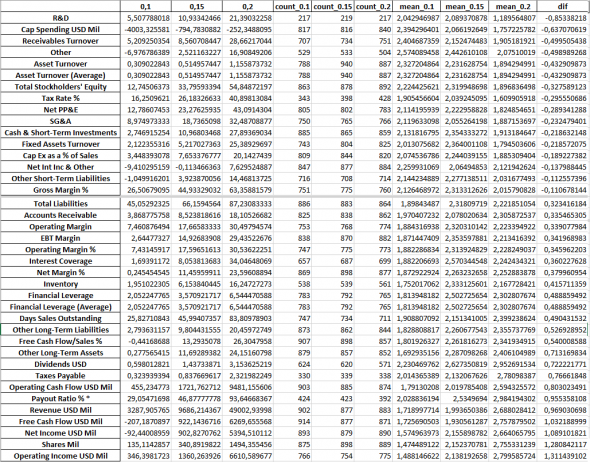

Взял за 10 лет, акции входящие в нынешний SP500, показателей около 60. Получил такое:

Первые три столбца это усредненные значения показателей, по худшая треть компаний/средняя треть/лучшая треть. Вторая тройка по число компаний. Третья тройка — насколько выросли котировки в следующем году. Diff разница между котировками худшей и лучшей трети.

Ну что тут скажешь — разброд и шатание. Оказывается компании у которых операционная прибыль накануне была в среднем 6,6 ярда вырастали на 9,75%, а у кого 346 млн. вырастали на 20,24%. Или например если компании накануне осуществляли CapSpending на 4 ярда то у них +9,6, а вот если 252 млн то 18,01.

Многие показатели привязаны тупо к размеру компаний, что нам совсем не интересно, но есть и относительные показатели, среди которых Asset Turnover, Inventory Turnover и тут все укладывается «в науку».

А вот все что касается показателей прибыльности, рентабельность, относительных капитальных вложений, то укладывается «в науку» со знаком минус:

Если смотреть не по котировкам, а по размеру дивидентов, то ситуация более осмысленная, тут видно «благотворное влияние» на размер дивидентов Operating Income и Dividends и Free Cash Flow и Revenue. И размера компании. И дивидентов выплаченных в прошлом году. Все как бы «по науке», правда вот разница такая мизерная, что плюнуть и забыть.

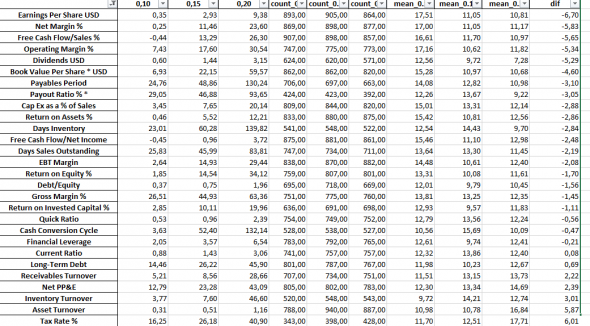

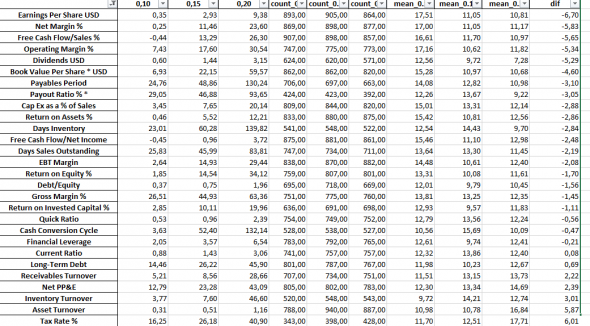

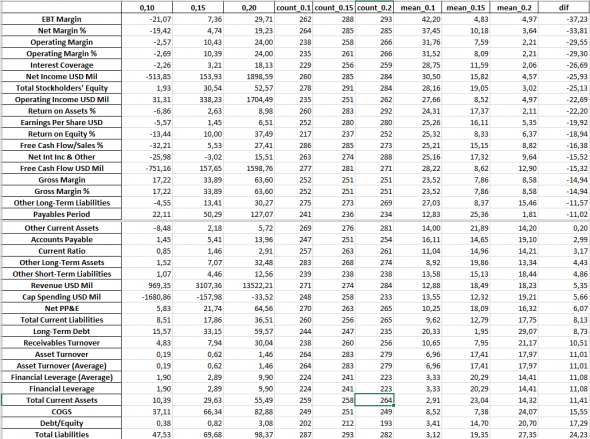

Хорошо — думаю я, но ведь при всем при том мы говорим о фишках которые имея даже отрицательную прибыль за десятилетие в среднем, попали в текущий лист SP500, то есть можно предположить что была какая то неказистая компания, в лице «трех парней собравшихся гараже», которая вовсе не блистали какими то хорошими финансовыми показателями, но затем она развернулась и вуаля! Итак, делаю наоборот-беру компании которые были в списке SP500 но на данный момент из нее выпали, то есть тут движение предполагается обратное: была крутой компания, стала так себе. И можно предположить что вот сейчас то мы все увидим «по науке», как компании с плохими показателями рентабельности, структуры долгов, эффективности использования активов и низкими вложениями в развитие итп итд сыпятся, достигли своего логического конца — банкротства, со всеми вытекающими для их котировок.

Но все оказалось с точностью наоборот, тут все также не по науке, да еще и разница увеличилась.

Да так увеличилась, что без шуток я бы такое торговал. То есть если есть какой то один единственный показатель, официальный, признанный публикуемый, который позволяет разбить компании так что по одну сторону окажутся компании со среднем ростом котировок в 3,6% а по другую сторону в 37,45% то по моему это шикарно (я сейчас о NetMargin%). Одна заковыка: +37,45 это компании которые имеют среднюю NetMargin% -19%, а +3,6 это компании с NetMargin% в 19%. О как.

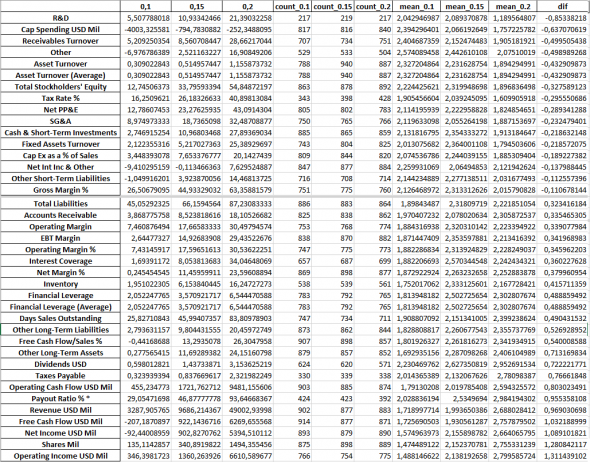

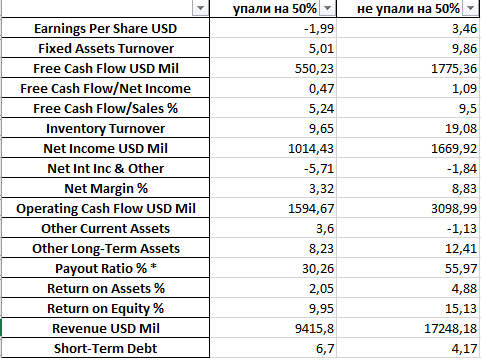

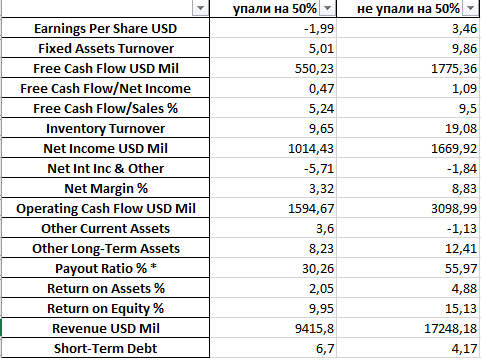

Но я не сдаюсь! «В третий раз забросил старик сеть в море». Теперь я целенаправленно возьми фишки которые припали на более чем 50% и посмотрю насколько хороши были их показатели деятельности накануне по сравнению с остальными.

Только показатели где большая разница

На основе этой таблицы можем немножко порасуждать что были проблемы с CashFlow, Inventory, Margin%. Только как помним низкий Margin% имели и акции с стремительным ростом. То есть наличие Margin% ниже среднего может свидетельстовать о том что акции или стремительно вырастут или стремительно упадут. Таки дела.

Ну и неможко порасуждаю. Группа показателей загруженности компании долгами, «по науке» это показатели устойчивости компании, типа чем меньше долгов тем устойчивее компании, чем больше доля долгосрочных долгов тем лучше итп итд, но житейский опыт подсказывает другую логику. Если компаний занимает какую то перспективную нишу, то она не боится набирать долги и что главное — ей одалживают. Помните фильм про основателя Фейсбука, когда инвесторы бегали за ним пихая ему бабки в карманы. Так что большая доля задолжности это вовсе не показатель того что котировки не вырастут, наоборот.

Или вот показатели капитальных вложений, что относительные, что абсолютные показывают одно — компании которые вкладывают больше имеют худшую динамику акций на следующий год и наоборот. Это совсем не то что вбивают нам в голову — «компании которые вкладываются в науку и развитие — огого!» Может эффект достигается не через год, а через 2 или 3. А может американская и вообще глобальная экономика достигла такого состояния (есть такая книжка «прибыли без производства» о нынешней экономике), что капитальные вложения уже не дают выхлопа, тут можно вспомнить про отрицательные процентные ставку в некоторых странах, к слову.

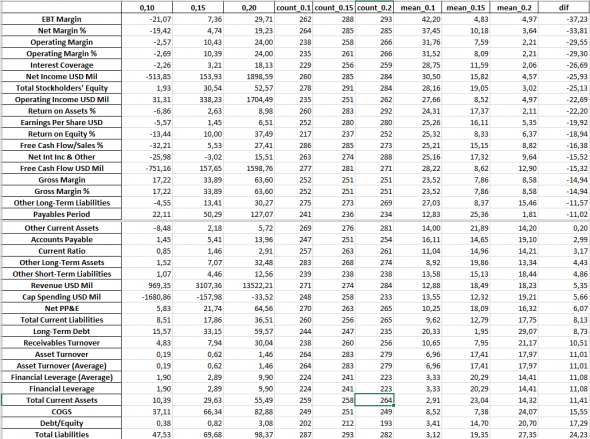

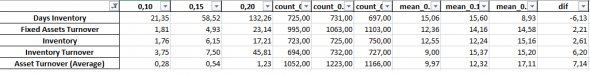

Из интересного я бы отметил показатели EfficiencyRatios, даже специально выделю:

Если что то интересное и можно подглядеть на будущее то тут. Тут есть и разница и есть логика.

А вот с показателями profitabililty, growth, cashflow, financial health либо нет влияние, либо есть но он «не по науке».

Ну а теперь комбинаторика на коленках. Давайте отфильтруем компании с лучшими показателями Days Inventory по еще одному показателю, ну например по схожему: Inventory. И выходим на +20% в год, а вот например компании с худшими показателями дают -0,79. Есть разница? Есть.

Или вот есть у меня систему из двух индикаторов, один показывает возможное направление, а другой возможную силу движения (дисперсию). Так давайте к Days Inventory_1 (направление) добавим Cap Spending USD Mil_3 (дисперсия) и выходим на +23% (если взять не просто капвложения а'R&D' то можно выйти и на +26%). Что вообще такое Days Inventory_1 + Cap Spending USD Mil_3? В голове рисуется небольшая компания (чем больше компания тем больше у ней капитальных вложений в абсолютном выражении), которая видимо уже осуществляла капитальные вложения и чьи товары расходятся как горячие пирожки. Days Inventory_1 + Accounts Payable_3 дает: +19% — это компании которы не спешат оплачивать поставки сырья. Это может быть потому что у них нет денег, но ведь их товары расходятся как горячие пирожки, значит дело в другом — они предпочитают придержать оплату сырья, чтобы высвобожденные деньги вложить в свой бизнес и побольше наклепать свой популярный товар. Типичное поведение компании нашедшую золотую жилу.

Или такой интересный показатель как Cash Conversion Cycle, коррелирован с Inventory но по шире, там не только как быстро продаем продукцию, но вообще как быстро работаем на всех этапах. «По науке» чем меньше тем лучше, а если значение отрицательное то это типа супер пупер компания, только вот получается что лучше всего когда у компании не слишком большие и не слишком маленькие значения, а средние. Золотая середина. Отрицательные это уже когда компания настолько контролирует рынок что задерживает оплату поставщикам и требует предоплату. Но бумаге красиво, а вот по котировочкам это не самое лучшее. Ну так вот, если взять эти два индикатора когда они расходятся (дивергенция) между собой, то есть компания шустро продает но медленно работает с поставщиками, или наоборот, то такие случаи редкости, но такие компании демонстрируют отрицательную динамику акций.

А можно перебрать все возможные комбинации индикаторов и найти самые вкусные сочетания. А можно комбинации 3 индикаторов рассмотреть. Вообще я скептически относился к использованию фундаментальных показателей деятельности компаний, а теперь могу сказать что это перспективней чем все эти смешные «скользящие средние».Ну и скриптик

Взял за 10 лет, акции входящие в нынешний SP500, показателей около 60. Получил такое:

Первые три столбца это усредненные значения показателей, по худшая треть компаний/средняя треть/лучшая треть. Вторая тройка по число компаний. Третья тройка — насколько выросли котировки в следующем году. Diff разница между котировками худшей и лучшей трети.

Ну что тут скажешь — разброд и шатание. Оказывается компании у которых операционная прибыль накануне была в среднем 6,6 ярда вырастали на 9,75%, а у кого 346 млн. вырастали на 20,24%. Или например если компании накануне осуществляли CapSpending на 4 ярда то у них +9,6, а вот если 252 млн то 18,01.

Многие показатели привязаны тупо к размеру компаний, что нам совсем не интересно, но есть и относительные показатели, среди которых Asset Turnover, Inventory Turnover и тут все укладывается «в науку».

А вот все что касается показателей прибыльности, рентабельность, относительных капитальных вложений, то укладывается «в науку» со знаком минус:

Если смотреть не по котировкам, а по размеру дивидентов, то ситуация более осмысленная, тут видно «благотворное влияние» на размер дивидентов Operating Income и Dividends и Free Cash Flow и Revenue. И размера компании. И дивидентов выплаченных в прошлом году. Все как бы «по науке», правда вот разница такая мизерная, что плюнуть и забыть.

Хорошо — думаю я, но ведь при всем при том мы говорим о фишках которые имея даже отрицательную прибыль за десятилетие в среднем, попали в текущий лист SP500, то есть можно предположить что была какая то неказистая компания, в лице «трех парней собравшихся гараже», которая вовсе не блистали какими то хорошими финансовыми показателями, но затем она развернулась и вуаля! Итак, делаю наоборот-беру компании которые были в списке SP500 но на данный момент из нее выпали, то есть тут движение предполагается обратное: была крутой компания, стала так себе. И можно предположить что вот сейчас то мы все увидим «по науке», как компании с плохими показателями рентабельности, структуры долгов, эффективности использования активов и низкими вложениями в развитие итп итд сыпятся, достигли своего логического конца — банкротства, со всеми вытекающими для их котировок.

Но все оказалось с точностью наоборот, тут все также не по науке, да еще и разница увеличилась.

Да так увеличилась, что без шуток я бы такое торговал. То есть если есть какой то один единственный показатель, официальный, признанный публикуемый, который позволяет разбить компании так что по одну сторону окажутся компании со среднем ростом котировок в 3,6% а по другую сторону в 37,45% то по моему это шикарно (я сейчас о NetMargin%). Одна заковыка: +37,45 это компании которые имеют среднюю NetMargin% -19%, а +3,6 это компании с NetMargin% в 19%. О как.

Но я не сдаюсь! «В третий раз забросил старик сеть в море». Теперь я целенаправленно возьми фишки которые припали на более чем 50% и посмотрю насколько хороши были их показатели деятельности накануне по сравнению с остальными.

Только показатели где большая разница

На основе этой таблицы можем немножко порасуждать что были проблемы с CashFlow, Inventory, Margin%. Только как помним низкий Margin% имели и акции с стремительным ростом. То есть наличие Margin% ниже среднего может свидетельстовать о том что акции или стремительно вырастут или стремительно упадут. Таки дела.

Ну и неможко порасуждаю. Группа показателей загруженности компании долгами, «по науке» это показатели устойчивости компании, типа чем меньше долгов тем устойчивее компании, чем больше доля долгосрочных долгов тем лучше итп итд, но житейский опыт подсказывает другую логику. Если компаний занимает какую то перспективную нишу, то она не боится набирать долги и что главное — ей одалживают. Помните фильм про основателя Фейсбука, когда инвесторы бегали за ним пихая ему бабки в карманы. Так что большая доля задолжности это вовсе не показатель того что котировки не вырастут, наоборот.

Или вот показатели капитальных вложений, что относительные, что абсолютные показывают одно — компании которые вкладывают больше имеют худшую динамику акций на следующий год и наоборот. Это совсем не то что вбивают нам в голову — «компании которые вкладываются в науку и развитие — огого!» Может эффект достигается не через год, а через 2 или 3. А может американская и вообще глобальная экономика достигла такого состояния (есть такая книжка «прибыли без производства» о нынешней экономике), что капитальные вложения уже не дают выхлопа, тут можно вспомнить про отрицательные процентные ставку в некоторых странах, к слову.

Из интересного я бы отметил показатели EfficiencyRatios, даже специально выделю:

Если что то интересное и можно подглядеть на будущее то тут. Тут есть и разница и есть логика.

А вот с показателями profitabililty, growth, cashflow, financial health либо нет влияние, либо есть но он «не по науке».

Ну а теперь комбинаторика на коленках. Давайте отфильтруем компании с лучшими показателями Days Inventory по еще одному показателю, ну например по схожему: Inventory. И выходим на +20% в год, а вот например компании с худшими показателями дают -0,79. Есть разница? Есть.

Или вот есть у меня систему из двух индикаторов, один показывает возможное направление, а другой возможную силу движения (дисперсию). Так давайте к Days Inventory_1 (направление) добавим Cap Spending USD Mil_3 (дисперсия) и выходим на +23% (если взять не просто капвложения а'R&D' то можно выйти и на +26%). Что вообще такое Days Inventory_1 + Cap Spending USD Mil_3? В голове рисуется небольшая компания (чем больше компания тем больше у ней капитальных вложений в абсолютном выражении), которая видимо уже осуществляла капитальные вложения и чьи товары расходятся как горячие пирожки. Days Inventory_1 + Accounts Payable_3 дает: +19% — это компании которы не спешат оплачивать поставки сырья. Это может быть потому что у них нет денег, но ведь их товары расходятся как горячие пирожки, значит дело в другом — они предпочитают придержать оплату сырья, чтобы высвобожденные деньги вложить в свой бизнес и побольше наклепать свой популярный товар. Типичное поведение компании нашедшую золотую жилу.

Или такой интересный показатель как Cash Conversion Cycle, коррелирован с Inventory но по шире, там не только как быстро продаем продукцию, но вообще как быстро работаем на всех этапах. «По науке» чем меньше тем лучше, а если значение отрицательное то это типа супер пупер компания, только вот получается что лучше всего когда у компании не слишком большие и не слишком маленькие значения, а средние. Золотая середина. Отрицательные это уже когда компания настолько контролирует рынок что задерживает оплату поставщикам и требует предоплату. Но бумаге красиво, а вот по котировочкам это не самое лучшее. Ну так вот, если взять эти два индикатора когда они расходятся (дивергенция) между собой, то есть компания шустро продает но медленно работает с поставщиками, или наоборот, то такие случаи редкости, но такие компании демонстрируют отрицательную динамику акций.

А можно перебрать все возможные комбинации индикаторов и найти самые вкусные сочетания. А можно комбинации 3 индикаторов рассмотреть. Вообще я скептически относился к использованию фундаментальных показателей деятельности компаний, а теперь могу сказать что это перспективней чем все эти смешные «скользящие средние».Ну и скриптик

1 Комментарий

incognita05 апреля 2021, 13:11интересное исследование, но есть нюанс — вы я так понял берете компании из текущего индекса sp500, а разумнее брать все компании которые торговались на nyse на опред момент времени (например 20 лет назад) и из них отбирать лучшие по параметрам, далее ребалансировать раз в погода например — худших выбрасывать, лучших оставлять и т д. но где взять данные по акиям в прошлом мне неизвестно0

incognita05 апреля 2021, 13:11интересное исследование, но есть нюанс — вы я так понял берете компании из текущего индекса sp500, а разумнее брать все компании которые торговались на nyse на опред момент времени (например 20 лет назад) и из них отбирать лучшие по параметрам, далее ребалансировать раз в погода например — худших выбрасывать, лучших оставлять и т д. но где взять данные по акиям в прошлом мне неизвестно0