Разбор компании Обувь России. Завтра будет смартлаб онлайн с Антоном Титовым.

На завтра на 11:00 у нас запланирована прямая трансляция с владельцем и гендиректором OR GROUP Антоном Титовым, а также с другим руководством этой компании. Подписаться на эфир можно здесь. В преддверии беседы я решил коротко накидать информацию о компании.

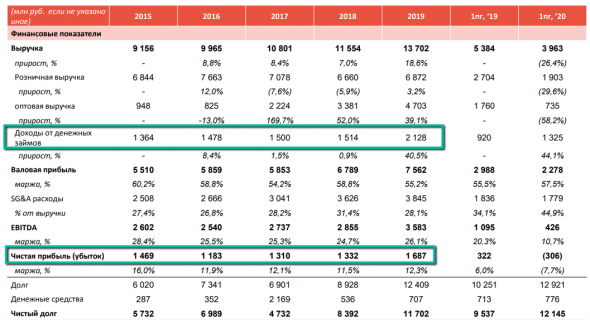

Компания эта не без проблем, отчего акции упали с момента IPO в 4 раза, и теперь вся компания стоит 3,3 млрд рублей, при чистой прибыли в 2019 году на уровне 1,7 млрд рублей. Соответственно, интересно разобраться, сможет ли компания восстановиться и если прибыль восстановится, то акции могут быть переоценены.

Негативные моменты, которые смущают:

⛔️компания не имеет единого бренда, OR GROUP, Обувь России, Вестфалика, Продаем, Арифметика и т.д.

⛔️покупатель в 2020 году ушёл в онлайн и может не вернуться

⛔️компания двинулась в онлайн, где не ясно конкурентное преимущество перед Wildberries

⛔️чистый долг 12,6 млрд руб, который набрали во время расширения сети и пополнения оборотного капитала. Кроме того из них 5,7 млрд — это портфель кредитов и рассрочки.

⛔️80% покупателей женщины, в основном старше 30 лет.

⛔️Интернет-продажи westfalika.ru в 2020 не выросли, а упали с 1,014 млрд до 0,9 млрд. В то время как у всех в онлайне был рост.

✅Правда, маркетплейс вырос до 1,2 млрд.руб., причем наиболее взрывной рост пришелся на 3-4 кварталы.

⛔️Драматическим было именно 1П2020, поэтому отчет за 2П2020 может многое расставить на свои места.

⛔️Если в 2019 убрать доходы от займов на уровне 2,1 млрд, то получится, что прибыли и не будет

⛔️Компания пишет, что у нее 838 объектов. И выручка в январе 815 млн рублей. Вопрос — это значит что 1 магазин в среднем принес только лишь 1 млн рублей выручки в месяц? А если учесть, что есть доля онлайна, то получается что меньше 1 млн рублей?

⛔️На сайте в разделе операционные показатели последний отчет значится ноябрем 2020. Отчет за январь опубликован в совершенно другом формате, без сопоставления цифр. Сравните: релиз за январь и релиз за октябрь

В общем рынок похоже не особо верит в компанию, отсюда и низкая капитализация.

❓Правильно ли я понимаю, что если все займы МФО вернут и выплатят всю рассрочку, долг группы сократится почти наполовину?

❓Чистый долг = 11,7 а скорр. чистый долг = 7,436. Высоколиквидные активы (4,266 млрд — это портфель кредитов?)

Не совсем понятно следующее: компания в январе 2021 говорит о выручке 815 млн рублей и 838 магазинах. Окей.

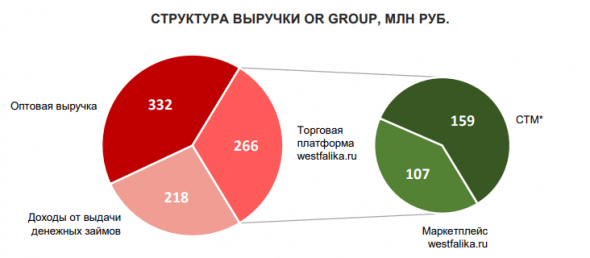

А где на этом слайде вообще выручка розничных магазинов? Получается ее вообще нет? Нет, она есть в westfalika.ru, то есть 266 млн руб.

Доля онлайна там 23%. То есть получаем что 838 магазинов сгенерили выручку 204 млн рублей.

то есть 1 торговая точка генерит выручки 232 тыс в мес или 7 тыс рублей в день.

Приехали.

То, что в январе составило 266 млн рублей, в январе 2020 было 360 млн рублей.

Лучший месяц 2020 был октябрь, было 666 млн рублей.

❓Соответственно вопрос, если розница не генерит вообще выручки, зачем она тогда вообще нужна?

⛔️ладно, про запасы молчу уже.

это ужасно!