04 марта 2021, 19:59

Финрезультаты Сбербанка выглядят весьма уверенно, без каких-то явных слабых мест - Финам

Сбер представил достаточно сильный финансовый отчет за IV квартал и весь 2020 год, показавший высокую устойчивость бизнеса банка к кризисным явлениям, спровоцированным пандемией коронавируса. Чистая прибыль в октябре-декабре уменьшилась на 4,9% в годовом выражении до 201,7 млрд руб., а по итогам всего прошлого года показатель достиг 760,2 млрд руб., превысив консенсус-прогноз на уровне 738 млрд руб. При этом рентабельность собственного капитала (ROE) по итогам года составила значительные 16,1%. Неплохой результат был обусловлен позитивной динамикой показателей по всем основным направлениям деятельности.

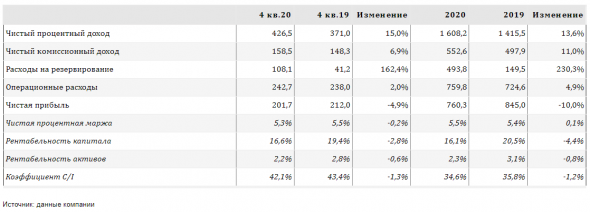

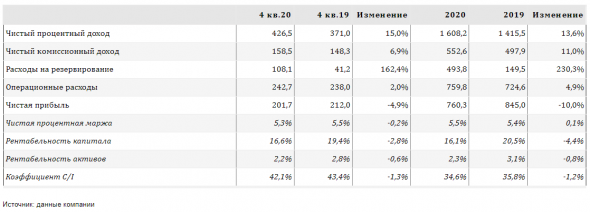

Сбер: основные финансовые результаты за IV квартал и весь 2020 г. (млрд руб.)

Чистый процентный доход в IV квартале повысился на 15% в годовом выражении до 426,5 млрд руб. благодаря росту объемов кредитования и сохранению чистой процентной маржи на относительно стабильном уровне. Чистый комиссионный доход вырос на 6,9% до 158,5 млрд руб. благодаря хорошим результатам платежного бизнеса, где главными драйверами оставались расчетные операции, а также брокерского бизнеса. Между тем, операционные расходы росли более сдержанными темпами, чему способствовала реализация программы повышения эффективности бизнеса в условиях пандемии, и увеличились лишь на 2% до 241,7 млрд руб. Как результат, показатель операционной эффективности (отношение операционных расходов к операционным доходам, C/I) сократился на 1,3 п. п. по сравнению с аналогичным показателем прошлого года и составил 42,1%. Главным же фактором сокращения прибыли стал резкий рост расходов на резервирование, до 108,1 млрд руб. против 41,2 млрд руб. в IV квартале 2019 г., при увеличении стоимости риска до 1,71% с 0,8%.

Объем активов Сбера на конец IV квартала 2020 г. достиг 36 трлн руб., увеличившись на 2,5% относительно предыдущего квартала и на 20,2% с начала года. Розничный кредитный портфель за квартал увеличился на 4,8% до 9,3 трлн руб., в значительной степени благодаря высокому спросу на ипотечные кредиты. При этом доля розничных кредитов в совокупном кредитном портфеле увеличилась до рекордных 37,2%. Объем корпоративных кредитов поднялся на 0,2% до 15,7 трлн руб. (без учета валютной переоценки рост составил 3,5%). Между тем, качество активов улучшилось и вернулось на докризисный уровень – доля проблемных кредитов (NPLs) уменьшилась на 0,4 п. п. до 4,3%. Коэффициент достаточности базового капитала (CET1) вырос на 0,4 п. п. и находится на весьма комфортном уровне 13,8% (на 1,3 п. п. выше цели для выплаты в виде дивидендов 50% чистой прибыли).

Сбер также сообщил, что количество активных клиентов-физлиц в 2020 г. выросло на 3 млн человек и приблизилось к 99 млн человек. При этом число активных ежемесячных пользователей (MAU) мобильного приложения «СберБанк Онлайн» выросло за год на 10,6 млн человек, до 65,3 млн человек. Количество активных корпоративных клиентов выросло почти на 200 тыс. и превысило 2,7 млн.

Кроме того, Сбер раскрыл некоторые финансовые подробности касательно своего нефинансового бизнеса. Так, выручка в этом бизнесе в 2020 г. подскочила в 2,7 раза до 71,4 млрд руб., что согласуется со стратегической целью банка, согласно которой среднегодовые темпы роста нефинансовых сервисов в период до 2023 г. должны составлять свыше 100% в год. В том числе, в сегменте FoodTech&Mobility, объединяющем сервисы доставки готовой еды, такси и каршеринг, продажи выросли до 4,8 млрд руб. с 500 млн руб. в 2019 г., однако отрицательная EBITDA подскочила до 10,4 млрд руб. Оборот сегмента E-commerce, включающий сервисы электронной коммерции и логистические сервисы, составил 12,9 млрд руб. при отрицательной EBITDA в размере 6,4 млрд руб. Эти цифры подтверждают наше мнение, что ожидать финансовой отдачи от нефинансовых сервисов Сбера пока не приходится. В то же время надо отметить, что на данный момент они неплохо вписываются в экосистему банка, способствуя привлечению и удержанию клиентов, и эта их роль будет только возрастать в будущем.

В целом можно констатировать, что финансовые результаты Сбера за IV квартал и весь 2020 г. выглядят весьма уверенно, без каких-то явных слабых мест. Благодаря снижению стоимости фондирования до рекордного минимума Сберу удалось сохранить неплохие показатели чистой процентной маржи, несмотря на общее снижение ставок в экономике. Хорошую динамику демонстрирует комиссионный доход. Кроме того, отчисления в резерв под обесценение кредитного портфеля хоть и несколько выросли относительно предыдущего квартала, они по-прежнему остаются существенно ниже пика, зафиксированного в I квартале прошлого года.

Руководство Сбера улучшило прогнозы по стоимости риска и ROE на 2021 г. Показатель ROE в нынешнем году, как теперь ожидается, составит «выше 18%» против прежней оценки «выше 17%». А прогноз стоимости риска был снижен до 1,2-1,4% с 1,4-1,5%. Кроме того, Сбер рассчитывает в 2021 г. увеличить кредиты населению на 13-15%, корпоративные кредиты – на 7-9% (оба показателя планируются на уровне всего банковского сектора РФ).

Глава Сбера Герман Греф также заявил, что менеджмент банка будет предлагать наблюдательному совету выплатить в виде дивидендов за 2020 г. ту же сумму, что была выплачена по итогам 2019 г. – 422,38 млрд руб., или 18,7 руб. на акцию каждого типа. В результате дивидендная доходность может составить значительные 6,7% по обыкновенным акциям и 7,3% по привилегированным.

ГК «Финам»

Сбер: основные финансовые результаты за IV квартал и весь 2020 г. (млрд руб.)

Чистый процентный доход в IV квартале повысился на 15% в годовом выражении до 426,5 млрд руб. благодаря росту объемов кредитования и сохранению чистой процентной маржи на относительно стабильном уровне. Чистый комиссионный доход вырос на 6,9% до 158,5 млрд руб. благодаря хорошим результатам платежного бизнеса, где главными драйверами оставались расчетные операции, а также брокерского бизнеса. Между тем, операционные расходы росли более сдержанными темпами, чему способствовала реализация программы повышения эффективности бизнеса в условиях пандемии, и увеличились лишь на 2% до 241,7 млрд руб. Как результат, показатель операционной эффективности (отношение операционных расходов к операционным доходам, C/I) сократился на 1,3 п. п. по сравнению с аналогичным показателем прошлого года и составил 42,1%. Главным же фактором сокращения прибыли стал резкий рост расходов на резервирование, до 108,1 млрд руб. против 41,2 млрд руб. в IV квартале 2019 г., при увеличении стоимости риска до 1,71% с 0,8%.

Объем активов Сбера на конец IV квартала 2020 г. достиг 36 трлн руб., увеличившись на 2,5% относительно предыдущего квартала и на 20,2% с начала года. Розничный кредитный портфель за квартал увеличился на 4,8% до 9,3 трлн руб., в значительной степени благодаря высокому спросу на ипотечные кредиты. При этом доля розничных кредитов в совокупном кредитном портфеле увеличилась до рекордных 37,2%. Объем корпоративных кредитов поднялся на 0,2% до 15,7 трлн руб. (без учета валютной переоценки рост составил 3,5%). Между тем, качество активов улучшилось и вернулось на докризисный уровень – доля проблемных кредитов (NPLs) уменьшилась на 0,4 п. п. до 4,3%. Коэффициент достаточности базового капитала (CET1) вырос на 0,4 п. п. и находится на весьма комфортном уровне 13,8% (на 1,3 п. п. выше цели для выплаты в виде дивидендов 50% чистой прибыли).

Сбер также сообщил, что количество активных клиентов-физлиц в 2020 г. выросло на 3 млн человек и приблизилось к 99 млн человек. При этом число активных ежемесячных пользователей (MAU) мобильного приложения «СберБанк Онлайн» выросло за год на 10,6 млн человек, до 65,3 млн человек. Количество активных корпоративных клиентов выросло почти на 200 тыс. и превысило 2,7 млн.

Кроме того, Сбер раскрыл некоторые финансовые подробности касательно своего нефинансового бизнеса. Так, выручка в этом бизнесе в 2020 г. подскочила в 2,7 раза до 71,4 млрд руб., что согласуется со стратегической целью банка, согласно которой среднегодовые темпы роста нефинансовых сервисов в период до 2023 г. должны составлять свыше 100% в год. В том числе, в сегменте FoodTech&Mobility, объединяющем сервисы доставки готовой еды, такси и каршеринг, продажи выросли до 4,8 млрд руб. с 500 млн руб. в 2019 г., однако отрицательная EBITDA подскочила до 10,4 млрд руб. Оборот сегмента E-commerce, включающий сервисы электронной коммерции и логистические сервисы, составил 12,9 млрд руб. при отрицательной EBITDA в размере 6,4 млрд руб. Эти цифры подтверждают наше мнение, что ожидать финансовой отдачи от нефинансовых сервисов Сбера пока не приходится. В то же время надо отметить, что на данный момент они неплохо вписываются в экосистему банка, способствуя привлечению и удержанию клиентов, и эта их роль будет только возрастать в будущем.

В целом можно констатировать, что финансовые результаты Сбера за IV квартал и весь 2020 г. выглядят весьма уверенно, без каких-то явных слабых мест. Благодаря снижению стоимости фондирования до рекордного минимума Сберу удалось сохранить неплохие показатели чистой процентной маржи, несмотря на общее снижение ставок в экономике. Хорошую динамику демонстрирует комиссионный доход. Кроме того, отчисления в резерв под обесценение кредитного портфеля хоть и несколько выросли относительно предыдущего квартала, они по-прежнему остаются существенно ниже пика, зафиксированного в I квартале прошлого года.

Руководство Сбера улучшило прогнозы по стоимости риска и ROE на 2021 г. Показатель ROE в нынешнем году, как теперь ожидается, составит «выше 18%» против прежней оценки «выше 17%». А прогноз стоимости риска был снижен до 1,2-1,4% с 1,4-1,5%. Кроме того, Сбер рассчитывает в 2021 г. увеличить кредиты населению на 13-15%, корпоративные кредиты – на 7-9% (оба показателя планируются на уровне всего банковского сектора РФ).

Глава Сбера Герман Греф также заявил, что менеджмент банка будет предлагать наблюдательному совету выплатить в виде дивидендов за 2020 г. ту же сумму, что была выплачена по итогам 2019 г. – 422,38 млрд руб., или 18,7 руб. на акцию каждого типа. В результате дивидендная доходность может составить значительные 6,7% по обыкновенным акциям и 7,3% по привилегированным.

Мы по-прежнему считаем акции Сбера лучшим выбором в российском банковском секторе. Мы сохраняем среднесрочные целевые цены по обыкновенным и привилегированным акциям банка на уровнях 326,9 руб. и 294,2 руб. соответственно и рекомендацию «Покупать» для них.Додонов Игорь

ГК «Финам»

0 Комментариев