Состояние денежного рынка США и долларовой ликвидности

На денежном рынке снова «пляшут» счета денежного рынка с разной степенью ликвидности, это повлияло на состояние ведущих денежных агрегатов М1 и М2, что продолжает оказывать давление на доллар США, при этом DX пытается вырваться из «медвежьих лап».

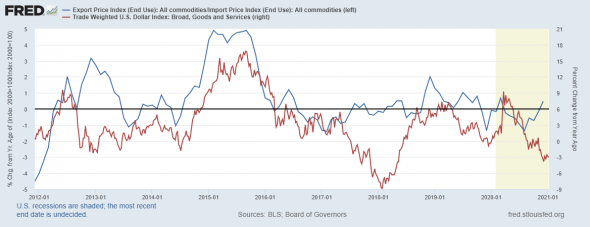

Также на ценах внешнего сектора проявляется влияние более высокой инфляции в США относительно уровня мировых цен – показатель условий торговли растет, что поддерживает доллар.

О разнонаправленных силах, влияющих на доллар и о многом другом в данной статье.

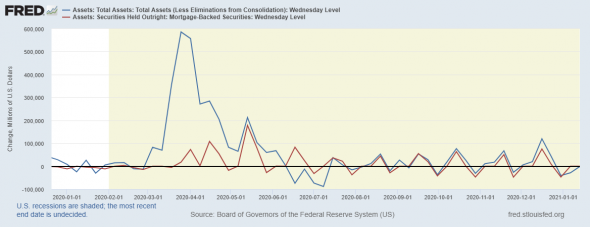

Баланс ФРС на прошлой неделе остался без изменений, также без изменений скупка ипотечных бумаг

Синяя линия — баланс ФРС от недели к неделе. Как видим, на прошлой неделе показатель уперся в ноль.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой. Как видим, на прошлой неделе ипотечные долги без изменений.

По данным показателям добавить нечего – в начале года все затихло.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

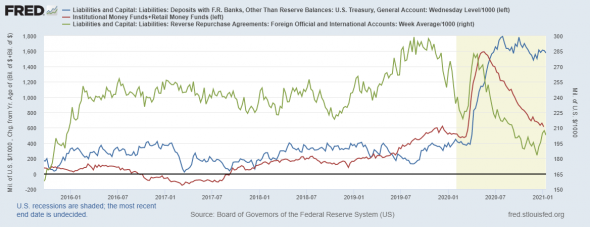

Синяя линия – счет Казначейства США в ФРБ. На текущей неделе счет сократился на 31 млрд долларов. Странно, но с выделением помощи, подписанным Трампом, счет не сокращается, т.е. государственные заимствования перекрывают расходы, мы понимаем, что налогов, в условиях замедления экономики не хватит. Любопытно, но у Байдена появился шанс долить еще 1,9 трлн долларов, который он сегодня предложил.

Красная линия – это вложения во взаимные фонды, инвестирующие на денежном рынке. На прошлой неделе по этому направлению снижение продолжается.

Зеленая линия – дневные РЕПО для нерезидентов. Здесь произошёл разворот падающего тренда, но пока ставка Libor не растет и это странно. На прошлой неделе остановка в росте, но весьма вероятно, что спрос на доллары на международном рынке возобновляется.

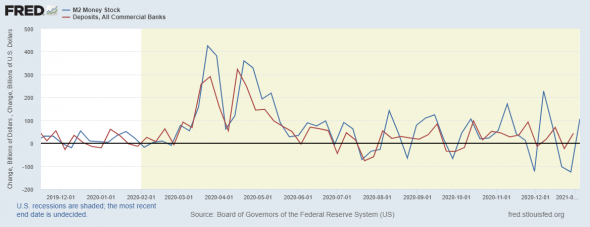

Странно, но на фоне остановке в росте баланса ФРС денежная масса продолжает расти, и на прошлой неделе еще прибавила 108 млрд долларов.

Синяя линия – это показатель М2 в динамике от года недели к неделе;

Красная линия – это совокупный объем депозитов коммерческих банков в динамике от недели к неделе.

«Мы видим, что в рассматриваемых показателях также можно увидеть микроциклы и на следующей неделе показатель денежной массы тоже должен начать расти» — так я написал в прошлом выпуске, пока попал в прогноз. Неясно на чем растут сбережения, первое впечатление – деньги настолько не нужны, что они возвращаются на счета из реальной экономики, при этом, это в первую очередь расчетные счета, о чем далее.

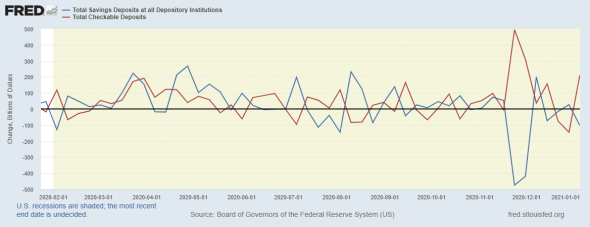

На следующей картинке, как раз отображена динамика сберегательных счетов и счетов до востребования

Синяя линия – это динамика от недели к неделе показателя срочных депозитов (сбережения);

Красная линия – это динамика от недели к неделе показателя депозитов до востребования (расчетные счета).

Как видим, на прошлой неделе показатель срочных депозитов снова снижается, в то время, как депозиты до востребования ускорились в росте.

Честно говоря, такое перепозиционирование счетов наверняка что-то значит и вариантов здесь масса: излишки денег в реальной экономики и ликвидность возвращается на расчетные счета, это и есть помощь правительства США экономическим агентам и деньги поступают на коммерческие расчетные счета, и даже так, деньги стали востребованы для инвестиций и выходят из сберегательных счетов на расчетные и далее потекут в реальную экономику и на финансовый рынок.

Для того, чтобы проанализировать причины и последствия этих процессов нужно засесть, пока сил и времени на это нет, но если так будет продолжаться и дальше, то придется разобраться, насколько это возможно в условиях неполной информации.

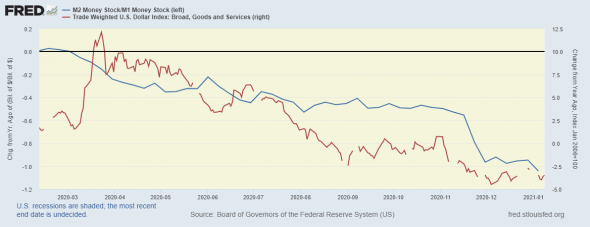

Ввиду роста счетов до востребования М1 вырос на 220 млрд долларов, что привело к новому снижению банковского мультипликатора

Синяя линия – это денежный мультипликатор, и мы видим, что показатель снова обновил минимум в данном цикле, но мой взгляд, налицо экспонента, часто она формируется в конце цикла (тренда).

Красная линия – это торгово-взвешенный индекс доллара.

Пока доллар остается под монетарным катком – долларовая ликвидность расширяется, что создают избыток на денежном рынке. Ниже мы увидим, что со стороны внешнего сектора складывается ситуация в пользу доллара.

Пока глянем на дифференциалы ставок

Синяя линия – самый главный, на мой взгляд, дифференциал на рынке ставок, это разница между учетными и рыночными ставками, пока показатель ниже ноля, что говорит о профиците денежного рынка.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor). Мы уже видели, что объемы дневных РЕПО для нерезидентов растут, если это разворот тренда, то ставка Libor должна расти.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис, ситуация на рынке корпоративного долга продолжает улучшаться.

Цена внешнего сектора сформировали уникальную за 10 лет ситуацию, из-за роста внутренних цен, относительно низких мировых цен условия торговли на мировом рынке для США улучшаются

Синяя линия – модель по теории «условия торговли», нанесена в годовой динамике;

Красная линия – котировки торгово-взвешенного доллара, также в годовой динамике.

Мы видим, что условия торговли продолжают улучшаться, что на истории приводит к росту доллара, ближайший пример на истории – 2018 год, к месту сказать, что данный цикл на валютном рынке играет чуть ли не каждый трейдер, поэтому должны быть «нежданчики».

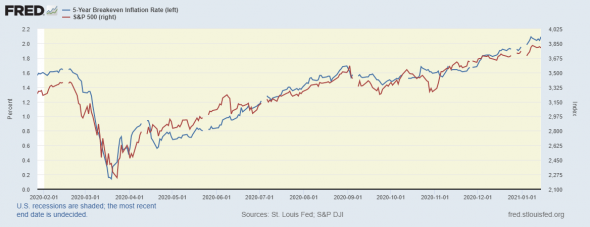

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, и на ситуацию с индексом S&P500

Синяя линия – это ожидаемая инфляция и мы видим, что показатель ускоряется в росте, при этом ДКП ФРС остается без изменений. На мой взгляд, это рыночные ожидания, которые могут оказаться ошибочными, т.к. цикл роста на финансовых рынках длится уже год и вероятность коррекции растет;

Красная линия – котировки широкого рынка, фондовый рынок США целиком и полностью детерминирован рефляционными ожиданиями.

ВЫВОД

Прежде всего стоит отметить, что аппетит к риску продолжает расти, т.к. долларовая ликвидность расширяется в компонентах М1, а это указывает на расширение предложения высоколиквидных денег.

Если Байден протянет новый пакет, то высоколиквидных денег станет в разы больше, это наверняка поддержит финансовые рынки и окажет дополнительное давление на доллар. И, видимо, э то последний, локальный триггер для снижения доллара, о роста рынков перед коррекцией.

Конечно, не устаю утверждать, что долгосрочно финансовые рынки вошли в бычью фазу и в текущем году тренд восходящий.

Вопрос с инфляцией остаётся отрытым, вчера Пауэлл акцентировал на это внимание и сказал, что локально, высокая инфляция (выше 2%) ФРС не интересует, что о сворачивании QE говорить рано… НО, нужно понимать, что если будет новый пакет стимулов, то это окажет давление на денежный рынок, т.к. Минфин будет занимать и повысит ставки на денежном рынке, в ответ, ФРС придется еще больше расширить денежную массу, что наверняка в будущем аукнется инфляционным давлением т.к. избыточная денежная масса уже повышает инфляцию предложения и дует пузырь на рынке залоговых активов.

Пока рынки входят в коррекционный цикл, но инерция вещь коварная, т.к. она может продолжаться дольше, чем цел ваш депозит – не помню кто сказал, но чувствуется боль каждого спекулянта, торгующего контртренд.

----------------------------------------------------------------------------

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Мой канал Ютуб http://www.youtube.com/c/ЕвгенийХалепа в котором по выходным выкладываю еженедельные прогнозы финансовых рынков.

Константин15 января 2021, 13:31Какая вакханалия, похоже пузырь вечен0

Константин15 января 2021, 13:31Какая вакханалия, похоже пузырь вечен0