11 января 2021, 06:00

С днём рождения меня! Обрёл финансовую свободу в 40 лет.

В прошлом году я ушёл от работы по найму. Желание работать на себя сильнее, чем необходимость в стабильном ежемесячном окладе от работодателя. Нет, я не пенсионер в 40 лет с пассивным доходом. Сейчас мой статус — управляющий семейными финансовыми активами.

Общий опыт работы на фондовом рынке почти 13 лет — с марта 2008 г.

На 39м году своё свободное время я посвятил активному управлению капиталом и изучению новых аспектов торговли:

Если говорить про активное управление, то я шаг за шагом становлюсь опционным трейдером или «опционщиком».

Этапы моего развития как опционного трейдера:

То есть опционы — это сложный инструмент, который требует изучения несколько месяцев. И мне ещё многое надо понять. Step-by-step.

Международная торговля мне нравится больше всего и хочу совершенствоваться именно в направлении разумных инвестиций в акции через опционы.

Мои блоги на смарт-лабе на эту тематику:

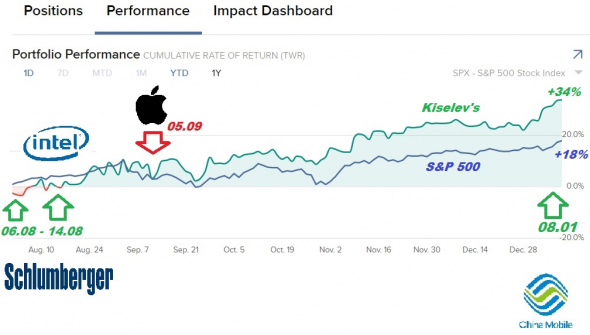

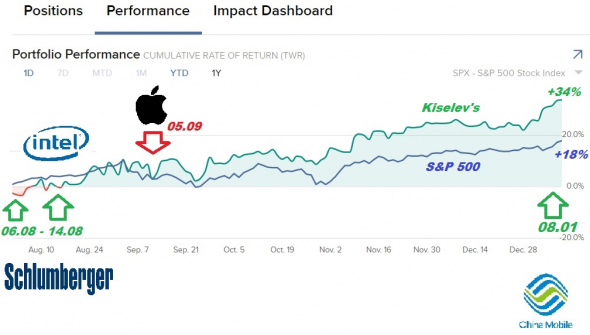

Динамика доходности зарубежного портфеля по сравнению с индексом:

Портфель быстро растёт.

Цели:

Сегодня мне 40 лет!

Успеха в новом десятилетии!

Общий опыт работы на фондовом рынке почти 13 лет — с марта 2008 г.

На 39м году своё свободное время я посвятил активному управлению капиталом и изучению новых аспектов торговли:

- написал и внедрил своего первого торгового робота на qlua и разработал qlua-скрипты автоматического выставления заявок

- Начал инвестировать в акции через американскую и гонконгскую биржи через Interactive Brokers

- торгую опционами (на фьючерсы и на акции) с прибылью

Если говорить про активное управление, то я шаг за шагом становлюсь опционным трейдером или «опционщиком».

Этапы моего развития как опционного трейдера:

- До 2020 года знал только общие определения, что есть такие инструменты и даже пару раз покупал CALL-опционы вне денег.

- В апреле 2020 года я накупил голых опционов CALL на Si (фьючерс на доллар/рубль) и PUT на Ri (фьючерс на индекс РТС). В июне 2020 все опционы сгорели. Получен убыток 86 тыс. руб.

- Переосмысление стратегии. Выводы кратко: Если большинство опционов вне денег обнуляется, то нужно продавать опционы вне денег

- С начала июня по 30 ноября продажи PUT-опционов на Si вне денег. Заработок на тэте-распаде. Суммарная прибыль составила около +550 тыс. руб. На счет около 500 тыс — это +100%. Доходность портфеля 300% годовых в моменте.

- Декабрь 2020 г. Резкое Укрепление рубля и убыток 122 тыс за четыре торговые сессии. БОЛЬ из-за от резкого изменения дельты и понимание гамма-рисков. Выводы: для снижения рисков нужно покупать страховые барьеры (пропорциональные спрэды) на дальних сериях, добавить в портфель вертикальных и календарных CALL-спредов с ограничением убытка при укреплении рубля и максимальной прибылью при росте курса доллара

- Вход на международные финансовые площадки

То есть опционы — это сложный инструмент, который требует изучения несколько месяцев. И мне ещё многое надо понять. Step-by-step.

Международная торговля мне нравится больше всего и хочу совершенствоваться именно в направлении разумных инвестиций в акции через опционы.

Мои блоги на смарт-лабе на эту тематику:

- Сделал ставку на акции Schlumberger через опционы

- Ставка на акции Intel через опционы

- PUT-опционы Apple Inc — поиск возможностей для входа в акции

- Покупаю China Mobile (0941)через опционы на Гонконгской бирже!

Динамика доходности зарубежного портфеля по сравнению с индексом:

Портфель быстро растёт.

Цели:

- Регулярно обновлять максимумы доходности по счёту. Сейчас исторически максимальная доходность +34%.

- Увеличивать обгон индекса S&P 500 по доходности на длинном промежутке времени. Считаем разницу в процентных пунктах. Текущая 34% — 18% = +16 п.п.

- Иметь меньшие просадки счета в процентах чем индекс S&P 500 во время снижений и обвалов котировок акций. Анализируем каждое снижение стоимости портфеля или индекса на более чем 5 п.п от максимума. «Просадка» в сентябре мне не понравилась. Здесь только начинаю формировать страховочные позиции в виде медвежьих PUT-спредов.

- Начать регулярно выводить деньги как бонус за управление.

Сегодня мне 40 лет!

Успеха в новом десятилетии!

Читайте на SMART-LAB:

Инвестор $SOFL – кто он?

Недавно один из брокеров поделился с нами портретом акционера Софтлайн. В этом посте собрали его образ в нескольких строчках. Узнаете себя? 😊

Итак, инвестор SOFL:

🧔 Мужчина, 40 лет, из...

10:37

Аэрофлот публикует финансовые результаты за 2025 год по МСФО

✈️ Выручка выросла на 5,3% год к году, до 902,3 млрд рублей. В основе – уверенные операционные показатели: пассажиропоток сохранился на уровне прошлого года – 55,3 млн человек. Пассажирооборот...

09:32

* примета плохая....