Система Каналья. Лечит неврозы, хандру и другие болезни, вызванные фондовым рынком. Идеальная система для новичков.

Цель данной статьи, показать, что активно-пассивное инвестирование с разумным подходом имеет место быть. Данный метод идеально подходит новичкам, так как снимает психологическое давление от необходимости принятия решения, постоянно мониторить рынок, читать новости и тд. Не верьте тому кто говорит, что он не переживает относительно убытков, скорее всего он переживает их в два раза сильнее.

Основная идея это выбрать максимально стабильные фишки с дивидендной поддержкой, в которых было бы не страшно «зависнуть», получая дивиденды. Далее покупать каждые 4% просадки, и закрывать позицию каждые 4% роста. Данную стратегию продвигает Григорий Богданов, как оптимальную стратегию с точки зрения комфортной для психики. Но обо всем по порядку.

1. Манименеджмент.( риск-менеджмент и тд.)

ММ это наше все.(не путать ММ с маркет-мейкером) Контроль над рисками одно из самых главных на фондовом рынке. Можно срубить 100% за месяц и тут же за месяц все это слить. Нас интересует скромность, надежность и сложный процент на длительном периоде.

Мы делим наш капитал как минимум на 5, а в идеале на 10 частей, каждая часть будет отдана одной акции.

2. Выбор акций для торговли.

Нам нужны жирные фондовые столпы, такие как Сбербанк, Газпром, Роснефть, Русгидро, Интрерао и тд. Все кто дают дивиденды и не сильно волатильны.

3. Размер позиции.

Размер каждой позиции 10% от 10ой части капитала. Если у вас 1 млн. рублей, то делим на 10 частей по 100 000р, и вот размер открываемой позиции будет равен 10% от 100 000р.

4. Расстояние между ордерами можно варьировать, но оно не должно быть менее 2-4%, а тейкпрофит в каждой позиции не должен быть меньше расстояния между ордерами. Базовым правилом выбираем 4по4, т.е. 4% между ордерами и 4% профит.

5. Методы тестирования.

Для тестов я выбрал МТ5, так как в нем мощные системы тестирования и достаточно простой язык программирования советников и индикаторов.

Базовое описание на примере производной акции с ценой 100 рублей и 1 контракту равным 1000 рублей, шагом 5по5.

1.Мы решаем, что сегодня мы начинаем жить в любви и согласии с канальей. Цена на старте 100р. Мы выставляем отложенный ордера на цене 95 рублей, размером 1000 рублей и закрываем терминал.

2. Цена падает до 95 рублей, и цепляет наш ордер, открывая позицию равную 1000р по цене 95р. После этого мы выставляем отложенный ордер по цене 90 рублей такого же объема, а на уровне 100р выставляем отложенный ордер на продажу такого же объема. Если цена возвращается до 100р, то мы получаем прибыль равно 5%, и возвращаемся на этап 1.

3. Конечно же цена может уйти на 90, и тогда мы получим второй вход по цене 90. Общий объем 2000 рублей, и мы ставим отложенный ордер на продажу по 95р. Итого у нас выходит 1 ордер с объемом 2000р и два отложенных ордера на продажу по 95р и 100р, с объемом по 1000р. Далее цена может или вырасти до 95р и тогда мы возвращаемся на пункт1 или падает до 85р где актив ждет наша третья отложка. Итак по кругу, падает покупаем каждые 5%, растет закрываем каждые 5%, но не всю сразу позицию, а только объемом 1000р.

Вот так выглядит сетка для работы:

Это кажется сложным для понимания в первый раз, но на самом деле очень просто и понятно.

Первая мысль, что на серьезной коррекции такую схему снесет в глубокую просадку, особенно в ковидный период. Так и есть, поэтому и требуется контроль над рисками, диверсификация и прочая скучная фигня.

Я давно присматриваюсь к данному подходу, его можно интегрировать во многие стратегии, взять какую-то часть, но мне стало интересно протестировать стратегии так сказать «в лоб», поставив ее в максимально неудобные условия. Логично, что на пиках рынка данный подход не всегда уместен, но поместим подопытного в самую страшную точку последнего года, а именно в 1 января 2020. Здесь каналью будет ждать коронавирус и сильнейшее падение за последние несколько лет.

Возьмем удобный для обзора депозит в размере 800 тыс. рублей. Разбиваем его на 8 частей.(в идеале 10, но раздувать статью на 10 тестов мне бы не хотелось)

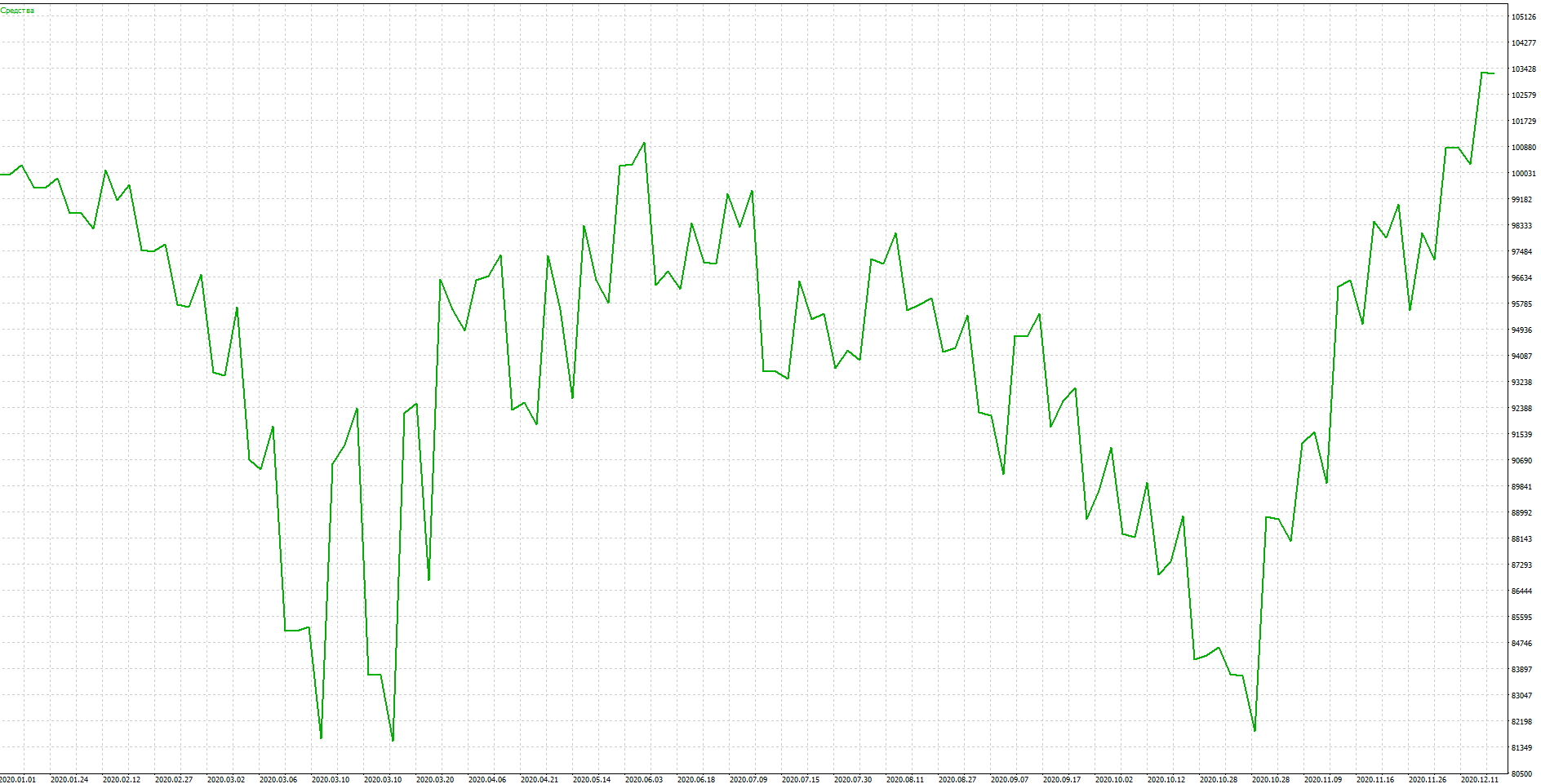

Протестируем вначале на попсовом Сбербанке. Внимание тест без учета дивидендов! Доходность по факту выше.

Настройки:

Сетка 4по4 во всех акциях.

Размер позиции: 10% на выделенную часть.(100 000р) или 4 контракта, получив примерно 10 000 рублей на один вход.

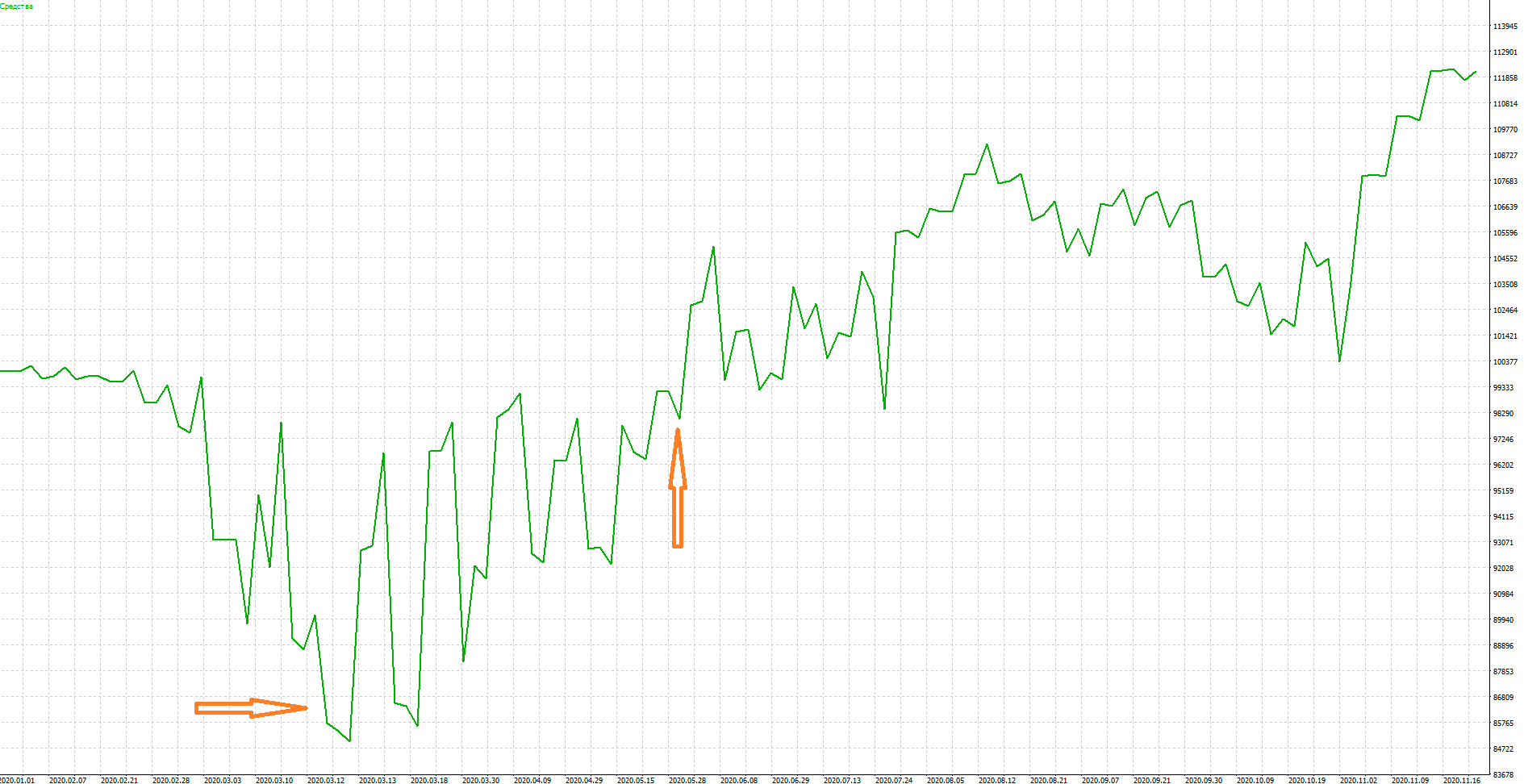

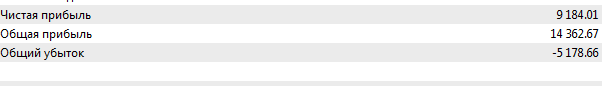

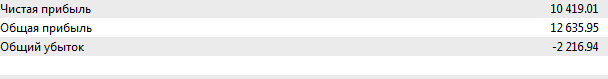

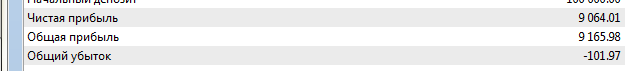

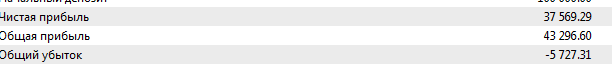

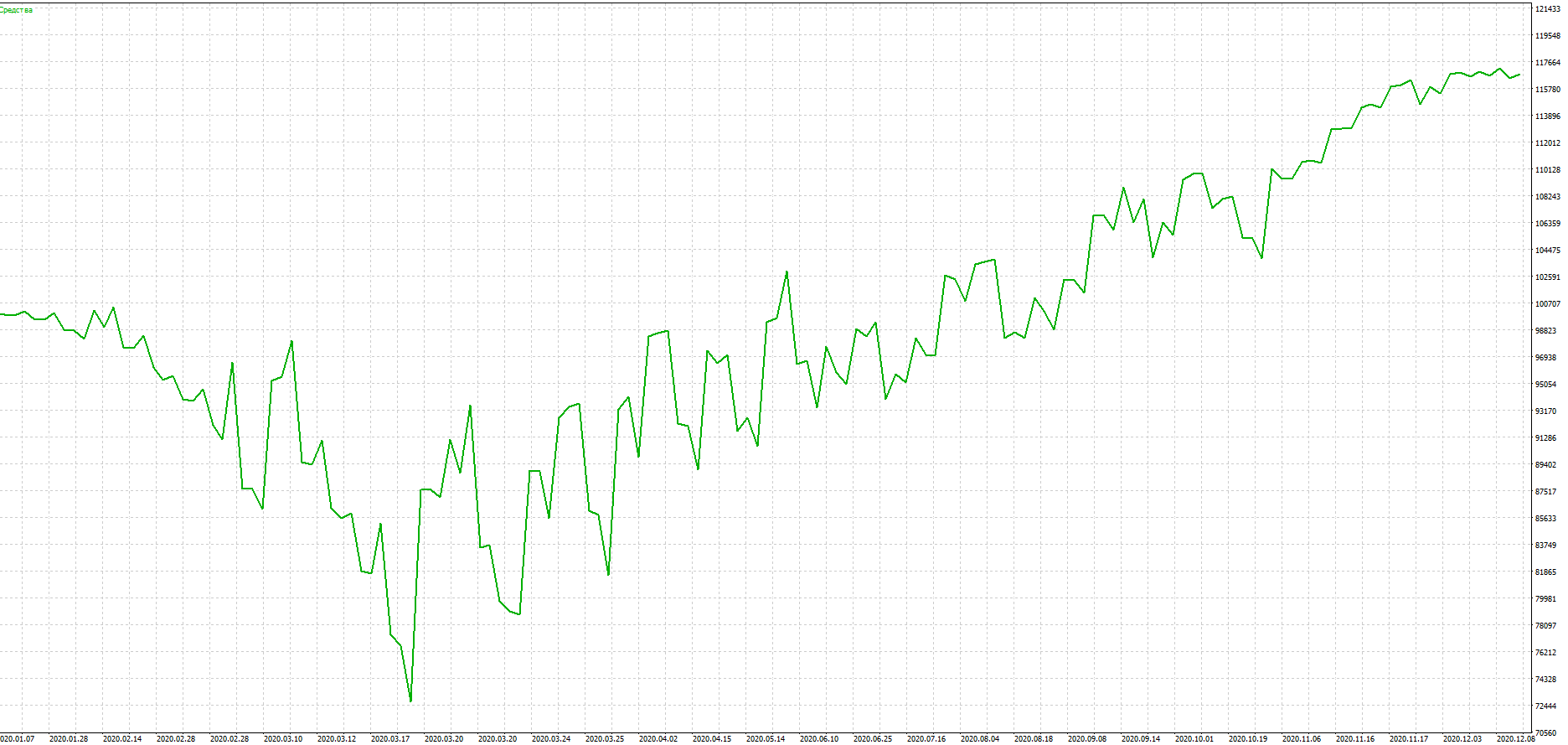

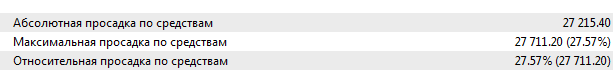

На графике поведения части, выделенной части капитала, видно ковидную просадку в марте, и быстрое восстановление к концу мая.

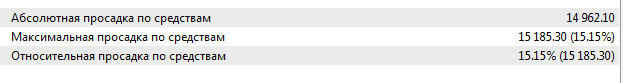

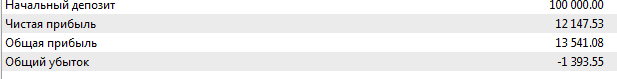

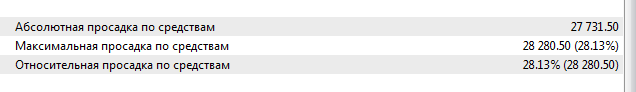

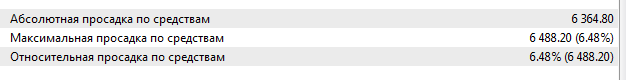

Итоговая просадка 15%, при прибыльности более 10%. Вполне хорошо, учитывая риски и скажем так простоту стратегии.

На самом деле результат может быть лучше, так как на визуальном тестировании, я видел места где бы поставил руками отложку, но робот не ставил, так условие не выполнялось на 0,3-0,4%.

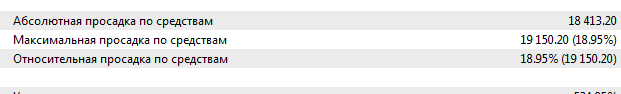

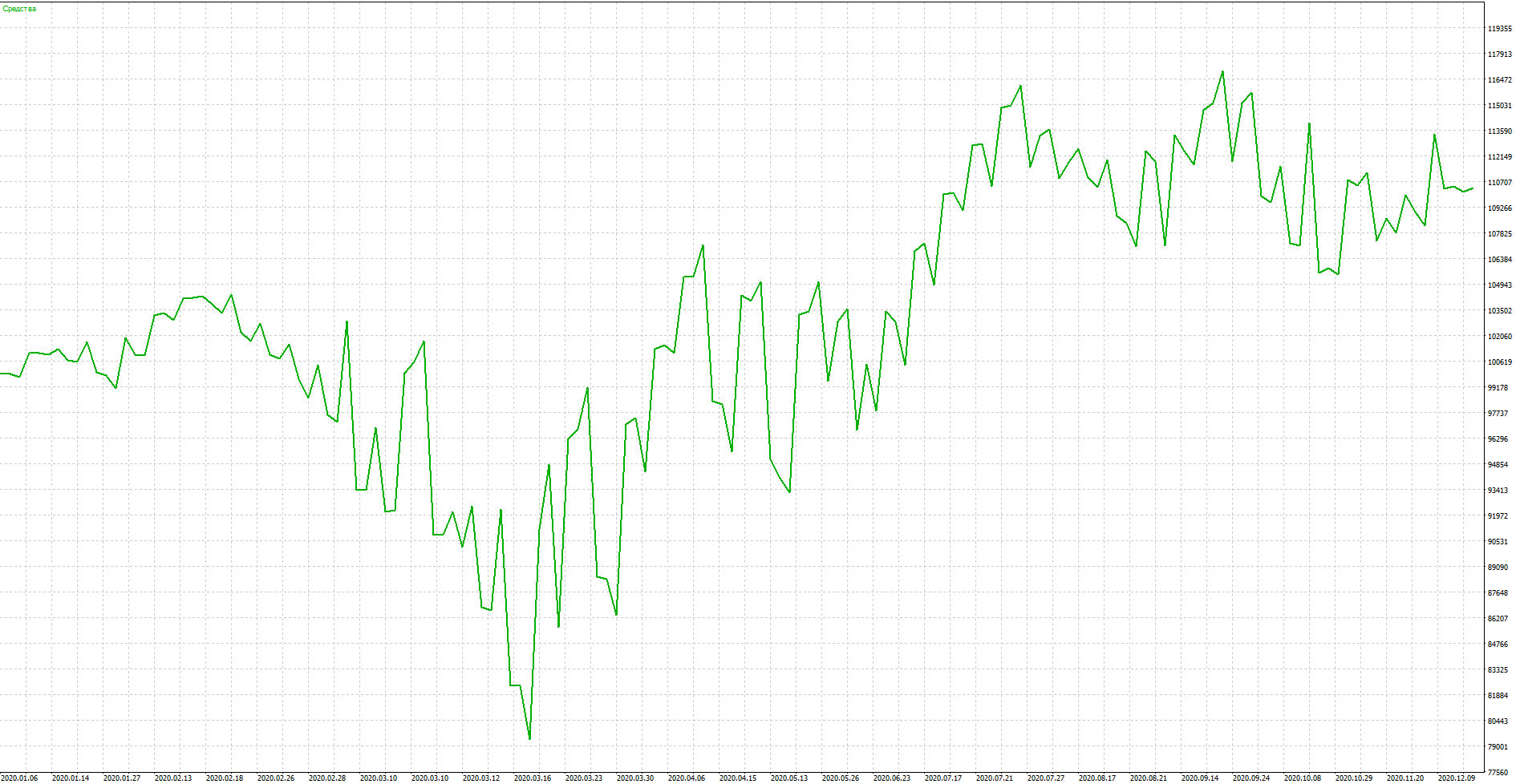

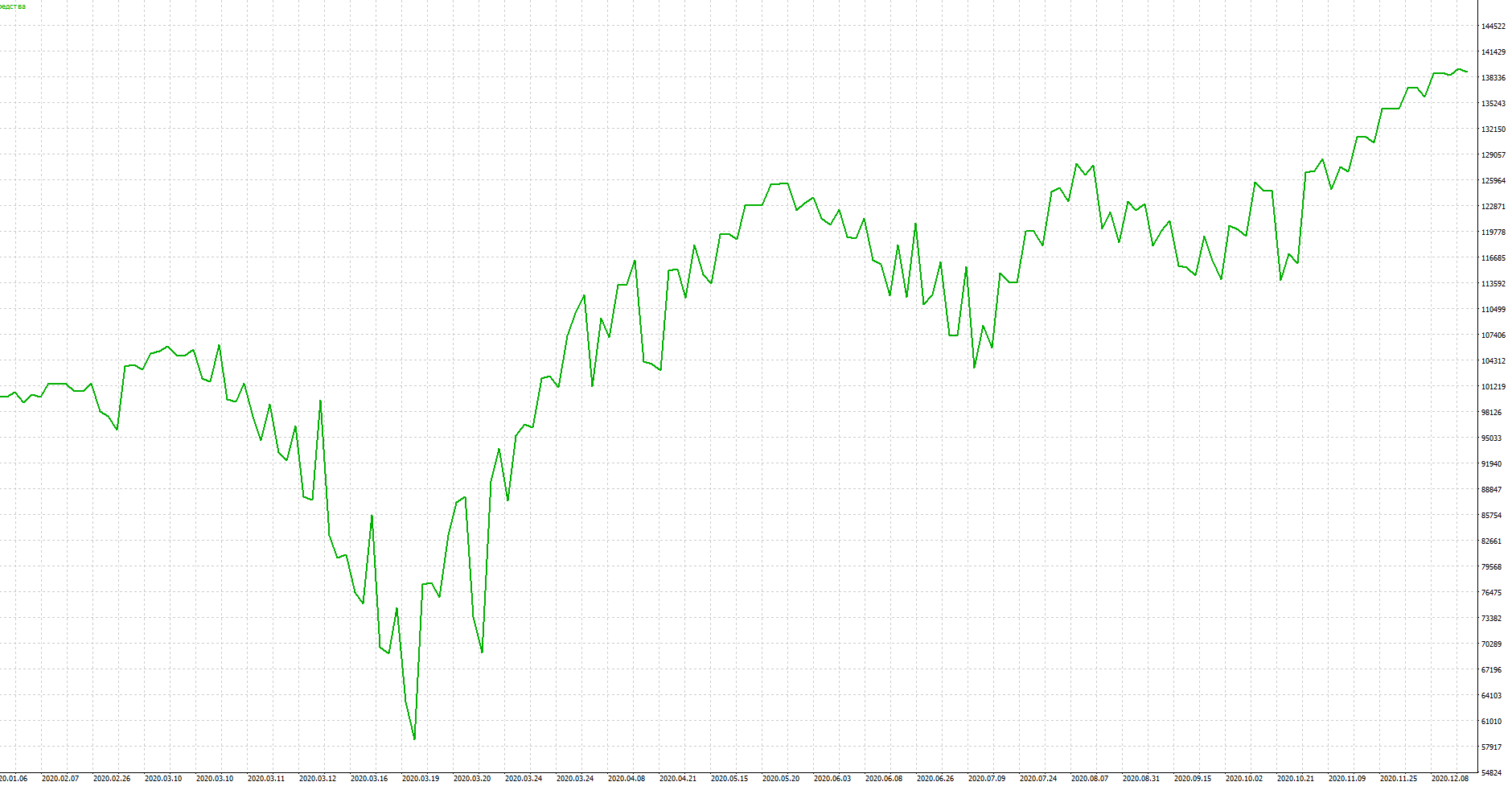

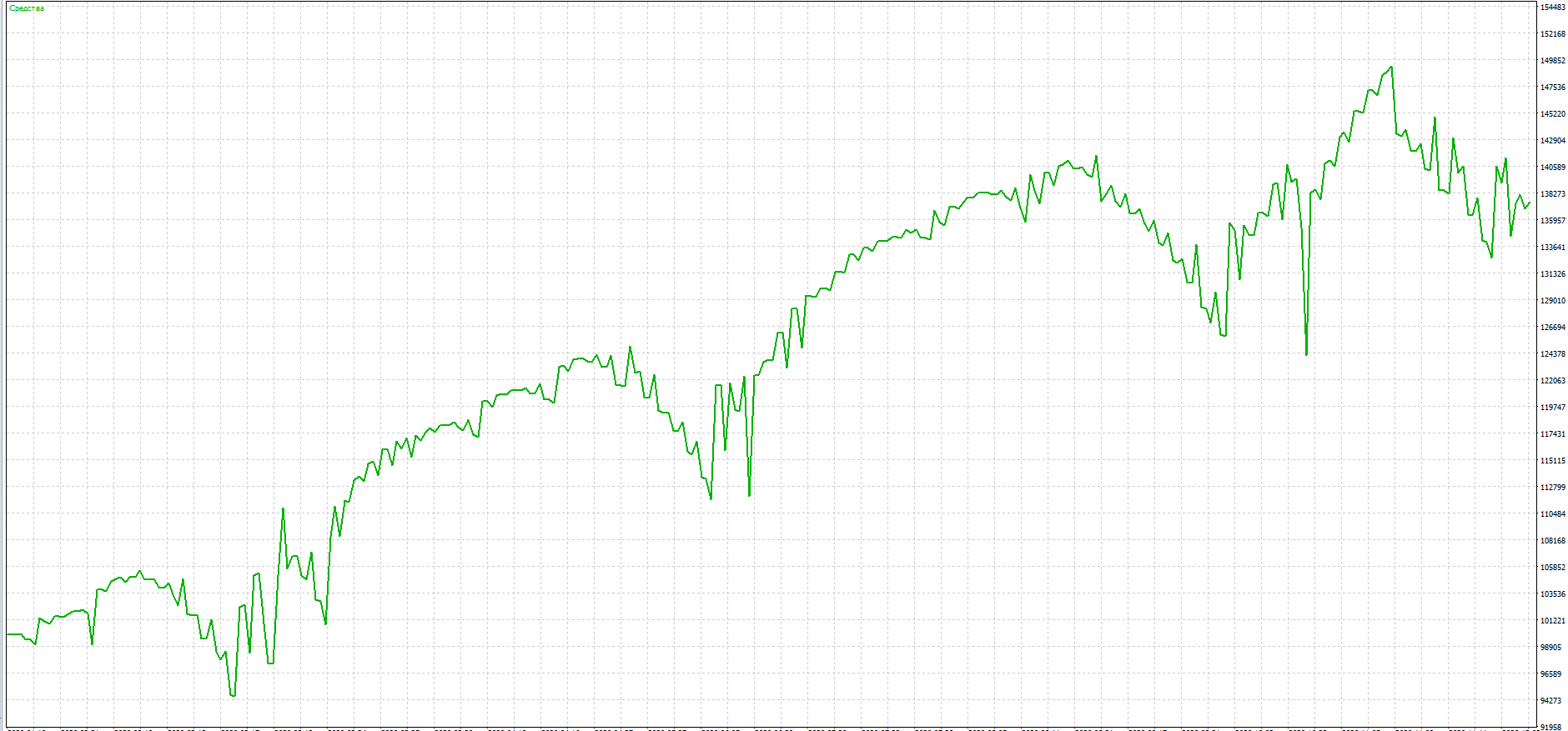

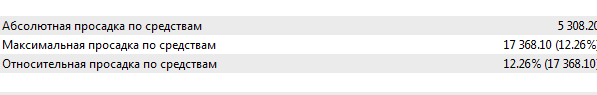

Газпром без учета дивидендов.

Здесь ковидная просадка оказалась ощутимее.

Хотя 20% в такой аномальный период не так уж и плохо… вспоминая некоторые счета на Comon, подарившие подписчикам маржинколы.

Прибыльность скромная 3%.

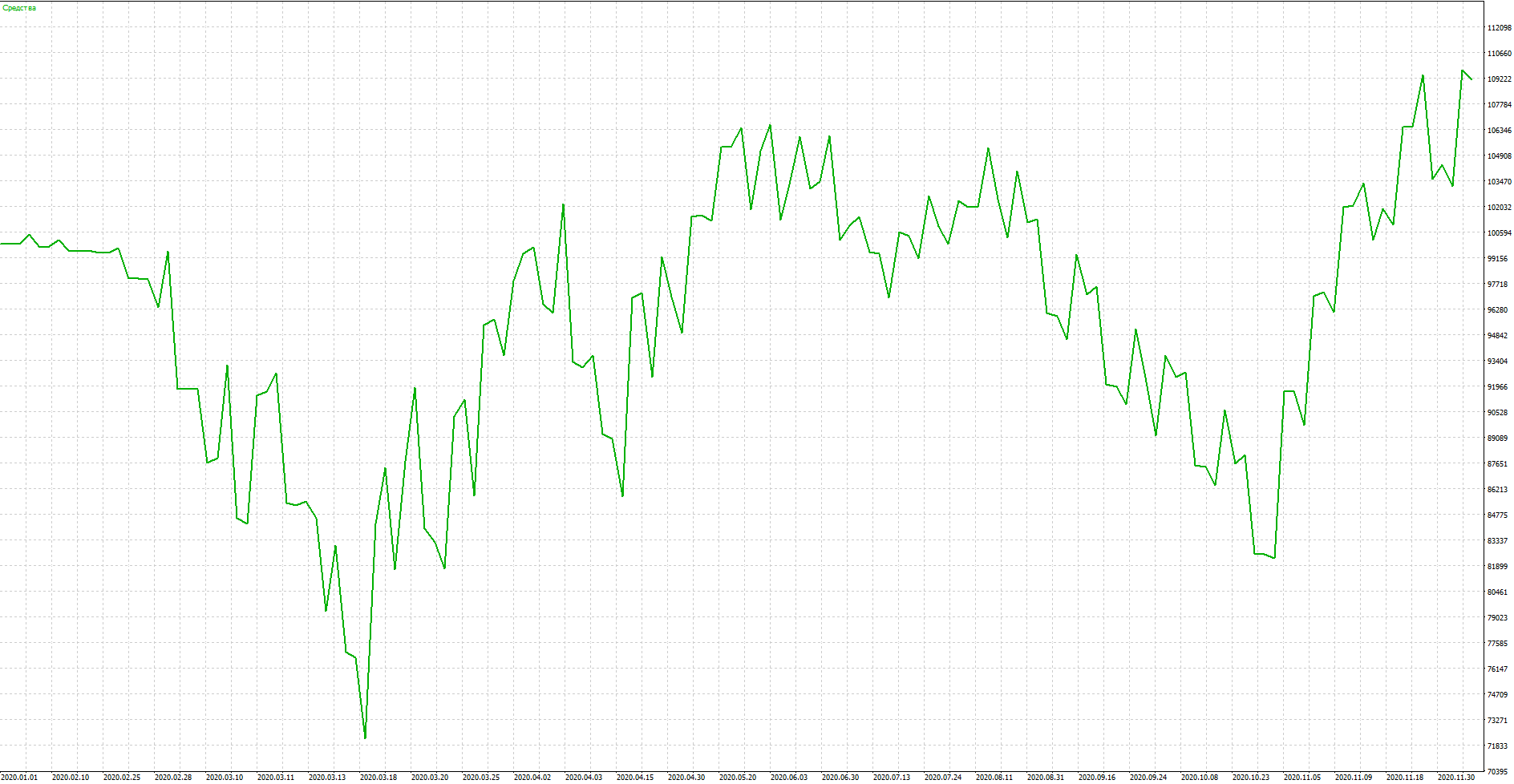

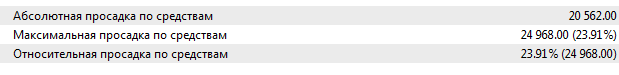

Лукойл.

Нефтянка очень сильно пострадала от ситуации с коронавирусом, и по сути только сейчас начала свое восстановление. Результат не впечатляющий, но для этого и нужна диверсификация.

Просадка -28%, но в рамках общего капитала не так страшно.

Прибыльность 9%. Депозит обогнали :)

Интеррао.

Мне кажется слабенькая дивидендная поддержка, такая как в Юнипро, не стала защитой в генерирующем секторе.

Просадка -24%

Общая доходность 10%. Вполне вполне… помним, что расчеты без дивидендов.

Норильский никель в рамках диверсификации и высоких дивидендов. На самом деле акция очень волатильная, и тут бы увеличить шаг до 6-8%, но я хотел в лоб, так что в лоб.

Просадка в рамках части капитала огромная.

Зато прибыльность на высоте. Спасибо ралли в металлах.

Северсталь. Можно взять и НЛМК или ММК, но мне Севка почему-то больше импонирует.

Многие пророчили гибель металлургам, а вышло не так. Просадка всего лишь 7%.

Доходность 9% без учета дивидендов. Прекрасный результат.

Для завершения «диверсификации на коленках» возьмем золотодобычу. Для примера Полиметалл, но можно и Полюс. Золото выступило защитным активом против инфляции и паники.

Приемлемая просадка в размере -12%.

Зато огромная доходность в размере 37%.

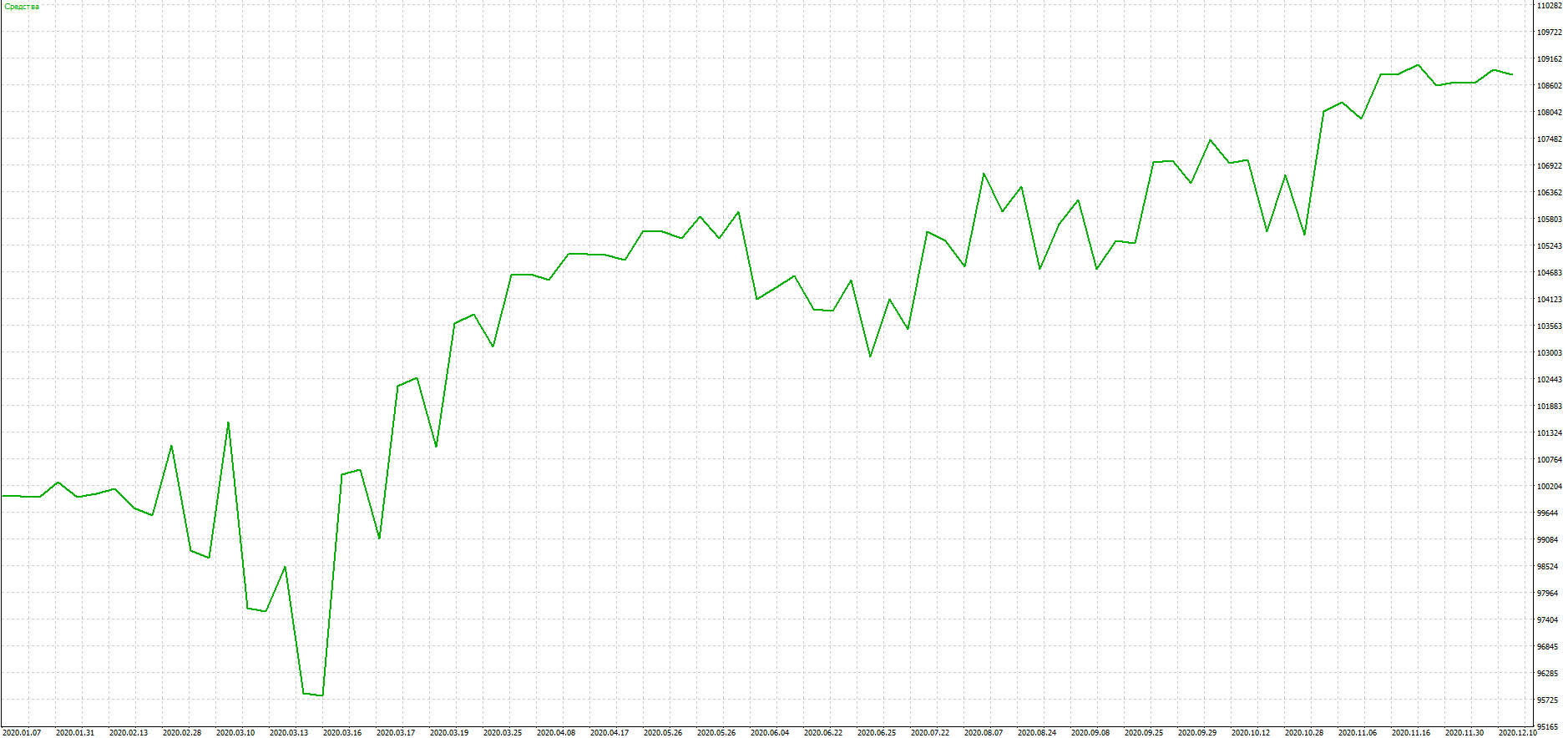

Фосагро. Прекрасный актив для диверсификации и дивидендов. Учитывая, что компания отдает все деньги в виде дивидендов, график ожидаем.

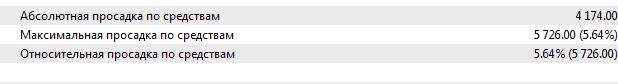

Просадка смешные 5,6%.

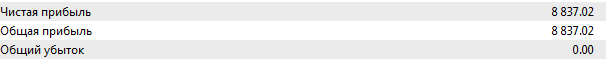

Прибыльность без учета дивидендов выше депозита.

Алроса. Хороший дивидендный тикер с желанием отдавать 100% FCF акционерам. В пандемию не до алмазов.

Просадка ожидаемо высокая -27%.

Зато прибыльность более чем приличная.

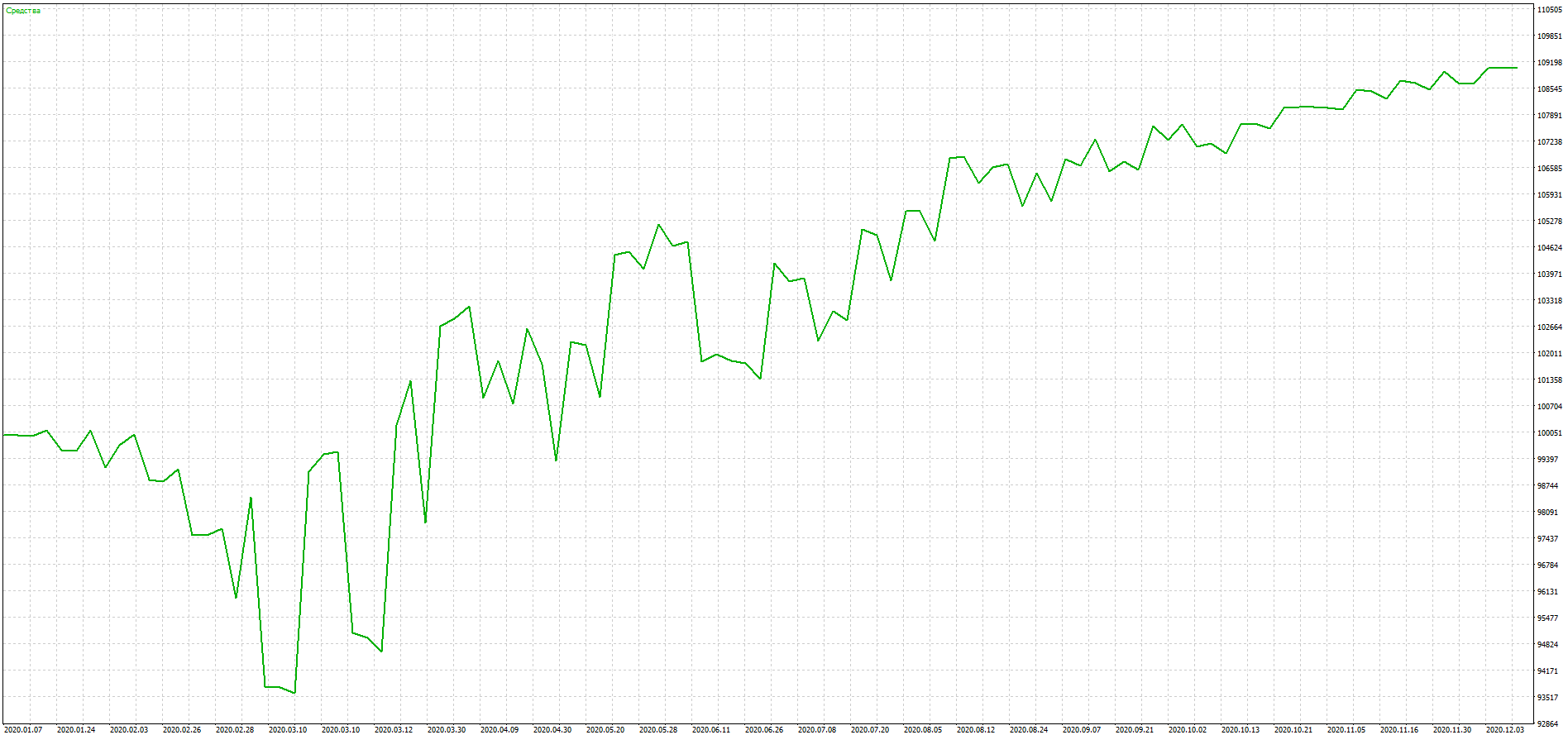

Вывод: Подход правильный и надежный.В моменте капитал бы просел, но просесть в крепких активах с дивидендами не так страшно, а за счет актива в золоте и металлургах, удалось бы снизить просадку.

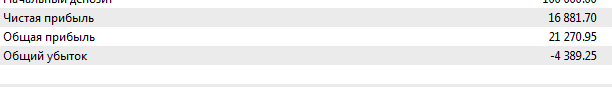

Вывод2: Не надо гнаться за огромными доходностями. Фондовый рынок это не казино, и тут главное надежность и минимальный риск, а сложный процент на протяжении долгого времени сделает свое дело. Не прыгайте в рынок сразу на всю котлету! А то будет как тут...

PS: Если вам нужен советник для МТ5 для тестов или автоматической торговли, то напишите мне после пожертвования фонду Хабенского от 500р, я вам перешлю на почту.

PS2: Еще больше разборов в группа ВКОНТАКТЕ

2. берем 10 часть от позы, а рынок не падает растет и растет потихоньку или стоит в боку годами , бабло лежит и обесценивается

на мосе — ей в принципе по растет рынок или падает комиссии она стрижет

Жека Аксельрод, Общую эквити постройте. В марте останетесь без половины счета (минимум). Супер-быстрое восстановление рынка на напечатанные триллионы ФРС — аномалия 2020 года.

Если голос разума не убедил, тестируйте 2014 год и 2008.

Как уже было неоднократно проверено, мало-мальски заметная доходность (без учета инфляции) получается, только если снайперски купить на дне рынка в начале 2009.

Предлагаемая сетка наоборот всегда покупает хай и потом мучительно пересиживает десятилетия просадки.

Для такой системы есть условия

1. Должна быть понятная политика ЦБ по ключевой ставке, точней понятна траектория ставки (считаю самым существенным риском)

2. Компании должны платить существенные (с точки зрения доли прибыли) дивиденды, к примеру Интер-Рао не особо подходит

В 2008 году ни того ни другого не было

А так да, чистый контртренд, денег много не заработать, а просадки терпим.

По сути это некая версия индексного инвестирования с примерно такими же результатами.

Без плечей можно пересидеть любой кризис

P.S. Если новичкам, которые прочли сей прекрасный объемный труд и загорелись на что-то подобное, захочется запустить так сказать творческую мысль, я бы порекомендовала статью «Инвестиции с опционным привкусом», здесь на СЛ.

Вот и думается мне… что опционы слишком уж обманчивы — они легко создают иллюзии безриска для доверчивых котов.

Вся суть стратегии просадка 90 %

Хм, не так уж и много ))

1. Добор внизу с шагом 3%.

2. Наверху не выход через 3%, а добор и сигнал (не стоп, а сигнал) на минус 1% от последнего добора.

3. Допускается 4 добора (то есть вход в позу на 20% размера позы).

Сами сделки проводились 2 раза в день (при наличии сигнала) — в первый час торгов и в последний. Все колебания внутри дня только для формирования сигнала на вход/добор/выход позиции.

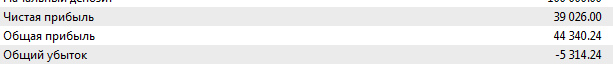

Вот такая стратегия на 8 бумагах мне принесла 28% к депозиту. За 3 месяца. Но, на растущем рынке. Как эта стратегия будет работать в другие периоды времени — я не знаю. Но очевидный для меня лично вывод, что она вполне подходит для торгов на растущем рынке в конце года.

Только нам не дано предугадать…

Исходите из того, что интуиция Вам не поможет спрогнозировать рынок, целее будет Ваш счет. А все системки типа описанной, ведут к очень большим потерям рано, или поздно.

Я много видел людей, которые пробовали торговать такие методы. Рано или поздно они нарывались и поимали, что это — гиблое дело. Погуглите торговлю методом сеток, Вы будете поражены, сколько околорыночников впаривают это говно.

Если ты её потестишь со стартом в конце марта — то большую часть времени будешь сидеть в кэше и упустишь ралли.

Только я не фиксировал прибыль если акция росла а просто шел за ценой подымая стоп.А на деньги просто чтоб не стояли, покупал другие акции, Так намного выгодней получается!!! Ну и акции выбирал конечно понадежней и с дивами побольше, чтобы если

застрянеш дивы получать! Сколько выходило не помню но индекс я обогонял!

Она идеальна для тех у кого времени мало!

Сейчас со временем тоже туго стало может начну опять после обвала рынка!

А на поиски плюсующих в среднем мест входов может уйти ещё лет несколько.)

это уровень Алго на Смартлабе. Здесь разве бывает по другому?

напишите лучше о том как тестеры стратегий писать. Исходник этого теста выложите как пример ;-)

А стратегия такая -наверно для каких то акций на каком то рынке будет работать. но и риски есть- что компания растущая уедет вверх без инвестора (который по частям вышел) или что инвестор загрузиться на максимум некоторой акцией которая будет потом долго бултехаться внизу (отменили дивы и не понятно когда востановят).

Как один из вариантов выбрал другой подход, все в акциях, то что выросло — продаю, то что упало — покупаю на доход от продажи выросшего.