23 ноября 2020, 21:02

Почему я не буду покупать OZON ни на IPO ни после IPO?

Сегодня мы провели опрос в телеграмме @smartlabnews, где 185 человек выразили готовность купить OZON на IPO, против 911, которые сказали, что не будут участвовать (82%). На смартлабе проголосовало 407 человек, доля отказников чуть выше = 87%.

IPO OZON — сложный кейс. Я потратил много часов, прежде чем начать писать эту заметку. Но я даже близко не успел подойти к поиску объективной оценочной стоимости это компании. Тем не менее, у меня есть предчувствие, что это IPO должно быть интереснее, чем два предыдущих довольно скучных российских IPO: FLOT и SMLT.

Давайте сразу о грустном.

✅Цена размещения может составить $27,5/акцию.

✅Размещается 30 млн акций, это $0,825 млн.

Все деньги — это доп. эмиссия и все они пойдут в компанию.

✅177 млн акций дают капитализацию $4.9 млрд.

✅Если отнять вновь привлеченные деньги, то капитализация до-IPO будет равна $4 млрд.

Такую капитализацию делаете вы, те, кто считает, кто покупка акций по $27,5 справедливо оценивает компанию.

✅Проспект эмиссии расположен тут.

Теперь напомню кое-какие обстоятельства...

Профессиональный венчурный инвестор Леонид Богуславский, который держал акции OZON 19 лет, 14 месяцев назад продал свою долю 11% в OZON за $70 млн (сумма, согласно слухам), что дает капитализацию $636М. То есть профессионал продал компанию по $636 лямов, а сейчас, чуть больше года, непрофессионалы будут покупать ее уже в 6 РАЗ ДОРОЖЕ.

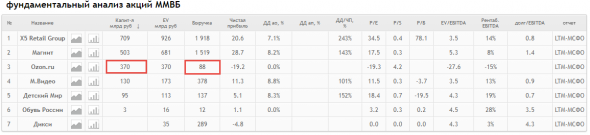

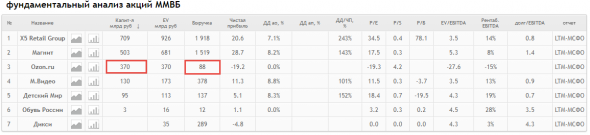

Сравнивать OZON с российским ритейлом смысла нет конечно. Но давайте попробуем на всякий случай, ради интереса.

Наиболее близкая компания к ОЗОН — это М.Видео. Чтобы дорасти до МВидео, ОЗОНу придется увеличить выручку в 4+ раз.

Но при этом капитализация по цене IPO OZON у них будет в 3 раза выше чем у М.Видео.

То есть видимо рынок закладывает, что выручка OZON будет в 12 раз превышать М.Видео.

Правда выручка OZON — это не совсем продажи. У ОЗОН есть маркетплейс.

✅С учетом продаж маркетплейса, суммарный оборот (GMV LTM) компании ~152 млрд руб. То есть это надо вырасти 2,5 раза по выручке до MVID и потом еще в 3 раза, чтобы оправдать капитализацию.

Таким образом, покупая на IPO акции OZON, вы ставите на то, что компания как минимум нарастит продажи в 7,5 раз до 1,1 трлн руб что, в свою очередь, вероятно, позволит ей выйти на один уровень с М.Видео.

Блин, народ, я понимаю, что российский е-коммерс еще в зачаточном состоянии (всего 6-8% всего ритейла).

CAGR RU e-commerce = +26% в год. Да, OZON один из лидеров, но не единственный игрок.

Я понимаю, что рынок фрагментирован: Топ-3 игроков рос. рынка имеют долю всего 25%.

Ну допустим е-коммерс вырастет к 2025 году до 7,6 трлн руб (оценка ИнфоЛайна из проспекта ОЗОНа), доля топ-3 будет 40% = 3 трлн руб, а доля ОЗОН будет (33% против текущих 21%) Это дает как раз 1 трлн. выручки. Потенциал возникает, в случае, если е-коммерс вырастет больше, чем мы думаем, либо если доля ОЗОНа будет например не 33% а 50%. Я допускаю, что позитивные сюрпризы тоже возможны.

Но не забываем, что у OZON есть конкуренты, которые тоже сильны.

И не забываем, что расчет только к 2025 году!

Удержание акций OZON все эти годы будет давать ноль денежного потока против 8% дивидендов по MVIDEO.

Конечно все эти подсчеты грубые.

Но они позволяют ОЧЕНЬ ПРИМЕРНО прикинуть, насколько ЗАВЫШЕННУЮ, я бы сказал ХАМСКУЮ оценку BARING VOSTOK + АФК СИСТЕМА дают инвесторам на IPO.

OZON интересная растущая компания. Но цена акций $27,5 уже отражает невероятно завышенные ожидания роста. Вместо того, чтобы купить акции по разумной цене и наслаждаться их ростом в случае роста бизнеса, вы покупаете в цене уже ОГРОМНЫЕ ожидания роста, учтенные на 5 лет вперед.

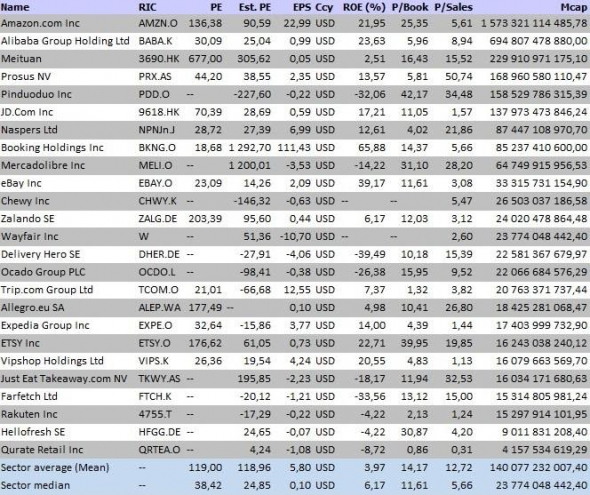

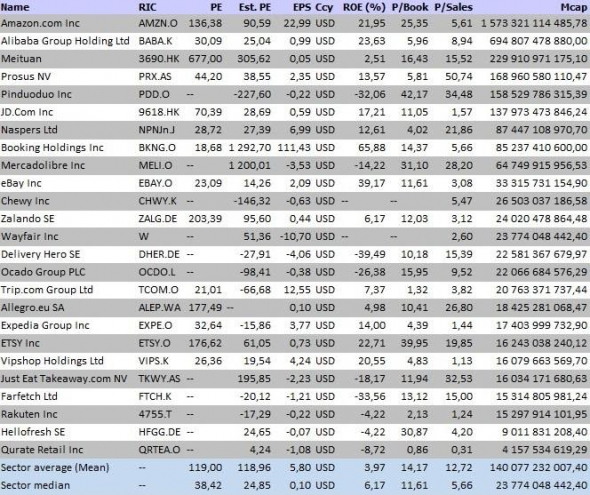

Аналитики особо не парились. Знаете как они оценили OZON? Они взяли выручку, посмотрели что зарубежные аналоги торгуются в среднем с коэффициентом PRICE/SALES=5,5 и получили капу под 400+ ярдов.

Тут важно отметить, что при разбросе мультипликатора от 0,3 до 51 никакую медиану брать нельзя, и надо рассматривать каждый случай в отдельности.

🚀НО! ПРИКОЛ В ТОМ, ЧТО РОСТ ЦЕНЫ OZON ВОЗМОЖЕН ДАЖЕ ПОСЛЕ IPO. На форуме акций OZON один серьезный инвестор выразил уверенность, что акции вырастут после IPO до $35, потому что переподписка составит 20-25 раз, мало кто получит бумагу и ее будут докупать потом с рынка. Я не знаю откуда он взял цифры 20-25, но скажу точно, что если так случится, это будет чистый спекулятивный хайп. Кроме того, казахский интернет магазин kaspi.kz дал инвесторам +50% от цены размещения на IPO и спекулянты настроены на повторение этого случая, несмотря на то, что казахи были прибыльны.

Почему IPO OZON сложный случай? Дело в том, что OZON — очень убыточная, но очень быстрорастущая компания.

На счет убыточности... В этом году Сбербанк выдавал кредит OZONу 6 млрд руб. под 15% годовых. Правда дело было в марте, возможно это сказалось на высокой ставке. Сейчас же у нас любой ВДО шлак торгуется с доходностью ниже 13% годовых. Но высокая ставка по кредиту отражает довольно высокий риск заемщика. Я просто хочу обратить внимания, что до привлечения денег в IPO Ozon по сути стоял на уровне самых рискованных ВДО по кредитному риску.

Убыток у OZON довольно огромный. Он составляет 22% всей выручки.

Выручка LTM = 87,5 млрд.

Чистый убыток LTM = 19,2 млрд.

Ряд поквартальных показателей МСФО ОЗОНа мы уже забили на смартлаб:

https://smart-lab.ru/q/OZON/f/q/MSFO/

Убыток ОЗОНа обусловлен прежде всего огромными расходами на доставку и хранение (19млрд рублей).

Этот убыток вырос в 2 раза за год, потому что число посылок выросло на 127%.

И пока, масштабирование продаж не привело к сокращению убытка.

Убыток упал только относительно GMV (с 21% до 16%), но по-прежнему остается весьма существенным.

Пока нет никакой уверенности, что компания способна начать снижать этот убыток в будущем по мере роста продаж.

Кто-то надеется, что OZON станет вторым AMZN.

Возможно.

Но стоит напомнить, что OZON был основан в 1998 против 1994 для Amazon.

Amazon тоже был долго убыточен но с 2013 года уверенно стабильно работает в прибыль.

Короче, я думаю всё ясно.

OZON было бы интересно покупать по $8/акцию.

Эта цена IPO была бы разумной.

Покупая по $27,5, вы тарите огромную диспропорцию потенциального увеличения прибыли относительно немаленького риска, что контора не оправдает надежд.

В этом смысле я думаю, что REWARD/RISK у этого IPO невероятно отстойный.

Ну а будет ли хайп, спекулятивный разгон — это уже к лотерейщикам.

так что ребят, кто завтра собрался тарить OZON на вторичном рынке, будьте аккуратны. Отдавайте себе отчет, что эта штука хорошо раздута и может сильно сходить в обратку.

p.s. При составлении заметки я мог где-то ошибиться, запутаться.

если что — поправляйте.

IPO OZON — сложный кейс. Я потратил много часов, прежде чем начать писать эту заметку. Но я даже близко не успел подойти к поиску объективной оценочной стоимости это компании. Тем не менее, у меня есть предчувствие, что это IPO должно быть интереснее, чем два предыдущих довольно скучных российских IPO: FLOT и SMLT.

Давайте сразу о грустном.

✅Цена размещения может составить $27,5/акцию.

✅Размещается 30 млн акций, это $0,825 млн.

Все деньги — это доп. эмиссия и все они пойдут в компанию.

✅177 млн акций дают капитализацию $4.9 млрд.

✅Если отнять вновь привлеченные деньги, то капитализация до-IPO будет равна $4 млрд.

Такую капитализацию делаете вы, те, кто считает, кто покупка акций по $27,5 справедливо оценивает компанию.

✅Проспект эмиссии расположен тут.

Теперь напомню кое-какие обстоятельства...

Профессиональный венчурный инвестор Леонид Богуславский, который держал акции OZON 19 лет, 14 месяцев назад продал свою долю 11% в OZON за $70 млн (сумма, согласно слухам), что дает капитализацию $636М. То есть профессионал продал компанию по $636 лямов, а сейчас, чуть больше года, непрофессионалы будут покупать ее уже в 6 РАЗ ДОРОЖЕ.

Сравнивать OZON с российским ритейлом смысла нет конечно. Но давайте попробуем на всякий случай, ради интереса.

Наиболее близкая компания к ОЗОН — это М.Видео. Чтобы дорасти до МВидео, ОЗОНу придется увеличить выручку в 4+ раз.

Но при этом капитализация по цене IPO OZON у них будет в 3 раза выше чем у М.Видео.

То есть видимо рынок закладывает, что выручка OZON будет в 12 раз превышать М.Видео.

Правда выручка OZON — это не совсем продажи. У ОЗОН есть маркетплейс.

✅С учетом продаж маркетплейса, суммарный оборот (GMV LTM) компании ~152 млрд руб. То есть это надо вырасти 2,5 раза по выручке до MVID и потом еще в 3 раза, чтобы оправдать капитализацию.

Таким образом, покупая на IPO акции OZON, вы ставите на то, что компания как минимум нарастит продажи в 7,5 раз до 1,1 трлн руб что, в свою очередь, вероятно, позволит ей выйти на один уровень с М.Видео.

Блин, народ, я понимаю, что российский е-коммерс еще в зачаточном состоянии (всего 6-8% всего ритейла).

CAGR RU e-commerce = +26% в год. Да, OZON один из лидеров, но не единственный игрок.

Я понимаю, что рынок фрагментирован: Топ-3 игроков рос. рынка имеют долю всего 25%.

Ну допустим е-коммерс вырастет к 2025 году до 7,6 трлн руб (оценка ИнфоЛайна из проспекта ОЗОНа), доля топ-3 будет 40% = 3 трлн руб, а доля ОЗОН будет (33% против текущих 21%) Это дает как раз 1 трлн. выручки. Потенциал возникает, в случае, если е-коммерс вырастет больше, чем мы думаем, либо если доля ОЗОНа будет например не 33% а 50%. Я допускаю, что позитивные сюрпризы тоже возможны.

Но не забываем, что у OZON есть конкуренты, которые тоже сильны.

И не забываем, что расчет только к 2025 году!

Удержание акций OZON все эти годы будет давать ноль денежного потока против 8% дивидендов по MVIDEO.

Конечно все эти подсчеты грубые.

Но они позволяют ОЧЕНЬ ПРИМЕРНО прикинуть, насколько ЗАВЫШЕННУЮ, я бы сказал ХАМСКУЮ оценку BARING VOSTOK + АФК СИСТЕМА дают инвесторам на IPO.

OZON интересная растущая компания. Но цена акций $27,5 уже отражает невероятно завышенные ожидания роста. Вместо того, чтобы купить акции по разумной цене и наслаждаться их ростом в случае роста бизнеса, вы покупаете в цене уже ОГРОМНЫЕ ожидания роста, учтенные на 5 лет вперед.

Аналитики особо не парились. Знаете как они оценили OZON? Они взяли выручку, посмотрели что зарубежные аналоги торгуются в среднем с коэффициентом PRICE/SALES=5,5 и получили капу под 400+ ярдов.

Тут важно отметить, что при разбросе мультипликатора от 0,3 до 51 никакую медиану брать нельзя, и надо рассматривать каждый случай в отдельности.

🚀НО! ПРИКОЛ В ТОМ, ЧТО РОСТ ЦЕНЫ OZON ВОЗМОЖЕН ДАЖЕ ПОСЛЕ IPO. На форуме акций OZON один серьезный инвестор выразил уверенность, что акции вырастут после IPO до $35, потому что переподписка составит 20-25 раз, мало кто получит бумагу и ее будут докупать потом с рынка. Я не знаю откуда он взял цифры 20-25, но скажу точно, что если так случится, это будет чистый спекулятивный хайп. Кроме того, казахский интернет магазин kaspi.kz дал инвесторам +50% от цены размещения на IPO и спекулянты настроены на повторение этого случая, несмотря на то, что казахи были прибыльны.

Почему IPO OZON сложный случай? Дело в том, что OZON — очень убыточная, но очень быстрорастущая компания.

На счет убыточности... В этом году Сбербанк выдавал кредит OZONу 6 млрд руб. под 15% годовых. Правда дело было в марте, возможно это сказалось на высокой ставке. Сейчас же у нас любой ВДО шлак торгуется с доходностью ниже 13% годовых. Но высокая ставка по кредиту отражает довольно высокий риск заемщика. Я просто хочу обратить внимания, что до привлечения денег в IPO Ozon по сути стоял на уровне самых рискованных ВДО по кредитному риску.

Убыток у OZON довольно огромный. Он составляет 22% всей выручки.

Выручка LTM = 87,5 млрд.

Чистый убыток LTM = 19,2 млрд.

Ряд поквартальных показателей МСФО ОЗОНа мы уже забили на смартлаб:

https://smart-lab.ru/q/OZON/f/q/MSFO/

Убыток ОЗОНа обусловлен прежде всего огромными расходами на доставку и хранение (19млрд рублей).

Этот убыток вырос в 2 раза за год, потому что число посылок выросло на 127%.

И пока, масштабирование продаж не привело к сокращению убытка.

Убыток упал только относительно GMV (с 21% до 16%), но по-прежнему остается весьма существенным.

Пока нет никакой уверенности, что компания способна начать снижать этот убыток в будущем по мере роста продаж.

Кто-то надеется, что OZON станет вторым AMZN.

Возможно.

Но стоит напомнить, что OZON был основан в 1998 против 1994 для Amazon.

Amazon тоже был долго убыточен но с 2013 года уверенно стабильно работает в прибыль.

Короче, я думаю всё ясно.

OZON было бы интересно покупать по $8/акцию.

Эта цена IPO была бы разумной.

Покупая по $27,5, вы тарите огромную диспропорцию потенциального увеличения прибыли относительно немаленького риска, что контора не оправдает надежд.

В этом смысле я думаю, что REWARD/RISK у этого IPO невероятно отстойный.

Ну а будет ли хайп, спекулятивный разгон — это уже к лотерейщикам.

так что ребят, кто завтра собрался тарить OZON на вторичном рынке, будьте аккуратны. Отдавайте себе отчет, что эта штука хорошо раздута и может сильно сходить в обратку.

p.s. При составлении заметки я мог где-то ошибиться, запутаться.

если что — поправляйте.

Читайте на SMART-LAB:

🧸 Как российский рынок акций проводит День медведя?

27 февраля — Международный день белого медведя. Мы заглянули в историю с момента появления праздника в 2008 году и вот что обнаружили. «Медведи» брали верх по итогам торговой сессии 27...

27.02.2026

EUR/GBP: Бетонный пол и медвежий капкан — покупатели готовят прорыв крепости?

Кросс-курс EUR/GBP изменил тактику: вместо немедленной реализации «бычьего флага» цена перешла к классическому ретесту. Котировки откатились к пробитой локальной нисходящей линии и одновременно...

26.02.2026

все давно понятно и удивительно, что это Г умудрятся все-таки впарить по такой оценке.

AROMATH🎪 первым, кстати, обратил внимание еще летом и задал тренд,

что этот вечноубыточный проблемный шлак без стратегии нахрен не нужен ни сберу, ни кому-либо другому от слова совсем.