Фосагро бомбанула

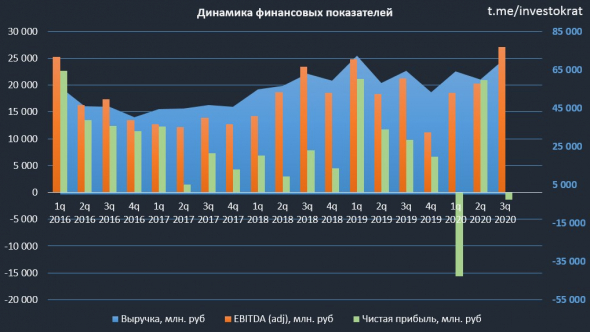

Вышел отличный квартальный отчет у компании, что мы уже видели по размеру объявленных дивидендов, но обо всем по порядку… Вначале пробежимся по основным финансовым показателям по итогам 3 квартала:

Выручка выросла на 10,0% г/г до 71 млрд. руб. Основная причина — восстановление спроса на рынках сбыта.

EBITDA выросла на 27% г/г до 27,1 млрд. руб благодаря росту объема продаж при низких ценах на сырье.

Чистая прибыль стала отрицательной из-за курсовых разниц, скорректированная чистая прибыль показала рост на 53,4% г/г до 18,1 млрд. руб.

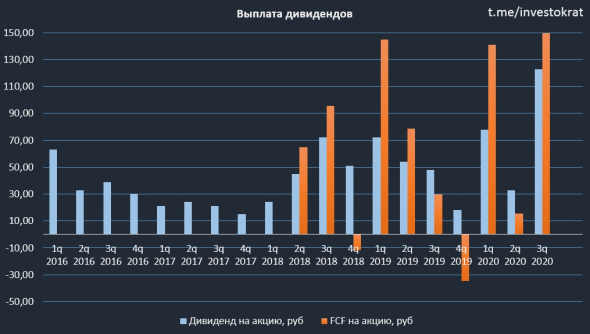

Свободный денежный поток (FCF) вырос на 438% до 19,4 млрд. руб.

FCF является базой для выплаты дивидендов, в этом квартале он стал рекордным за последние 5 лет минимум. Менеджмент решил направить около 82% от FCF на выплату дивидендов по итогам 3 квартала в размере 123 рубля на акцию. Мы не просто так отдельно оцениваем бухгалтерский доход (чистую прибыль) и денежный доход (свободный денежный поток), текущие дивиденды мы получим из реальных денег, что заработала компания, но по бухгалтерии мы сейчас залезаем в свои закрома (капитал) и берем часть нераспределенной прибыли оттуда. В идеальном случае нужно, чтобы и FCF и ЧП перекрывали размер выплаты на дивиденды, но такое бывает не всегда.

Теперь про долговую нагрузку, Чистый долг вырос до 150 млрд. руб, из-за того, что 88% долга номинировано в долларах, девальвация рубля негативно повлияла на его переоценку. Благодаря росту EBITDA за текущий период, отношение ND/EBITDA=1,95 — осталось на уровне прошлого квартала.

Комментарий ген. директора Андрея Гурьева: «В третьем квартале нам удалось продемонстрировать дальнейший рост финансовых результатов. Выручка и EBITDA Группы выросли к уровню прошлого года на фоне роста объемов производства и сохранения низких мировых цен на основные сырьевые ресурсы… Эффективное управление оборотным капиталом и реализация запасов готовой продукции позволили нам добиться существенного роста свободного денежного потока, который превысил 19 млрд руб., что более чем в 5 раз больше аналогичного показателя прошлого года… Говоря о наших ожиданиях по дальнейшим изменениям рыночной ситуации, хочу отметить, что в настоящий момент рынки выглядят сбалансированными и этот баланс может сохраняться в течение 4 квартала. Снижение сезонного спроса на рынках Южной Азии и Латинской Америки, вероятно, будет компенсироваться ростом импорта со стороны рынков США, Западной Европы и Африки, а экспорт из Китая по-прежнему будет ограничен».

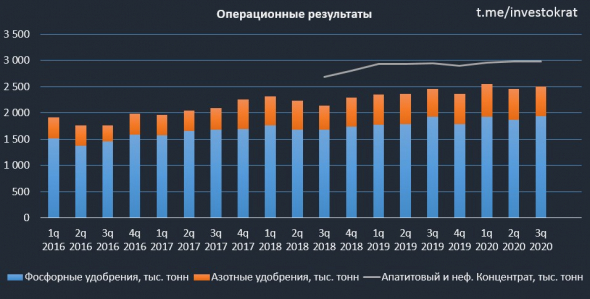

Операционные показатели мы разбирали в прошлом посте.

Сейчас у компании все прекрасно, в случае роста цен на удобрения мы будем видеть кратный рост финансовых показателей. Текущая див. доходность оправдала все самые оптимистичные ожидания, к цене моей покупки она уже двузначная и это без учета выплаты за 4 квартал. Это фактор не только положительного отчета, но и качественного менеджмента, который, кстати, находится с нами в одной лодке.

К сожалению, надежных и растущих компаний не так много на рынке РФ, поэтому, Фосагро уже долгое время занимает небольшую долю в моем портфеле, пока мне в ней нравится все, от качества удобрений до качества менеджмента. Я продолжаю удерживать акции компании, продавать не планирую, на любых коррекциях буду наращивать позицию.

⚠️ Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте

А иначе… простите.... приходится сравнивать показатели Фосагро с личным ощущением акуенности или куевости))