Неделя будет волатильной, особенно, ближайшие 2 дня до выборов

Скорее всего, на рынке акций США неделя будет волатильной, особенно, ближайшие 2 дня до выборов. Очень может быть, что рынок по инерции просядет еще — все-таки, худшая за полгода предыдущая неделя- это не шутки.

Однако есть ряд индикаторов, позволяющих предположить, что эта волатильность будет не началом нового серьезного снижения по типу февраль-март, а, скорее, коррекцией, необходимой для продолжения роста.

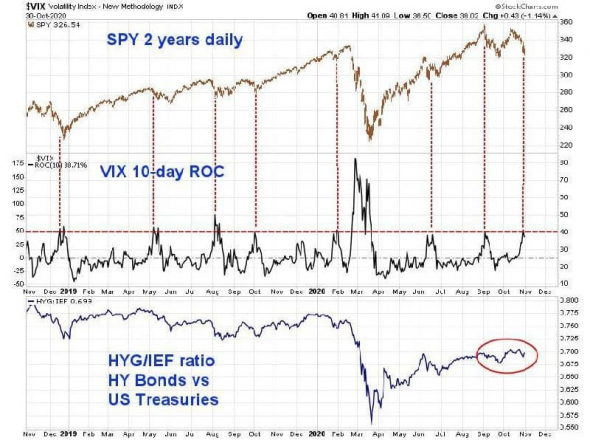

Во-первых, соотношение «мусорных» облигаций к Трежерис, несмотря на серьезный risk off на индексах акций, практически не изменилось и осталось у недавно достигнутых локальных максимумов. То есть, инвесторы в облигации пока «не купились» на эту распродажу.

Во-вторых, 10-дневное изменение VIX, который всегда подскакивает во время ухода от риска, превысило 40%. Это 9-й такой случай за последние 2 года (они отмечены вертикальным пунктиром). В 7 из 8 предыдущих случаев локальное «дно» по S&P-500 было где-то рядом, как по цене, так и по времени. Исключением стал февраль-2020, но, справедливости ради, там и причины были, мягко говоря, не совсем рыночные. Конечно, если и сейчас нас ожидает шок, сопоставимый по уровню восприятия с локдауном глобальной экономики, тогда «снизу могут постучать».

Мне пока трудно представить себе, что могло бы вызвать аналогичный шок. Конечно, это всего лишь субъективное мнение, которое может быть ошибочным. Да и сюрпризов в этом году столько, что одним больше, одним меньше… Но если оно верно, то сценарий конца этого злосчастного года, скорее, будет похож не на еще один обвал, а на скорое завершение коррекции с вероятным обновлением исторических максимумов.