ГК Самолет и конкуренты.

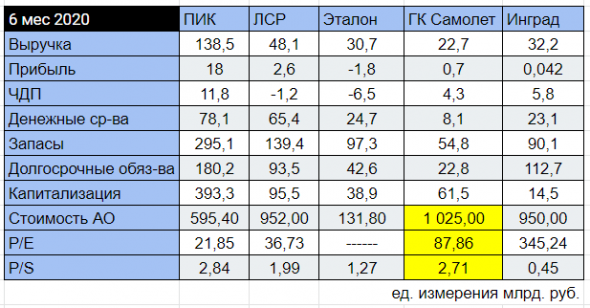

В преддверии IPO ГК Самолет решил рассмотреть и сравнить финансовые результаты за полгода компаний ПИК, ЛСР, Эталон, ИНГРАД и самой ГК Самолет. Цель данного поста попытаться понять, насколько дороже/дешевле оценивают ГК Самолет относительно конкурентов.

Из таблички можно увидеть следующее:

$PIKK — Большая выручка, прибыль, хороший ЧДП (чистый денежный поток), много налички на счетах. Из плохого — сильная закредитованность, высокая капитализация.

$LSRG — Довольно неплохо, радует объем денежных средств, за счет которых можно погасить более чем ⅔ долгосрочных обязательств. Напрягает невысокая прибыль, отрицательный ЧДП.

$ETLN — В целом по показателям отрицательный ЧДП, убыток, огромное кол-во запасов (непроданной недвижимости) ну в связи с этим невысокая капитализация.

Если учесть, что 25% данной компании принадлежит $AFKS, можно объяснить выплату дивидендов при отрицательном ЧДП и прибыли (Система можно сказать доит свои дочерние и контролируемые предприятия).

$INGR — Очень похожая с Эталоном компания (это судя по выручке). Чем она отличается в положительную сторону: ЧДП — очень высокий 5,8 млрд руб, это при капитализации в 14,5 млрд руб. В худшую — огромные долги 112 млрд против 42,6.

Ну и самое главное, из-за чего затевалась эта публикация ГК Самолет. Желтым отмечено то, во сколько оценили свою компанию владельцы. Реальных цен на акции пока нет. Пройдемся по порядку:

— Выручка — маловата для компании, которую оценивают в 57-66 млрд руб.

— Прибыль — лучше конечно, чем у Эталона и Инграда, но не более.

— ЧДП — неплохо, в совокупности с низким долгом, можно сказать что даже очень хорошо.

— Денежных средств на счетах довольно немного.

— Запасы — если смотреть сколько реализация непроданных объектов может добавить выручки, то можно сказать, что ГК Самолет имеет относительно невысокий уровень. У Инграда и Эталона, например, продажа всех запасов принесет 3 полугодовых выручки, а у ГК Самолет 2,4. Возможно это говорит о том, что недвижимость Самолета более востребована и хорошо продается.

Дополнительно рассчитал по полугодовым результатам P/E, P/S мультипликатор, не знаю насколько это валидно, но посмотреть лично мне было интересно, ведь оказалось что компанию оценили дороже остальных рассматриваемых эмитентов.

В общем, как вы можете догадаться, если судить по полугодовым результатам, компанию оценивают дороже конкурентов, и видимых причин для этого нет. Хотя, конечно, вы можете быть с этим не согласны.

Всем спасибо за прочтения и всех благ!

Прямо золотой кулон в мусорном контейнере.

Хорошая рабочая инфа среди откровений домашних мамкиных философов и алкашей.

Спасибо за табличку, автор!

понятно, что у них нет задачи, чтобы обыватель заработал на ipo — но так внаглую пытаться «обувать» с первого же дня торгов — только дерьмом свой имидж измазать. зачем инвестировать в бумагу, где менеджмент изначально с первой секунды хочет развести новых инвесторов? похоже это новая норма для ру рынка.