13 октября 2020, 13:20

МТС продолжат выплачивать высокие дивиденды благодаря сильному прогнозируемому денежному потоку - Атон

МТС остается лидером рынка с высоким потенциалом роста даже в сложных макроэкономических условиях. Постоянные цифровые инновации и развитие смежных сегментов – основа дальнейшего роста компании, а привлекательная дивидендная политика закрепит ее успех. Наш рейтинг по МТС – выше рынка, целевая цена – 390 руб., что предполагает потенциал роста 17%.

дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" title="МТС продолжат выплачивать высокие дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" />

дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" title="МТС продолжат выплачивать высокие дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" />

МТС продемонстрировали рост во 2К20, несмотря на сложности, вызванные COVID-19 во 2К20. Хотя карантин во 2К20 сильно ударил по розничным продажам, телеком и финтех-сервисам удалось противостоять волатильности рынка и ограничениям: выручка от услуг мобильной связи выросла на 1.9%, фиксированной связи – на 5.2%, а МТС Банка – подскочила на 17%. МТС успешно оседлала волну возросшего аппетита B2B к цифровизации: выручка МТС от облачных услуг выросла более чем в два раза во 2К20, клиентская база увеличилась на 50% г/г, а объем новых контрактов с крупными корпоративными клиентами B2B/B2G составил 1 млрд руб. Фокус на персонифицированной аналитике больших данных из CRM ускоряет рост выручки МТС.

Компания МТС стала пионером 5G в России, получив первую лицензию в июле. МТС была предоставлена первая лицензия на 5G в России для работы в миллиметровом диапазоне 24.25–24.65 ГГц по стандарту 5G/IMT-2020. Лицензия охватывает 83 региона России и истекает 16 июля 2025. Компания планирует разрабатывать новые инновационные решения в этой сфере, начиная с корпоративных и промышленных приложений. МТС в партнерстве с Motorola и Qualcomm Technologies также завершила предпродажное тестирование смартфона Motorola edge+, адаптированного к 5G. Смартфоны с поддержкой 5G уже составили 3% продаж смартфонов в июне, и ожидается, что этот рынок продолжит быстро расти.

Масштабирование цифровой экосистемы – расширенное ценностное предложение МТС. Подписка на премиальную экосистему МТС объединяет в себе эксклюзивные услуги МТС, в том числе подключение, банковские сервисы и шоппинг. МТС также расширяет свой ТВ-контент и делает упор на производство эксклюзивного контента. Стратегическое партнерство со Spotify, самым популярным сервисом потокового аудио, и Первым каналом, самой популярной телесетью в России, способствует дальнейшему усилению ценностного предложения МТС.

Виртуальный помощник Марвин — шаг на рынок умных колонок. В конце июня МТС представила самообучаемого помощника Марвин, встроенного в портативные умные колонки. Теперь Марвин позволяет пользователю устанавливать напоминания, осуществлять поиск в интернете, узнавать новости, управлять системой умного дома и использовать другие функции. Марвин МТС разработан с целью составить конкуренцию Яндекс.Станции с Алисой от Яндекса, Капсуле с Марусей от Mail.ru Group, а также умным колонкам от Apple, Xiaomi, Google и Amazon.

«Атон»

МТС остается лидером российского рынка мобильной связи с долей более 30%. Выручка МТС от услуг мобильной связи во 2К20 выросла на 1.9% г/г и достигла 81.2 млрд руб. Рост потребления данных, укрепившийся в связи с локдаунами, смог компенсировать падение выручки от роуминга (из-за ограничений на поездки) и сокращения клиентской базы на 1.2% г/г (77.2 млн по состоянию на 2К20).

Сегмент фиксированной связи был поддержан пандемией COVID-19, но, как ожидается, вернется к докризисному уровню. Выручка от услуг фиксированной связи увеличилась на 5.2% г/г до 15.8 млрд руб. Абонентская база интернета и ТВ выросла на 9.2% и на 6.7% г/г, а база телефонных абонентов сократилась на 5.3% г/г. Согласно анализу МТС, во 2К20 ее доли на московском рынке ШПД и платного ТВ B2B выросли до 43.1% и 46.2% соответственно. Такая сильная динамика была обеспечена ростом необходимости в ШПД для удаленной работы, учебы и развлечений во время пандемии. Однако в ближайшие периоды рост сегментов широкополосного доступа и платного телевидения, вероятно, вернется к уровню, предшествовавшему пандемии, учитывая зрелость и насыщение рынка.

МТС Банк продолжил демонстрировать уверенный рост выручки: выручка во 2К20 выросла на 17% г/г. Портфель розничных кредитов увеличился на 48.1% г/г, однако это сопровождалось увеличением стоимости риска и доли неработающих кредитов. Показатель ROE упал с 5.9% во 2К19 до -6% во 2К20. Фактор COVID-19 оказал на банк давление, включая создание дополнительных резервов под обесценение кредитов.

Выручка от продаж товаров во 2К20 отражает влияние пандемии на розничный бизнес (-7.9% г/г), а также резкое падение продаж программного обеспечения (-25% г/г). Продажи телефонов и аксессуаров снизились на 3.41%, а продажи смартфонов – на 2.9%. МТС продолжила оптимизировать свою розничную сеть: во 2К20 общее количество собственных магазинов и магазинов, работающих по франшизе, сократилось на 600 г/г. Более того, компания ускорила переход на электронную коммерцию: продажи через онлайн-каналы выросли более чем вдвое г/г, достигнув 3.6 млрд руб.

Услуги интеграции, продажа билетов на мероприятия, киберспорт и другое. Интеграционный бизнес МТС вырос на 20.1% г/г до 3.2 млрд руб. Выручка от других услуг, включая продажу билетов на мероприятия и киберспорт, снизилась – на 60% г/г на фоне пандемии COVID-19 (с 0.2 млрд руб. во 2К19 до 0.09 млрд руб. во 2К20).

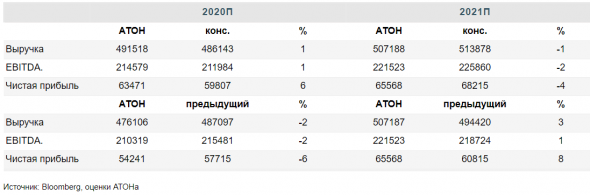

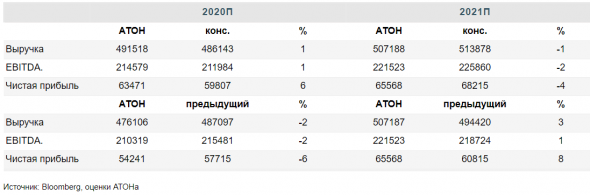

Оценка МТС. Для оценки МТС мы использовали как DCF-подход, так и подход на основе мультипликаторов. Наша комбинированная оценка дает 12-месячную целевую цену 358 руб. за акцию, предполагая потенциал роста 8% к текущей рыночной цене. Если учесть ожидаемые дивиденды, целевая цена составит 390 руб.

Что касается нашей оценки по мультипликаторам, мы использовали 12-месячные форвардные мультипликаторы EV/EBITDA и P/E мировых аналогов МТС (5.7x и 12.7x соответственно) и применили дисконты 17%. Оценка на основе мультипликаторов дала целевую цену 343 руб., что предполагает потенциал роста 3% к текущей рыночной цене.

Стоимость капитала МТС была рассчитана с использованием: 1) ставки налога 20%, 2) безрисковой ставки, предлагаемой по 10-летним ОФЗ, и 3) нашей оценки премии за риск долга в 4% и премию за риск СК 6%. Используя текущее соотношение собственных и заемных средств, мы получаем средневзвешенную стоимость капитала МТС, равную 12.7%.

Для расчета стоимости в постпрогнозный период мы предполагаем, что после 2027 свободный денежный поток будет расти со стабильной скоростью 1%. При использовании нашей модели DCF мы получаем целевую цену 373 руб., которая предполагает потенциал роста 12% к текущим котировкам.

Риски для понижения оценки. Более низкий, чем ожидается, рост экономики в России: ограничение своих расходов потребителями может замедлить восстановление спроса на услуги и оказать давление на рост выручки МТС. Ужесточение конкурентной среды: если ценовые войны возобновятся, мы можем увидеть давление на маржу.

Потенциал превышения оценки. Улучшение макроэкономической ситуации и консолидация рынка могут привести к росту ARPU, который поддержит выручку и рентабельность группы. Более быстрое развитие цифровой экосистемы может привести к более стремительному росту и повышению рентабельности бизнеса.

дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" title="МТС продолжат выплачивать высокие дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" />

дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" title="МТС продолжат выплачивать высокие дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" />МТС продемонстрировали рост во 2К20, несмотря на сложности, вызванные COVID-19 во 2К20. Хотя карантин во 2К20 сильно ударил по розничным продажам, телеком и финтех-сервисам удалось противостоять волатильности рынка и ограничениям: выручка от услуг мобильной связи выросла на 1.9%, фиксированной связи – на 5.2%, а МТС Банка – подскочила на 17%. МТС успешно оседлала волну возросшего аппетита B2B к цифровизации: выручка МТС от облачных услуг выросла более чем в два раза во 2К20, клиентская база увеличилась на 50% г/г, а объем новых контрактов с крупными корпоративными клиентами B2B/B2G составил 1 млрд руб. Фокус на персонифицированной аналитике больших данных из CRM ускоряет рост выручки МТС.

Компания МТС стала пионером 5G в России, получив первую лицензию в июле. МТС была предоставлена первая лицензия на 5G в России для работы в миллиметровом диапазоне 24.25–24.65 ГГц по стандарту 5G/IMT-2020. Лицензия охватывает 83 региона России и истекает 16 июля 2025. Компания планирует разрабатывать новые инновационные решения в этой сфере, начиная с корпоративных и промышленных приложений. МТС в партнерстве с Motorola и Qualcomm Technologies также завершила предпродажное тестирование смартфона Motorola edge+, адаптированного к 5G. Смартфоны с поддержкой 5G уже составили 3% продаж смартфонов в июне, и ожидается, что этот рынок продолжит быстро расти.

Масштабирование цифровой экосистемы – расширенное ценностное предложение МТС. Подписка на премиальную экосистему МТС объединяет в себе эксклюзивные услуги МТС, в том числе подключение, банковские сервисы и шоппинг. МТС также расширяет свой ТВ-контент и делает упор на производство эксклюзивного контента. Стратегическое партнерство со Spotify, самым популярным сервисом потокового аудио, и Первым каналом, самой популярной телесетью в России, способствует дальнейшему усилению ценностного предложения МТС.

Виртуальный помощник Марвин — шаг на рынок умных колонок. В конце июня МТС представила самообучаемого помощника Марвин, встроенного в портативные умные колонки. Теперь Марвин позволяет пользователю устанавливать напоминания, осуществлять поиск в интернете, узнавать новости, управлять системой умного дома и использовать другие функции. Марвин МТС разработан с целью составить конкуренцию Яндекс.Станции с Алисой от Яндекса, Капсуле с Марусей от Mail.ru Group, а также умным колонкам от Apple, Xiaomi, Google и Amazon.

Щедрая дивидендная доходность 9.6% за 2020П. Ожидается, что МТС продолжит выплачивать высокие дивиденды благодаря сильному прогнозируемому FCF (доходность FCF за последние 12М 16.5%), оставаясь привлекательной дивидендной историей.Дима Виктор

«Атон»

МТС остается лидером российского рынка мобильной связи с долей более 30%. Выручка МТС от услуг мобильной связи во 2К20 выросла на 1.9% г/г и достигла 81.2 млрд руб. Рост потребления данных, укрепившийся в связи с локдаунами, смог компенсировать падение выручки от роуминга (из-за ограничений на поездки) и сокращения клиентской базы на 1.2% г/г (77.2 млн по состоянию на 2К20).

Сегмент фиксированной связи был поддержан пандемией COVID-19, но, как ожидается, вернется к докризисному уровню. Выручка от услуг фиксированной связи увеличилась на 5.2% г/г до 15.8 млрд руб. Абонентская база интернета и ТВ выросла на 9.2% и на 6.7% г/г, а база телефонных абонентов сократилась на 5.3% г/г. Согласно анализу МТС, во 2К20 ее доли на московском рынке ШПД и платного ТВ B2B выросли до 43.1% и 46.2% соответственно. Такая сильная динамика была обеспечена ростом необходимости в ШПД для удаленной работы, учебы и развлечений во время пандемии. Однако в ближайшие периоды рост сегментов широкополосного доступа и платного телевидения, вероятно, вернется к уровню, предшествовавшему пандемии, учитывая зрелость и насыщение рынка.

МТС Банк продолжил демонстрировать уверенный рост выручки: выручка во 2К20 выросла на 17% г/г. Портфель розничных кредитов увеличился на 48.1% г/г, однако это сопровождалось увеличением стоимости риска и доли неработающих кредитов. Показатель ROE упал с 5.9% во 2К19 до -6% во 2К20. Фактор COVID-19 оказал на банк давление, включая создание дополнительных резервов под обесценение кредитов.

Выручка от продаж товаров во 2К20 отражает влияние пандемии на розничный бизнес (-7.9% г/г), а также резкое падение продаж программного обеспечения (-25% г/г). Продажи телефонов и аксессуаров снизились на 3.41%, а продажи смартфонов – на 2.9%. МТС продолжила оптимизировать свою розничную сеть: во 2К20 общее количество собственных магазинов и магазинов, работающих по франшизе, сократилось на 600 г/г. Более того, компания ускорила переход на электронную коммерцию: продажи через онлайн-каналы выросли более чем вдвое г/г, достигнув 3.6 млрд руб.

Услуги интеграции, продажа билетов на мероприятия, киберспорт и другое. Интеграционный бизнес МТС вырос на 20.1% г/г до 3.2 млрд руб. Выручка от других услуг, включая продажу билетов на мероприятия и киберспорт, снизилась – на 60% г/г на фоне пандемии COVID-19 (с 0.2 млрд руб. во 2К19 до 0.09 млрд руб. во 2К20).

Оценка МТС. Для оценки МТС мы использовали как DCF-подход, так и подход на основе мультипликаторов. Наша комбинированная оценка дает 12-месячную целевую цену 358 руб. за акцию, предполагая потенциал роста 8% к текущей рыночной цене. Если учесть ожидаемые дивиденды, целевая цена составит 390 руб.

Что касается нашей оценки по мультипликаторам, мы использовали 12-месячные форвардные мультипликаторы EV/EBITDA и P/E мировых аналогов МТС (5.7x и 12.7x соответственно) и применили дисконты 17%. Оценка на основе мультипликаторов дала целевую цену 343 руб., что предполагает потенциал роста 3% к текущей рыночной цене.

Стоимость капитала МТС была рассчитана с использованием: 1) ставки налога 20%, 2) безрисковой ставки, предлагаемой по 10-летним ОФЗ, и 3) нашей оценки премии за риск долга в 4% и премию за риск СК 6%. Используя текущее соотношение собственных и заемных средств, мы получаем средневзвешенную стоимость капитала МТС, равную 12.7%.

Для расчета стоимости в постпрогнозный период мы предполагаем, что после 2027 свободный денежный поток будет расти со стабильной скоростью 1%. При использовании нашей модели DCF мы получаем целевую цену 373 руб., которая предполагает потенциал роста 12% к текущим котировкам.

Риски для понижения оценки. Более низкий, чем ожидается, рост экономики в России: ограничение своих расходов потребителями может замедлить восстановление спроса на услуги и оказать давление на рост выручки МТС. Ужесточение конкурентной среды: если ценовые войны возобновятся, мы можем увидеть давление на маржу.

Потенциал превышения оценки. Улучшение макроэкономической ситуации и консолидация рынка могут привести к росту ARPU, который поддержит выручку и рентабельность группы. Более быстрое развитие цифровой экосистемы может привести к более стремительному росту и повышению рентабельности бизнеса.

0 Комментариев