IPO Aziyo Biologics, Inc (AZYO)

Ожидаемая дата IPO: 8 октября 2020 года.

Тикер: AZYO.

Биржа: Nasdaq.

О компании

Aziyo Biologics — коммерческая компания в области регенеративной медицины, ориентированная на создание нового поколения дифференцированных продуктов для пациентов, перенесших операции по имплантации медицинских устройств.

Компания разработала запатентованную, биологическую оболочку, которая образует естественный, системно васкуляризованный карман для размещения имплантированных электронных устройств. Технология позволяет производить продукты для регенерации костей для использования в ортопедии/восстановлении позвоночника, которая сохраняет способность клеток регенерировать кость и замедляет апоптоз клеток или запрограммированную гибель клеток.

В доклинических и клинических исследованиях продукты компании поддерживали, а в некоторых случаях ускоряли заживление тканей и тем самым улучшали результаты лечения пациентов.

Данные продукты предназначены для рынков имплантируемых электронных устройств сердечно-сосудистой системы, ортопедии (восстановления позвоночника) и реконструкции мягких тканей, которые в 2019 году представили рыночные возможности в США в размере 3 миллиардов долларов.

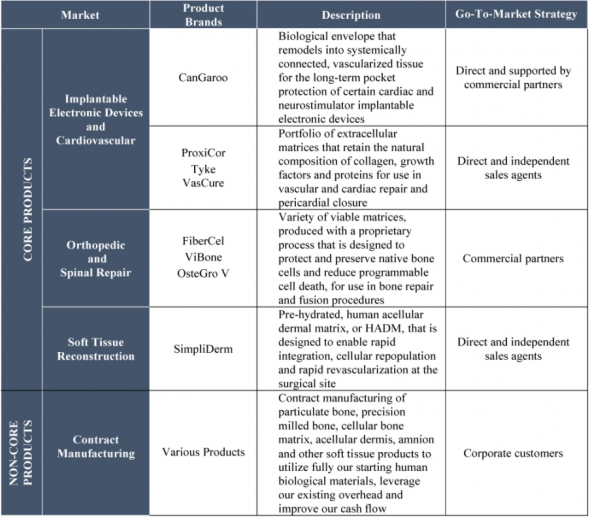

Портфель основных и неосновных продуктов представлен в таблице ниже.

Источник: проспект компании.

Стратегия выхода на рынок включает в себя сочетание прямых продаж, коммерческих партнеров и независимых торговых агентов. По состоянию на 30 июня 2020 года у компании было 27 представителей по прямым продажам.

Партнёрства

Компания имеет коммерческие отношения с крупными производителями медицинского оборудования, включая Boston Scientific, Biotronik, Medtronic, Surgalign Holdings и другими. Партнеры Aziyo используют собственные сети из более чем 2000 торговых представителей, клинических специалистов и независимых торговых агентов, в том числе около 1400 из которых сосредоточены на продукте CanGaroo, а более 800 из которых ориентированы на продукты FiberCel, ViBone и OsteGro V.

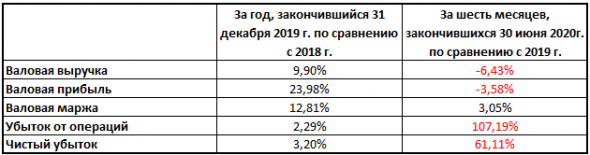

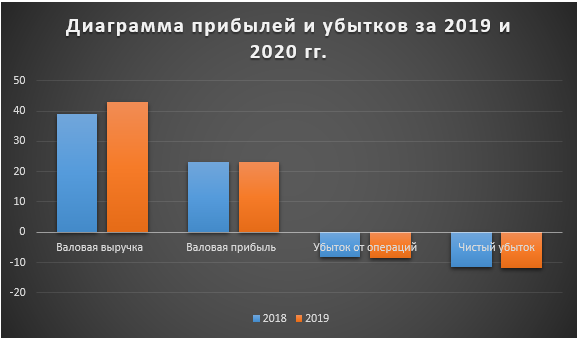

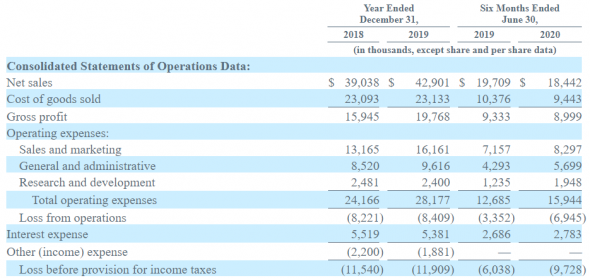

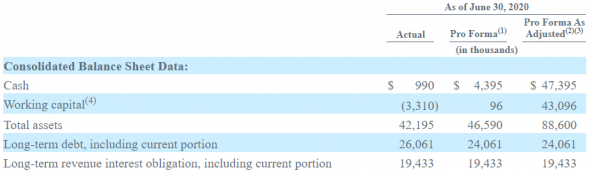

Данные бухгалтерского баланса:

Источник: проспект компании.

По состоянию на 31 августа 2020 года у компании было 0,2 миллиона долларов наличных денег и 1,8 миллиона долларов в рамках возобновляемой кредитной линии. Основываясь на запланированном использовании чистой выручки от этого предложения, текущих денежных средств и доступности в рамках возобновляемой кредитной линии, компания оценивает, что таких средств будет достаточно, чтобы покрыть операционные расходы и потребности в капитальных затратах до 2022 года.

Позитивные стороны:

- Широкий портфель многообещающих продуктов;

- Перспективные партнёрства с крупными производителями медицинского оборудования.

Негативные стороны:

- Существенное снижение операционных показателей из-за Covid-19;

- Высокая рыночная конкуренция.

IPO:

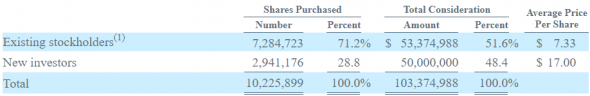

Aziyo Biologics планирует публично разместить 2 941 176 млн. обыкновенных акций класса А (плюс опцион андеррайтера 441176 акций).

Ожидается, что начальная цена публичного размещения будет в диапазоне 16-18 долларов США за акцию. Компания рассчитывает привлечь примерно 43,00 млн. долларов США или 50,00 млн. долларов США, если андеррайтеры воспользуются своим правом выкупа дополнительных акций в полном объеме.

Некоторые из существующих акционеров, включая организации, аффилированные с некоторыми из директоров, проявили заинтересованность в приобретении обыкновенных акций на общую сумму около 20 миллионов долларов США в рамках данного предложения по цене первоначального публичного размещения.

Использование выручки:

- Приблизительно 7,9 миллиона долларов на найм дополнительного торгового персонала и расширение наших маркетинговых программ;

- Около 10,6 миллиона долларов на финансирование разработки продуктов и клинических исследований;

- Остальная часть — для оборотного капитала и других общих корпоративных целей.

Андеррайтеры: Piper Sandler & Co, Cowen and Company, LLC, Cantor Fitzgerald & Co, Truist Securities, Inc.

Условия участия в данном IPO на счетах в Exante:

• Мин. сумма: Счет в IB 35 000$;

• Комиссии: На вход 0% / На выход 0% / На прибыль 25%.

Вы можете оставить заявку и пообщаться с аналитиками по поводу участия в данном IPO. Подробнее в нашем телеграмм-канале teleg.run/amaday_global или по телефону +79055783377