12 июля 2012, 16:21

Global view: Дисбалансы TARGET2 – симптомы, а не следствие кризиса (часть 1)

Моя главная работа последних двух недель.

Среди русскоязычных ресурсов тема TARGET2 практически не раскрыта, хотя на Западе по этому вопросу идут жаркие споры и дебаты. Решил восполнить этот пробел. Кому интересно, запасайтесь попкорном, исследование достаточно большое. Так как текст топика не должен быть более 40 000 символов, разбил его на 2 части.

Часть 1.

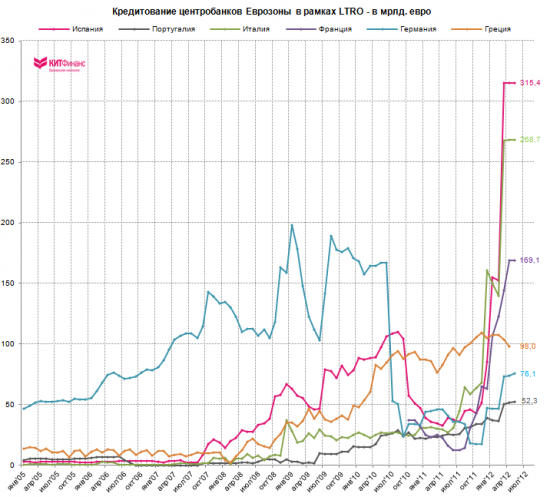

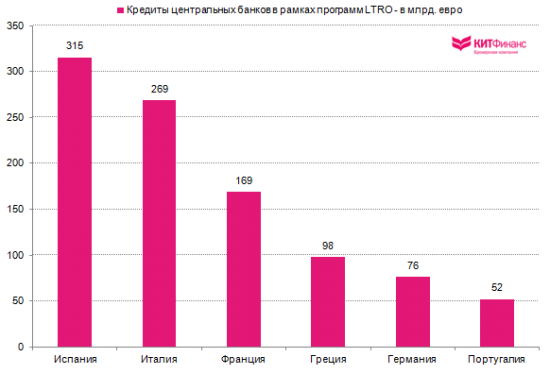

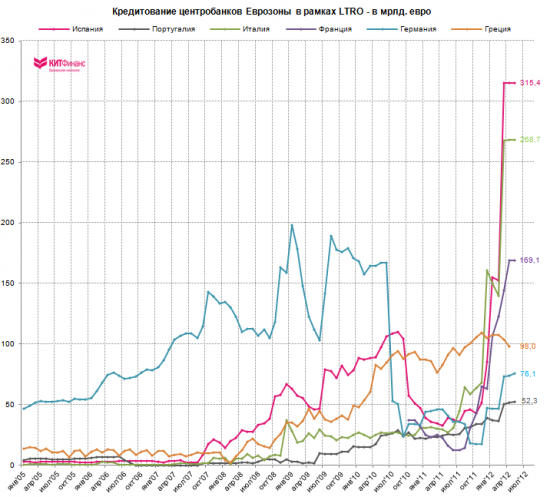

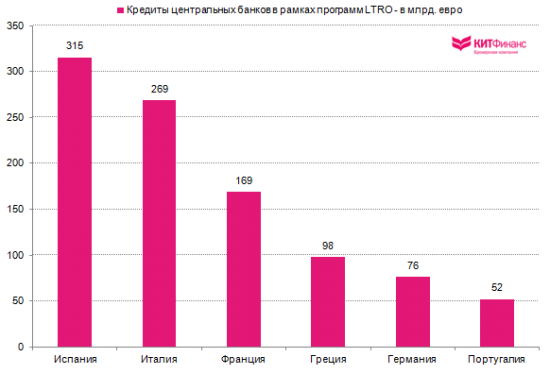

За необычайной щедростью Европейского Центрального Банка, активно снабжающего европейские финансовые институты масштабными объемами ликвидности, стоят значительные риски. Вынужденные, с точки зрения главы ЕЦБ Марио Драги, беспрецедентные вливания в банковскую систему Европы через механизмы долгосрочного рефинан-сирования (LTRO) в объеме более 1 трлн. евро с декабря 2011 г., нарушили нормальный круговорот денег и лишь усугубили существующие дисбалансы внутри Евросистемы.

Операции LTRO поставили национальные центробанки ряда европейских стран в крайнюю зависимость от денег ЕЦБ – и в первую очередь это касается Испании и Италии, на которых приходится 2/3 всех долгосрочных еврокредитов.

Кто же в действительности фондирует финансовую систему Италии и Испании? Германия. А точнее немецкий Бундесбанк.

Для полного понимания того, как происходит процесс финансирования европейской периферии необходимо разобраться в вопросе функционирования европейской межбанковской системы TARGET2 (Trans-European Automated Real-time Gross Settlement Express Transfer System 2), отражающей движение средств между семнадцатью европейскими центральными банками, которые вместе с ЕЦБ формируют Евросистему (ECSB).

Тот факт, что Бундесбанк имеет большие требования в TARGET2 (актив баланса) на Евросистему, в то время как национальные центральные банки европейской периферии вместе имеют одинаково большие обязательства, просто отражает, что многие из вновь созданных денег ЕЦБ оказались в Германии.

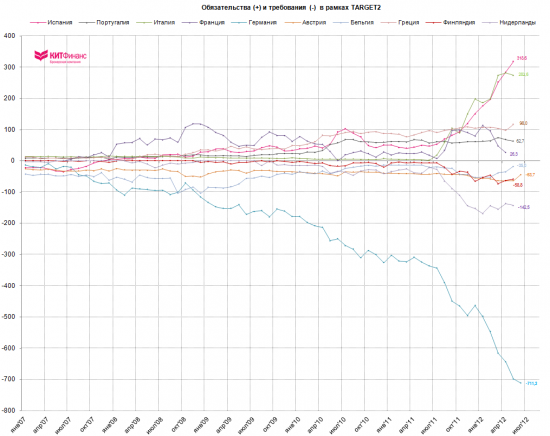

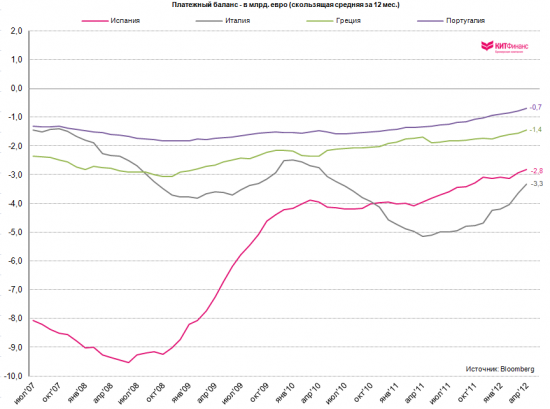

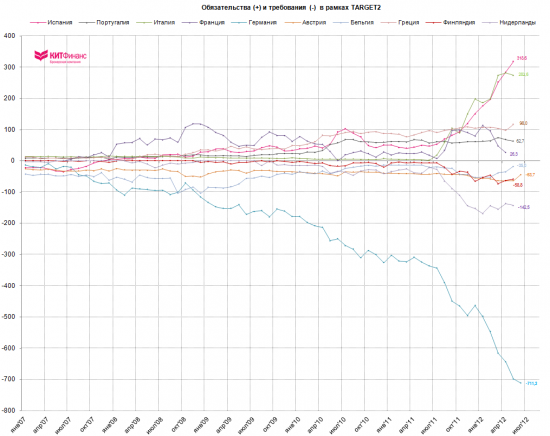

На представленном ниже графике отражены обязательства (со знаком “+”) и требования (со знаком “–“) стран в платежной системе TARGET2. Италия, Испания, Греция, Португалия и Франция формируют обязательства (пассив), а Германия, Бельгия, Финляндия, Нидерланды и Австрия формируют требования (актив) в системе TARGET2.

TARGET2 – скрытая форма фонда спасения европейской периферии?

Бросающиеся в глаза растущие дисбалансы системы TARGET2 (в особенности по балансу Бундесбанка) раскололи европейское экономическое сообщество на два противоборствующих лагеря.

Некоторые экономисты, такие как Ханс-Вернер Зинн, ставят систему TARGET2 в один ряд с европейскими фондами спасения и финансовой стабильности. Другие, такие как Юрген Старк, бывший член правления ЕЦБ, яростно опровергают эту точку зрения. Мнение последних разделяет Глава ЕЦБ Марио Драги и Глава Немецкого федерального банка – Бундесбанка — Йенс Вайдман, опубликовавший 13 марта 2012 г. свое развернутое мнение по вопросу функционирования и целей TARGET2.

Действительно, баланс системы TARGET2 претерпел существенные изменения с момента начала финансового кризиса. В то время, как страны европейской периферии формируют обязательства против ЕЦБ в системе TARGET2, требования со стороны немецкого Бундесбанка, отражаемые в активе баланса клиринговой системы, июне 2012 г. достигли рекордных €711 млрд. (€8,8 тыс. в пересчете на каждого немца). Этот раздел является крупнейшим и самым быстрорастущим на балансе немецкого ЦБ, так же как источником многих недоразумений и дебатов.

Действительно ли TARGET2 является скрытой формой фонда спасения, поддерживающего жизнеспособность стран европейской периферии?

Механизм TARGET2

Объясним работу механизма TARGET2, начав с простого примера, отражающего движение платежей между банками одной страны. Если клиент, обслуживающийся в банке A, отправляет деньги клиенту, работающему через банк B, для оплаты каких-либо обязательств (к примеру, товаров), то эта сумма отображается по дебету его счета в банке A. Платежи между банком А и B осуществляются через обменную систему центрального банка. Данная сумма поступает на дебет счета банка A, открытого в центральном банке, эта же сумма отображается по кредиту счета банка B в этом же центральном банке. Сальдо баланса ЦБ не меняется, так эта операция является простым переводом резервов с одного счета на другой без возникновения каких-либо обязательств коммерческих банков перед ЦБ.

При этом клиент B имеет положительное сальдо по текущему счету, клиент A – отрицательное.

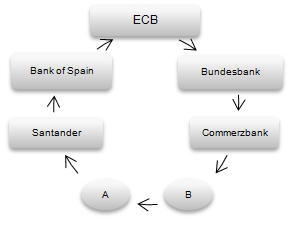

Теперь рассмотрим процесс проведения подобной транзакции при условии, что банк А и банк Б расположены в разных странах, где банк А (обозначим его как “периферийный” – Испания, Португалия, Греция и т.п.) расположен на периферии Еврозоны, а банк B (“основной” – Германия и т.п.) — в основной части Еврозоны.

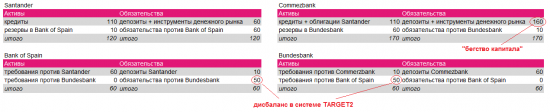

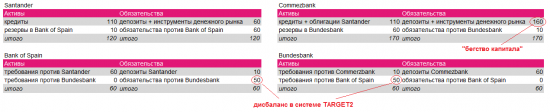

В Таблице 1 изображены балансы всех четырех участников, вовлеченных в процесс транзакции. Предположим, что периферийный (испанский Santander) и основной банк (немецкий Commerzbank) выдали корпоративные кредиты отечественным предприятиям в размере €100, и эти займы финансируются за счет привлечения депозитов и инструментов денежного рынка (в нашем примере — выпуска облигаций); рынком капитала систему перегружать не будем. У каждого коммерческого банка открыты депозиты в центральных банках своих стран. ЦБ, в свою очередь, имеют соответствующие обязательства и требования перед коммерческими банками.

Таблица 1. Исходное состояние. Испанский банк Santanderи немецкий Commerzbankвыдали кредиты на €100. Под эти кредиты привлечены депозиты и инструменты денежного рынка в размере €100. Норма банковского резервирования равна 10%.*

*Пример гипотетический, цифры условные

Совершение транзакций

Теперь предположим, что предприятие, расположенное в периферийной стране (Испании) планирует приобрести станок за €10 у производителя, находящегося в основной части еврозоны (Германии). Для этого, предприятие берет кредит на €10 в коммерческом банке периферии (Santander) и просит отправить платеж производителю, счет которого открыт в основном банке (Commerzbank). Операции банков проходят через их собственные ЦБ. Но, так как коммерческие банки расположены в разных странах, их центральные банки также оказываются вовлеченными в процесс транзакции.

На первом этапе транзакции, у центробанка периферии возникает требование против банка основ-ного (первый должен второму) в размере €10. Обязательства ЦБ периферии увеличиваются на те же €10 в тот момент, когда деньги поступают на счет основного ЦБ, а требования основного ЦБ против ЦБ периферии также увеличи-ваются на €10. Далее, по кредиту счета основного ЦБ отображается сумма в €10.

Обязательства Commerzbank увеличились на €10, т.к. производитель станков A положил деньги в банк, после того, как получил их от покупателя B.

Остается вопрос в том, как периферийный банк фондирует выданный корпоративный кредит. Одна из возможностей – выпустить долговые бумаги (облигации) в объеме тех же €10. Банк основной, в условиях данной упрощенной модели, выступает покупателем таких облигаций. Так как в ходе первой транзакции его депозит увеличился на €10, он может инвестировать эти средства в какие-либо активы. Банк основной покупает облигации, выпущенные банком периферии, и эти средства выводятся из системы центробанков (см. Таблицу 2).

Таблица 2. Santanderвыдал кредит предприятию, располагающемуся на территории Испании, в размере €10. Santanderпрофинансировал выданный кредит через выпуск своих облигаций (объем выпуска равен сумме выданного кредита), которые купил Commerzbank.*

*Пример гипотетический, цифры условные

*Для Сommerzbankважно, чтобы Santanderобеспечивал выданные им кредиты качественным залогом. В случае, если залоговая база обесценится, Santanderможет просто стать банкротом с соответствующими последствиями для Commerzbank.

По факту проведения подобной транзакции необходимо отметить следующее:

1. Когда банк периферии занимает у основного, у первого расширяется дефицит по текущему счету.

Компания купила станок у производителя из основной страны, заняв €10 у банка периферии, который в свою очередь профинансировал выданный кредит через сбережения фирмы-производителя станка (депозит на счету банка фирмы-производителя увеличен на €10), благодаря которым появилась возможность использовать инструменты денежного рынка (в нашем упрошенном случае — средства пошли на покупку долговых обязательств периферийного банка).

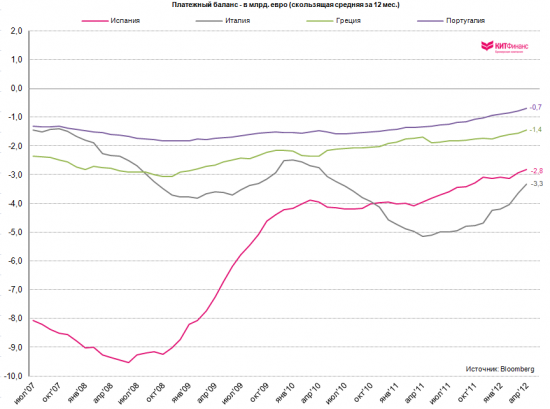

В макроэкономическом масш-табе – дефицит по текущему счету у стран европейской периферии против основных стран достигает рекордных значений. Дефицит счета текущих операций означает, что страна тратит больше, чем она зарабатывает.

Германия для того, чтобы обеспечить рынок сбыта для своей продукции в рамках Еврозоны, сама фондирует периферийные страны, в результате чего у последних появляется возможность выдавать кредиты населению и отечественным пред-приятиям на покупку немецких товаров. Система хорошо работала вплоть до начала финансового кризиса. Активы сжались из-за обесценения (банки периферии имели обширные позиции на финансовых рынках PIIGS), а обязательства остались – образовался разрыв.

1. При условии финансовой стабильности кредитные риски основных стран распространяются исключительно на их банковский сектор

2. При условии финансовой стабильности риски центральных банков сведены к минимуму – в нашем упрошенном случае они просто обеспечивают возможность проведения платежей между финансовыми организациями, и кредитования периферийных стран Еврозоны основными

3. Дисбалансов в европейской платежной межбанковской системе TARGET2 не возникает, так как изменений в объеме обязательств и требований между центральными банками нет. Соответственно, нет и чистых обязательств (net claims). Хотя, дефицит по текущему счету у периферии против основных возникает.

Европейское ядро перестает кредитовать периферию

Теперь предположим, что фондирование финансовых организаций европейской периферии со стороны основных становится крайне затруднительным (условия финансового кризиса), в результате чего периферийные банки сталкиваются с трудностями в обеспечении выдаваемых займов – в пассиве балансов коммерческих банков периферии появляется брешь, которую необходимо чем-то закрыть, чтобы не стать банкротом. Но основные банки, выступающие ранее главным источником финансирования через покупки бондов периферийных банков, в новых кризисных реалиях делать этого не могут (и не хотят).

*Проблему изъятия средств вкладчиками с депозитов (“бегство капитала”) коммерческих банков периферии, которые также отображаются в пассиве баланса, обсудим чуть позже.

Последовательность движения средств между контрагентами в изменившихся условиях выглядит следующим образом.

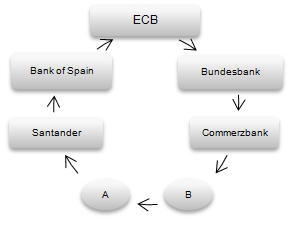

Банк основной не имеет возможности рефинансировать долг периферийного банка, по которому подошел срок погашения, и требует возврата всей суммы этого долга (допустим, облигаций было продано на €50). Периферийный банк переводит €50 со счета в свой ЦБ. Периферийный центробанк далее переводит деньги на счета основного, в результате чего у первого возникают обязательства против второго в размере €50. На конечном этапе, основной центробанк кредитует периферийный, тот в свою очередь выдает кредит коммерческому банку на €50 (в упрошенном виде — немецкий Bundesbank кредитует Santander).

Критически важным остается понимание того, каким образом банк периферии будет финансировать выданные им кредиты – ведь актив баланса теперь превышает пассив — в активе числятся €110 (объем выданных кредитов) плюс €10 (резервы в ЦБ), а в пассиве только €60 в виде клиентских депозитов и долговых обязательств (ранее было €110, но €50 ушло на погашение долговых обязательств перед основным банком). В условиях того, что банк периферии в кризисных условиях не может выпускать новые долговые обязательства (их просто никто не покупает), привлекать средства на депозиты (“бегство капитала” — клиенты в панике забирают деньги с вкладов), не может привлекать деньги через инструменты денежного рынка (в том числе через межбанк) существует всего три возможных варианта развития ситуации:

— Первый вариант – периферийный банк закрывает кредитные линии или продает свой кредитный портфель сторонним организациям (выравнивание баланса путем уменьшения актива).

— Второй, если невозможен первый – периферийному банку необходимо рефинансироваться через свой центральный банк.

— Третий, если невозможен второй – банкротство.

Сценарий, представленный в Таблице 3, предполагает, что банк периферии фондируется через свой ЦБ, а кредитный портфель является обеспечением под это фондирование.

Таблица 3. Commerzbankтребует от Santanderвыплатить €50 по истекшим долговым обязательствам второго, не имея возможности и/или желания его рефинансировать. Сокращение статьи депозиты/обязательства в пассиве баланса Santanderвосполняется благодаря кредитам Bundesbank, обеспечением по которым выступают ранее выданные Santanderкредиты. *

*Пример гипотетический, цифры условные

Изменений в дефиците текущего счета не происходит, но фондирование этого дефицита теперь принципиально иное -выданные кредиты периферийного банка фондируются не за счет средств основного коммерческого банка, а за счет средств основного центрального банка и/или за счет перевода средств вкладчиков из банка периферии в основной коммерческий банк. Иными словами, к примеру, испанский Santander в условиях кризиса фондируется не за счет средств немецкого Commerzbank, а за счет Центрального Банка Германии – Бундесбанка. Такая смена источников фондирования и приводит к дисбалансу в системе TARGET2.

Перетока денег из частного сектора основной страны в периферию нет и у основного центробанка возникает чистое требование к ЦБ периферии в размере €50. Но это требование не является результатом роста кредитования в периферийной стране или растущего дефицита по текущему счету.

Надо понимать, что между центральными банками в рамках системы TARGET2 не существует лимитов по размеру требований и обязательств. Ограничением может выступить лишь объем и качество подходящих в качестве обеспечения активов, которые могут предоставить коммерческие банки периферии своим центральным банкам.

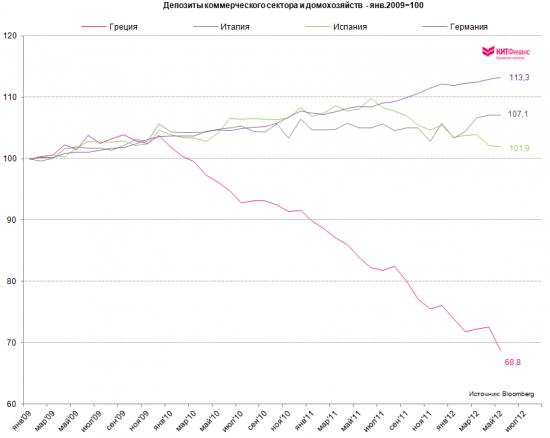

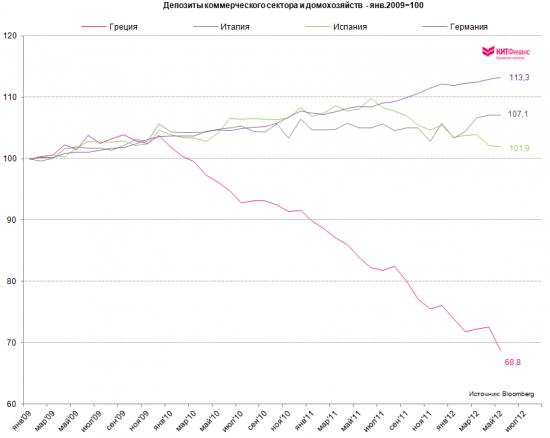

“Бегство капитала”

Евросистема не только позволяет финансировать дефицит торгового баланса через создание новых денег; она также предполагает “бегство капитала”. В текущей ситуации, дефолт греческого правительства приведет к банкротству всей банковской системы. Для того, чтобы ограничить потери, греческие вкладчики выводили и продолжают выводить свои деньги из коммерческих банков Греции и переводить на счета банков Германии и других стран. Через такие трансферы греческие банки снижают уровень резервов, немецкие, напротив, их увеличивают. Греческие банки увеличивают объемы рефинансирования через свои национальные центральные банки, в то время как банки Германии имеют возможность сокращать объем займов у Бундесбанка. Бундесбанк увеличивает кредит счета TARGET2, Банк Греции – дебет. Если греческое правительство объявляет себя банкротом, Банк Греции объявляет дефолт по своим обязательствам, отображающимся по дебету TARGET2, и весь объем этих потерь ложится на ЕЦБ. Таким образом, риск греческого дефолта распределяется на немецких вкладчиков.

Расти баланс Центрального банка Германии будет до тех пор, пока капитал периферийных стран будет “убегать” в Германию, и Евросистема будет давать все больше и больше денег их банкам. Это может не нравиться, но нет предела тому, как много на балансе Бундесбанка может быть требований к TARGET2, также нет механизма, который бы позволил ограничить саму систему. Требования к TARGET2 у Бундесбанка на стороне активов его баланса, вероятно, будут увеличиваться, в то время как на стороне пассивов он будет чистым заемщиком вкладов из банков Германии.

Европейский Центральный Банк заполнил пустоту, которую оставляли иностранные инвесторы выводящие свои сбережения из периферйиных стран с дефицитом текущего счета, он стал кредитовать их банки. TARGET2 баланс таким образом отражает кредиты межу нацбанками внутри Евросистемы. При большом притоке капитала в Германию во времена дойчмарки, немецкая валюта просто бы укрепилась против других европейских валют. До привязки к марке, валютные курсы были гибкими. Такая гибкость исчезла с введением евро. Если отток капитала происходит сегодня, Бундесбанк раздает кредиты другим национальным центральным банкам, которые отражены в TARGET2 как требования к Евросистеме.

Реальные риски TARGET2 возникнут в случае выхода стран из Еврозоны

Увеличивая объем ликвидности, вкачиваемый в банки Еврозоны, Европейская Система Центральных Банков (ECSB – ЕЦБ + национальные центральные банки Еврозоны) резко увеличивает уровень своего кредитного риска, несмотря на постоянное увеличение списка активов, подходящих под обеспечение фондирования периферийных банков.

Возможные потери, с которыми может столкнуться ЕСЦБ, однако, распределены между национальными центральными банками. И это не зависит от того, насколько значительны дисбалансы в системе TARGET2. Рост дисбалансов в TARGET2 увеличивает риск для центробанков основных стран (Германии в первую очередь) в той степени, что без этих дисбалансов возможность предоставления ликвидности периферийным банкам была бы куда меньшей. Однако, не до конца понятно, насколько меньшей была бы возможность фондировать периферийные банки без роста дисбалансов в рамках TARGET2. В конце концов, это операции РЕПО и установленные требования к активам, выступающим в качестве обеспечения по этим операциям, создают ограничения по общему объему предоставляемой ликвидности.

Фондирование периферийных банков частными банками основных стран в условиях кризиса было переложено на плечи центральных банков, что значительно повысило риски для ЕСЦБ. До тех пор пока периферийные центробанки имеют возможность замещать частные коммерческие банки в процессе фондирования – лимит по которому ограничен количеством и, главное, качеством активов, выступающих в качестве залога под это фондирование – дополнительных рисков на фоне существующих дисбалансов в системе TARGET2 возникать не будет. Риски будут усиливаться, если залоговые активы будут обесцениваться, либо ликвидироваться в процессе списаний.

Однако, центральные банки основных стран имеют один важный специфический риск, связанный с дисбалансом в системе TARGET2, и он связан с возможностью выхода одной из стран из состава Еврозоны. В этом случае, чистые требования оставшихся в зоне евро центробанков против страны, покинувшей Еврозону, останутся лишь на бумаге и создадут колоссальный риск для всей европейской финансовой системы, которого бы не появилось в случае отсутствия дисбалансов в рамках TARGET2. Выход одной из стран приведет к краху всей Еврозоны, и, невозможность периферийных центробанков платить по своим обязательствам, материализуется в огромные потери, которые найдут отражение в балансе Бундесбанка.

За исключением варианта полного коллапса Еврозоны, дисбалансы TARGET2 не создают дополнительного риска для основных центробанков. И только если одна или несколько стран примут решение о выходе из Еврозоны, то эти дисбалансы создадут потенциально огромнейшие потери сверх тех рисков, которые уже имеют место быть благодаря беспрецедентным вливаниям ликвидности со стороны ЕЦБ.

Именно поэтомулюбые заявления о возможности выхода из Еврозоны одной из периферийных стран пресекаются практически мгновенно! Надо отметить, что главным жандармом, следящим за целостностью структуры Евросоюза, является именно Германия во главе с Канцлером Ангелой Меркель. Вряд ли еврократы позволят монетарному союзу распасться. Требования Бундесбанка к периферии составляют примерно одну 1/4 немецкого годового ВВП (€3,5 трлн. в 2011 г.) — веский аргумент для удержания валютного союза в его текущем составе.

Методы фондирования импорта при TARGET2 и золотом стандарте.

В первой системе, пассивное сальдо торгового баланса может быть финансировано импортом капитала, когда банк основной покупает облигации периферийного банка. При золотом стандарте импорт должен оплачиваться золотом. Напротив, в Евросистеме, дефицит платежного баланса может быть профинансирован за счет создания требований против ЕЦБ. Вместо золота, Бундесбанк получает в рамках TARGET2 кредитные обязательства. В то время как при золотом стандарте оплата импорта (если нет возможности фондирования с помощью частных кредитов) ограничена количеством обращающегося золота, в системе TARGET2 ограничений в кредитовании не существует, т.к. пассивное сальдо торгового баланса может финансироваться созданием неограниченного количества требований. В качестве ограничителя может выступать лишь количество и качество залогового обеспечения периферийных стран под выдаваемые им кредиты. Напротив, в Федеральной Резервной Системе США дебет подкрепляется золотыми сертификатами, и каждый год балансы регулируются. Если у ФРБ Ричмонда возникли обязательства перед ФРБ Нью-Йорка, то первый “выравнивает” баланс переводом золотых сертификатов последнему (камень в огород тем, кто считает золото исключительно финансовым активом).

Могут ли дисбалансы TARGET2 исчезнуть?

Дисбаланс системы TARGET2 исчезнет, если основная страна (Германия) будет импортировать товары из периферийных стран, или периферия начнет покупать облигации основных стран. Дефицит платежного баланса европейской периферии перестанет существовать, и необходимости его фондирования с помощью кредитов или инструментов денежного рынка не будет.

Однако, периферийные страны Евросоюза не могут быть конкурентоспособны по отношению к основным странам — так исторически сложилось. Дисбалансы продолжат накапливать до тех пор, пока капитал бежит из периферии, а активы снижаются, что еще больше провоцирует дисбалансы. Порочный замкнутый круг.

Но нужно понимать, что дебет в системе TARGET составляют не частные кредиты, а суммы займов центральным банкам. Без системы TARGET2, большому числу финансовых институтов Испании пришлось бы искать частных инвесторов для финансирования торгового дефицита, платя за него потенциально много больший процент, особенно при отсутствии высококачественного залогового обеспечения под такое финансирование.

В этом смысле, система TARGET2 действительно поддерживает неконкурентоспособную европейскую периферию со слишком завышенными конечными ценами на производимую продукцию. Благодаря этому механизму спасения, страна (к примеру, та же Испания) не проводит реформ на рынке труда, не сокращает государственные расходы и т.п., продолжая тратить непомерно много для поддержки своей неэффективной внутренней структуры экономики.

TARGET2 vs. монетизация долгов

Монетизация государственных дефицитов периферийных стран через систему TARGET2 может обернуться трагедией для евро. Вот пример. Банк Испании через систему TARGET2 получает новые деньги для покупки государственных облигаций Испании. Это позволяет испанскому правительству поддерживать уровень государственных расходов на прежнем уровне, откладывая реформу рынка труда. Заработные платы в государственном секторе растут, выплаты в рамках программ поддержки безработного населения также увеличиваются. Конкурентоспособность испанской экономики подрывается слишком высоким уровнем заработных плат (себестоимость выпускаемой продукции растет), что реализуется в увеличении торгового дефицита страны.

На начальном этапе торговый дефицит может быть профинансирован посредством частного фондирования, к примеру, через кредиты немецких банков испанским. Через некоторое время залоговое обеспечение испанских банков начнет обесцениваться. Рост государственных долгов и чрезмерный уровень задолженности частного сектора снижает качество испанских государственных долговых бумаг, выступающих в роли обеспечения по займам. В определенный момент, частные инвесторы не захотят продолжать финансирование испанских банков и торговый дефицит, так как у последних уже не остается качественных активов, выступающих в качестве залога.

Но, благодаря наличию системы TARGET2, банкет может продолжаться. Испанские банки могут использовать некачественный залог (испанские долговые бумаги) для рефинансирования в Центральном Банке Испании, который принимает государственные облигации Испании в качестве залогового обеспечения под новые выдаваемые кредиты. Банк Испании при этом через ЕЦБ фондируется у немецкого Бундесбанка.

Результатом непрямой монетизации периферийного госдолга является увеличение TARGET2 дебета ЕЦБ. Плохие риски (в виде некачественного залогового обеспечения) выходят за рамки банковского сектора конкретной периферийной страны и ложатся бременем на всю Евросистему.

TARGET2, таким образом, позволяет финансировать торговый дефицит периферии через кредиты государственных центральных банков.

Не только государственные, но частные долги могут быть монетизированы через Евросистему. Эта возможность получила широкое распространение в феврале 2012 г., когда ЕЦБ позволил национальным банкам по своему усмотрению выбирать подходящие под залоговое обеспечение активы. Основываясь на существующих залоговых правилах, испанские банки могут кредитовать испанскую компанию под импорт товаров из Германии. Испанский банк может использовать выданный кредит импортеру в качестве залога под новый займ у Банка Испании – таким образом частный кредит монетизируется. Следствием этого становится увеличение в системе TARGET2 дебета по счету Банка Испании и кредита для Бундесбанка – дисбаланс TARGET2 системы усиливается.

Какие риски существуют для стран-кредиторов TARGET2?

Если Греция покидает зону евро, она вряд ли будет платить по своим обязательствам перед Европейским Центральным Банком. ЕЦБ понесет убытки, и 27% (участие в капитале) этих убытков ляжет на немецкий Бундесбанк. Чем большее количество стран покинет зону евро, тем большие убытки придется понести системе. С другой стороны, если Еврозону покидает сама Германия, то она понесет колоссальные убытки, если новая немецкая валюта окажется слишком дорогой, так как текущие основные активы Бундесбанка номинированы в евро. Более того, оставшиеся в Еврозоне страны могут отказаться от оплаты обязательств в рамках TARGET2, что лишь усугубит экономический кризис европейской экономики.

Приведет ли ликвидация кредитов TARGET2 к реальным убыткам?

Если взять наш первый пример с двумя участниками и клиринговым банком, то ответ – да. Если клиент B становится банкротом, его банк становится банкротом и клиент A теряет свои сбережения. То же самое применимо ко всей Евросистеме. Если периферийные страны объявляют дефолт, их банки банкротятся, их национальные банки также становятся банкротами и ЕЦБ, в конечном счете, тоже становится банкротом. Бундесбанк со своими требованиями к ЕЦБ в рамках TARGET2 уходит в небытие. Немецкие вкладчики остаются с пустыми руками. Цель “видимого” спасения периферийных стран, таких как Греция, состоит в создании и поддержании иллюзии того, что убытки не лягут на плечи вкладчика из Германии или другой страны.

Продолжение во 2 части

При подготовке данного исследования были использованы материалы Zerohedge.com, JPMorgan, Goldman Sachs, UBS, PIMCO, исследование Ульриха Биндсайля (Ulrich Bindseil) и Филиппа Кенига (Philipp König) — The Economics of TARGET2 Balances и многие другие.

Главный редактор: Spydell (за что ему огромное спасибо!)

Дмитрий Шагардин

Брокерская компания КИТ Финанс

Среди русскоязычных ресурсов тема TARGET2 практически не раскрыта, хотя на Западе по этому вопросу идут жаркие споры и дебаты. Решил восполнить этот пробел. Кому интересно, запасайтесь попкорном, исследование достаточно большое. Так как текст топика не должен быть более 40 000 символов, разбил его на 2 части.

Часть 1.

За необычайной щедростью Европейского Центрального Банка, активно снабжающего европейские финансовые институты масштабными объемами ликвидности, стоят значительные риски. Вынужденные, с точки зрения главы ЕЦБ Марио Драги, беспрецедентные вливания в банковскую систему Европы через механизмы долгосрочного рефинан-сирования (LTRO) в объеме более 1 трлн. евро с декабря 2011 г., нарушили нормальный круговорот денег и лишь усугубили существующие дисбалансы внутри Евросистемы.

Операции LTRO поставили национальные центробанки ряда европейских стран в крайнюю зависимость от денег ЕЦБ – и в первую очередь это касается Испании и Италии, на которых приходится 2/3 всех долгосрочных еврокредитов.

Кто же в действительности фондирует финансовую систему Италии и Испании? Германия. А точнее немецкий Бундесбанк.

Для полного понимания того, как происходит процесс финансирования европейской периферии необходимо разобраться в вопросе функционирования европейской межбанковской системы TARGET2 (Trans-European Automated Real-time Gross Settlement Express Transfer System 2), отражающей движение средств между семнадцатью европейскими центральными банками, которые вместе с ЕЦБ формируют Евросистему (ECSB).

Тот факт, что Бундесбанк имеет большие требования в TARGET2 (актив баланса) на Евросистему, в то время как национальные центральные банки европейской периферии вместе имеют одинаково большие обязательства, просто отражает, что многие из вновь созданных денег ЕЦБ оказались в Германии.

На представленном ниже графике отражены обязательства (со знаком “+”) и требования (со знаком “–“) стран в платежной системе TARGET2. Италия, Испания, Греция, Португалия и Франция формируют обязательства (пассив), а Германия, Бельгия, Финляндия, Нидерланды и Австрия формируют требования (актив) в системе TARGET2.

TARGET2 – скрытая форма фонда спасения европейской периферии?

Бросающиеся в глаза растущие дисбалансы системы TARGET2 (в особенности по балансу Бундесбанка) раскололи европейское экономическое сообщество на два противоборствующих лагеря.

Некоторые экономисты, такие как Ханс-Вернер Зинн, ставят систему TARGET2 в один ряд с европейскими фондами спасения и финансовой стабильности. Другие, такие как Юрген Старк, бывший член правления ЕЦБ, яростно опровергают эту точку зрения. Мнение последних разделяет Глава ЕЦБ Марио Драги и Глава Немецкого федерального банка – Бундесбанка — Йенс Вайдман, опубликовавший 13 марта 2012 г. свое развернутое мнение по вопросу функционирования и целей TARGET2.

Действительно, баланс системы TARGET2 претерпел существенные изменения с момента начала финансового кризиса. В то время, как страны европейской периферии формируют обязательства против ЕЦБ в системе TARGET2, требования со стороны немецкого Бундесбанка, отражаемые в активе баланса клиринговой системы, июне 2012 г. достигли рекордных €711 млрд. (€8,8 тыс. в пересчете на каждого немца). Этот раздел является крупнейшим и самым быстрорастущим на балансе немецкого ЦБ, так же как источником многих недоразумений и дебатов.

Действительно ли TARGET2 является скрытой формой фонда спасения, поддерживающего жизнеспособность стран европейской периферии?

Механизм TARGET2

Объясним работу механизма TARGET2, начав с простого примера, отражающего движение платежей между банками одной страны. Если клиент, обслуживающийся в банке A, отправляет деньги клиенту, работающему через банк B, для оплаты каких-либо обязательств (к примеру, товаров), то эта сумма отображается по дебету его счета в банке A. Платежи между банком А и B осуществляются через обменную систему центрального банка. Данная сумма поступает на дебет счета банка A, открытого в центральном банке, эта же сумма отображается по кредиту счета банка B в этом же центральном банке. Сальдо баланса ЦБ не меняется, так эта операция является простым переводом резервов с одного счета на другой без возникновения каких-либо обязательств коммерческих банков перед ЦБ.

При этом клиент B имеет положительное сальдо по текущему счету, клиент A – отрицательное.

Теперь рассмотрим процесс проведения подобной транзакции при условии, что банк А и банк Б расположены в разных странах, где банк А (обозначим его как “периферийный” – Испания, Португалия, Греция и т.п.) расположен на периферии Еврозоны, а банк B (“основной” – Германия и т.п.) — в основной части Еврозоны.

В Таблице 1 изображены балансы всех четырех участников, вовлеченных в процесс транзакции. Предположим, что периферийный (испанский Santander) и основной банк (немецкий Commerzbank) выдали корпоративные кредиты отечественным предприятиям в размере €100, и эти займы финансируются за счет привлечения депозитов и инструментов денежного рынка (в нашем примере — выпуска облигаций); рынком капитала систему перегружать не будем. У каждого коммерческого банка открыты депозиты в центральных банках своих стран. ЦБ, в свою очередь, имеют соответствующие обязательства и требования перед коммерческими банками.

Таблица 1. Исходное состояние. Испанский банк Santanderи немецкий Commerzbankвыдали кредиты на €100. Под эти кредиты привлечены депозиты и инструменты денежного рынка в размере €100. Норма банковского резервирования равна 10%.*

*Пример гипотетический, цифры условные

Совершение транзакций

Теперь предположим, что предприятие, расположенное в периферийной стране (Испании) планирует приобрести станок за €10 у производителя, находящегося в основной части еврозоны (Германии). Для этого, предприятие берет кредит на €10 в коммерческом банке периферии (Santander) и просит отправить платеж производителю, счет которого открыт в основном банке (Commerzbank). Операции банков проходят через их собственные ЦБ. Но, так как коммерческие банки расположены в разных странах, их центральные банки также оказываются вовлеченными в процесс транзакции.

На первом этапе транзакции, у центробанка периферии возникает требование против банка основ-ного (первый должен второму) в размере €10. Обязательства ЦБ периферии увеличиваются на те же €10 в тот момент, когда деньги поступают на счет основного ЦБ, а требования основного ЦБ против ЦБ периферии также увеличи-ваются на €10. Далее, по кредиту счета основного ЦБ отображается сумма в €10.

Обязательства Commerzbank увеличились на €10, т.к. производитель станков A положил деньги в банк, после того, как получил их от покупателя B.

Остается вопрос в том, как периферийный банк фондирует выданный корпоративный кредит. Одна из возможностей – выпустить долговые бумаги (облигации) в объеме тех же €10. Банк основной, в условиях данной упрощенной модели, выступает покупателем таких облигаций. Так как в ходе первой транзакции его депозит увеличился на €10, он может инвестировать эти средства в какие-либо активы. Банк основной покупает облигации, выпущенные банком периферии, и эти средства выводятся из системы центробанков (см. Таблицу 2).

Таблица 2. Santanderвыдал кредит предприятию, располагающемуся на территории Испании, в размере €10. Santanderпрофинансировал выданный кредит через выпуск своих облигаций (объем выпуска равен сумме выданного кредита), которые купил Commerzbank.*

*Пример гипотетический, цифры условные

*Для Сommerzbankважно, чтобы Santanderобеспечивал выданные им кредиты качественным залогом. В случае, если залоговая база обесценится, Santanderможет просто стать банкротом с соответствующими последствиями для Commerzbank.

По факту проведения подобной транзакции необходимо отметить следующее:

1. Когда банк периферии занимает у основного, у первого расширяется дефицит по текущему счету.

Компания купила станок у производителя из основной страны, заняв €10 у банка периферии, который в свою очередь профинансировал выданный кредит через сбережения фирмы-производителя станка (депозит на счету банка фирмы-производителя увеличен на €10), благодаря которым появилась возможность использовать инструменты денежного рынка (в нашем упрошенном случае — средства пошли на покупку долговых обязательств периферийного банка).

В макроэкономическом масш-табе – дефицит по текущему счету у стран европейской периферии против основных стран достигает рекордных значений. Дефицит счета текущих операций означает, что страна тратит больше, чем она зарабатывает.

Германия для того, чтобы обеспечить рынок сбыта для своей продукции в рамках Еврозоны, сама фондирует периферийные страны, в результате чего у последних появляется возможность выдавать кредиты населению и отечественным пред-приятиям на покупку немецких товаров. Система хорошо работала вплоть до начала финансового кризиса. Активы сжались из-за обесценения (банки периферии имели обширные позиции на финансовых рынках PIIGS), а обязательства остались – образовался разрыв.

1. При условии финансовой стабильности кредитные риски основных стран распространяются исключительно на их банковский сектор

2. При условии финансовой стабильности риски центральных банков сведены к минимуму – в нашем упрошенном случае они просто обеспечивают возможность проведения платежей между финансовыми организациями, и кредитования периферийных стран Еврозоны основными

3. Дисбалансов в европейской платежной межбанковской системе TARGET2 не возникает, так как изменений в объеме обязательств и требований между центральными банками нет. Соответственно, нет и чистых обязательств (net claims). Хотя, дефицит по текущему счету у периферии против основных возникает.

Европейское ядро перестает кредитовать периферию

Теперь предположим, что фондирование финансовых организаций европейской периферии со стороны основных становится крайне затруднительным (условия финансового кризиса), в результате чего периферийные банки сталкиваются с трудностями в обеспечении выдаваемых займов – в пассиве балансов коммерческих банков периферии появляется брешь, которую необходимо чем-то закрыть, чтобы не стать банкротом. Но основные банки, выступающие ранее главным источником финансирования через покупки бондов периферийных банков, в новых кризисных реалиях делать этого не могут (и не хотят).

*Проблему изъятия средств вкладчиками с депозитов (“бегство капитала”) коммерческих банков периферии, которые также отображаются в пассиве баланса, обсудим чуть позже.

Последовательность движения средств между контрагентами в изменившихся условиях выглядит следующим образом.

Банк основной не имеет возможности рефинансировать долг периферийного банка, по которому подошел срок погашения, и требует возврата всей суммы этого долга (допустим, облигаций было продано на €50). Периферийный банк переводит €50 со счета в свой ЦБ. Периферийный центробанк далее переводит деньги на счета основного, в результате чего у первого возникают обязательства против второго в размере €50. На конечном этапе, основной центробанк кредитует периферийный, тот в свою очередь выдает кредит коммерческому банку на €50 (в упрошенном виде — немецкий Bundesbank кредитует Santander).

Критически важным остается понимание того, каким образом банк периферии будет финансировать выданные им кредиты – ведь актив баланса теперь превышает пассив — в активе числятся €110 (объем выданных кредитов) плюс €10 (резервы в ЦБ), а в пассиве только €60 в виде клиентских депозитов и долговых обязательств (ранее было €110, но €50 ушло на погашение долговых обязательств перед основным банком). В условиях того, что банк периферии в кризисных условиях не может выпускать новые долговые обязательства (их просто никто не покупает), привлекать средства на депозиты (“бегство капитала” — клиенты в панике забирают деньги с вкладов), не может привлекать деньги через инструменты денежного рынка (в том числе через межбанк) существует всего три возможных варианта развития ситуации:

— Первый вариант – периферийный банк закрывает кредитные линии или продает свой кредитный портфель сторонним организациям (выравнивание баланса путем уменьшения актива).

— Второй, если невозможен первый – периферийному банку необходимо рефинансироваться через свой центральный банк.

— Третий, если невозможен второй – банкротство.

Сценарий, представленный в Таблице 3, предполагает, что банк периферии фондируется через свой ЦБ, а кредитный портфель является обеспечением под это фондирование.

Таблица 3. Commerzbankтребует от Santanderвыплатить €50 по истекшим долговым обязательствам второго, не имея возможности и/или желания его рефинансировать. Сокращение статьи депозиты/обязательства в пассиве баланса Santanderвосполняется благодаря кредитам Bundesbank, обеспечением по которым выступают ранее выданные Santanderкредиты. *

*Пример гипотетический, цифры условные

Изменений в дефиците текущего счета не происходит, но фондирование этого дефицита теперь принципиально иное -выданные кредиты периферийного банка фондируются не за счет средств основного коммерческого банка, а за счет средств основного центрального банка и/или за счет перевода средств вкладчиков из банка периферии в основной коммерческий банк. Иными словами, к примеру, испанский Santander в условиях кризиса фондируется не за счет средств немецкого Commerzbank, а за счет Центрального Банка Германии – Бундесбанка. Такая смена источников фондирования и приводит к дисбалансу в системе TARGET2.

Перетока денег из частного сектора основной страны в периферию нет и у основного центробанка возникает чистое требование к ЦБ периферии в размере €50. Но это требование не является результатом роста кредитования в периферийной стране или растущего дефицита по текущему счету.

Надо понимать, что между центральными банками в рамках системы TARGET2 не существует лимитов по размеру требований и обязательств. Ограничением может выступить лишь объем и качество подходящих в качестве обеспечения активов, которые могут предоставить коммерческие банки периферии своим центральным банкам.

“Бегство капитала”

Евросистема не только позволяет финансировать дефицит торгового баланса через создание новых денег; она также предполагает “бегство капитала”. В текущей ситуации, дефолт греческого правительства приведет к банкротству всей банковской системы. Для того, чтобы ограничить потери, греческие вкладчики выводили и продолжают выводить свои деньги из коммерческих банков Греции и переводить на счета банков Германии и других стран. Через такие трансферы греческие банки снижают уровень резервов, немецкие, напротив, их увеличивают. Греческие банки увеличивают объемы рефинансирования через свои национальные центральные банки, в то время как банки Германии имеют возможность сокращать объем займов у Бундесбанка. Бундесбанк увеличивает кредит счета TARGET2, Банк Греции – дебет. Если греческое правительство объявляет себя банкротом, Банк Греции объявляет дефолт по своим обязательствам, отображающимся по дебету TARGET2, и весь объем этих потерь ложится на ЕЦБ. Таким образом, риск греческого дефолта распределяется на немецких вкладчиков.

Расти баланс Центрального банка Германии будет до тех пор, пока капитал периферийных стран будет “убегать” в Германию, и Евросистема будет давать все больше и больше денег их банкам. Это может не нравиться, но нет предела тому, как много на балансе Бундесбанка может быть требований к TARGET2, также нет механизма, который бы позволил ограничить саму систему. Требования к TARGET2 у Бундесбанка на стороне активов его баланса, вероятно, будут увеличиваться, в то время как на стороне пассивов он будет чистым заемщиком вкладов из банков Германии.

Европейский Центральный Банк заполнил пустоту, которую оставляли иностранные инвесторы выводящие свои сбережения из периферйиных стран с дефицитом текущего счета, он стал кредитовать их банки. TARGET2 баланс таким образом отражает кредиты межу нацбанками внутри Евросистемы. При большом притоке капитала в Германию во времена дойчмарки, немецкая валюта просто бы укрепилась против других европейских валют. До привязки к марке, валютные курсы были гибкими. Такая гибкость исчезла с введением евро. Если отток капитала происходит сегодня, Бундесбанк раздает кредиты другим национальным центральным банкам, которые отражены в TARGET2 как требования к Евросистеме.

Реальные риски TARGET2 возникнут в случае выхода стран из Еврозоны

Увеличивая объем ликвидности, вкачиваемый в банки Еврозоны, Европейская Система Центральных Банков (ECSB – ЕЦБ + национальные центральные банки Еврозоны) резко увеличивает уровень своего кредитного риска, несмотря на постоянное увеличение списка активов, подходящих под обеспечение фондирования периферийных банков.

Возможные потери, с которыми может столкнуться ЕСЦБ, однако, распределены между национальными центральными банками. И это не зависит от того, насколько значительны дисбалансы в системе TARGET2. Рост дисбалансов в TARGET2 увеличивает риск для центробанков основных стран (Германии в первую очередь) в той степени, что без этих дисбалансов возможность предоставления ликвидности периферийным банкам была бы куда меньшей. Однако, не до конца понятно, насколько меньшей была бы возможность фондировать периферийные банки без роста дисбалансов в рамках TARGET2. В конце концов, это операции РЕПО и установленные требования к активам, выступающим в качестве обеспечения по этим операциям, создают ограничения по общему объему предоставляемой ликвидности.

Фондирование периферийных банков частными банками основных стран в условиях кризиса было переложено на плечи центральных банков, что значительно повысило риски для ЕСЦБ. До тех пор пока периферийные центробанки имеют возможность замещать частные коммерческие банки в процессе фондирования – лимит по которому ограничен количеством и, главное, качеством активов, выступающих в качестве залога под это фондирование – дополнительных рисков на фоне существующих дисбалансов в системе TARGET2 возникать не будет. Риски будут усиливаться, если залоговые активы будут обесцениваться, либо ликвидироваться в процессе списаний.

Однако, центральные банки основных стран имеют один важный специфический риск, связанный с дисбалансом в системе TARGET2, и он связан с возможностью выхода одной из стран из состава Еврозоны. В этом случае, чистые требования оставшихся в зоне евро центробанков против страны, покинувшей Еврозону, останутся лишь на бумаге и создадут колоссальный риск для всей европейской финансовой системы, которого бы не появилось в случае отсутствия дисбалансов в рамках TARGET2. Выход одной из стран приведет к краху всей Еврозоны, и, невозможность периферийных центробанков платить по своим обязательствам, материализуется в огромные потери, которые найдут отражение в балансе Бундесбанка.

За исключением варианта полного коллапса Еврозоны, дисбалансы TARGET2 не создают дополнительного риска для основных центробанков. И только если одна или несколько стран примут решение о выходе из Еврозоны, то эти дисбалансы создадут потенциально огромнейшие потери сверх тех рисков, которые уже имеют место быть благодаря беспрецедентным вливаниям ликвидности со стороны ЕЦБ.

Именно поэтомулюбые заявления о возможности выхода из Еврозоны одной из периферийных стран пресекаются практически мгновенно! Надо отметить, что главным жандармом, следящим за целостностью структуры Евросоюза, является именно Германия во главе с Канцлером Ангелой Меркель. Вряд ли еврократы позволят монетарному союзу распасться. Требования Бундесбанка к периферии составляют примерно одну 1/4 немецкого годового ВВП (€3,5 трлн. в 2011 г.) — веский аргумент для удержания валютного союза в его текущем составе.

Методы фондирования импорта при TARGET2 и золотом стандарте.

В первой системе, пассивное сальдо торгового баланса может быть финансировано импортом капитала, когда банк основной покупает облигации периферийного банка. При золотом стандарте импорт должен оплачиваться золотом. Напротив, в Евросистеме, дефицит платежного баланса может быть профинансирован за счет создания требований против ЕЦБ. Вместо золота, Бундесбанк получает в рамках TARGET2 кредитные обязательства. В то время как при золотом стандарте оплата импорта (если нет возможности фондирования с помощью частных кредитов) ограничена количеством обращающегося золота, в системе TARGET2 ограничений в кредитовании не существует, т.к. пассивное сальдо торгового баланса может финансироваться созданием неограниченного количества требований. В качестве ограничителя может выступать лишь количество и качество залогового обеспечения периферийных стран под выдаваемые им кредиты. Напротив, в Федеральной Резервной Системе США дебет подкрепляется золотыми сертификатами, и каждый год балансы регулируются. Если у ФРБ Ричмонда возникли обязательства перед ФРБ Нью-Йорка, то первый “выравнивает” баланс переводом золотых сертификатов последнему (камень в огород тем, кто считает золото исключительно финансовым активом).

Могут ли дисбалансы TARGET2 исчезнуть?

Дисбаланс системы TARGET2 исчезнет, если основная страна (Германия) будет импортировать товары из периферийных стран, или периферия начнет покупать облигации основных стран. Дефицит платежного баланса европейской периферии перестанет существовать, и необходимости его фондирования с помощью кредитов или инструментов денежного рынка не будет.

Однако, периферийные страны Евросоюза не могут быть конкурентоспособны по отношению к основным странам — так исторически сложилось. Дисбалансы продолжат накапливать до тех пор, пока капитал бежит из периферии, а активы снижаются, что еще больше провоцирует дисбалансы. Порочный замкнутый круг.

Но нужно понимать, что дебет в системе TARGET составляют не частные кредиты, а суммы займов центральным банкам. Без системы TARGET2, большому числу финансовых институтов Испании пришлось бы искать частных инвесторов для финансирования торгового дефицита, платя за него потенциально много больший процент, особенно при отсутствии высококачественного залогового обеспечения под такое финансирование.

В этом смысле, система TARGET2 действительно поддерживает неконкурентоспособную европейскую периферию со слишком завышенными конечными ценами на производимую продукцию. Благодаря этому механизму спасения, страна (к примеру, та же Испания) не проводит реформ на рынке труда, не сокращает государственные расходы и т.п., продолжая тратить непомерно много для поддержки своей неэффективной внутренней структуры экономики.

TARGET2 vs. монетизация долгов

Монетизация государственных дефицитов периферийных стран через систему TARGET2 может обернуться трагедией для евро. Вот пример. Банк Испании через систему TARGET2 получает новые деньги для покупки государственных облигаций Испании. Это позволяет испанскому правительству поддерживать уровень государственных расходов на прежнем уровне, откладывая реформу рынка труда. Заработные платы в государственном секторе растут, выплаты в рамках программ поддержки безработного населения также увеличиваются. Конкурентоспособность испанской экономики подрывается слишком высоким уровнем заработных плат (себестоимость выпускаемой продукции растет), что реализуется в увеличении торгового дефицита страны.

На начальном этапе торговый дефицит может быть профинансирован посредством частного фондирования, к примеру, через кредиты немецких банков испанским. Через некоторое время залоговое обеспечение испанских банков начнет обесцениваться. Рост государственных долгов и чрезмерный уровень задолженности частного сектора снижает качество испанских государственных долговых бумаг, выступающих в роли обеспечения по займам. В определенный момент, частные инвесторы не захотят продолжать финансирование испанских банков и торговый дефицит, так как у последних уже не остается качественных активов, выступающих в качестве залога.

Но, благодаря наличию системы TARGET2, банкет может продолжаться. Испанские банки могут использовать некачественный залог (испанские долговые бумаги) для рефинансирования в Центральном Банке Испании, который принимает государственные облигации Испании в качестве залогового обеспечения под новые выдаваемые кредиты. Банк Испании при этом через ЕЦБ фондируется у немецкого Бундесбанка.

Результатом непрямой монетизации периферийного госдолга является увеличение TARGET2 дебета ЕЦБ. Плохие риски (в виде некачественного залогового обеспечения) выходят за рамки банковского сектора конкретной периферийной страны и ложатся бременем на всю Евросистему.

TARGET2, таким образом, позволяет финансировать торговый дефицит периферии через кредиты государственных центральных банков.

Не только государственные, но частные долги могут быть монетизированы через Евросистему. Эта возможность получила широкое распространение в феврале 2012 г., когда ЕЦБ позволил национальным банкам по своему усмотрению выбирать подходящие под залоговое обеспечение активы. Основываясь на существующих залоговых правилах, испанские банки могут кредитовать испанскую компанию под импорт товаров из Германии. Испанский банк может использовать выданный кредит импортеру в качестве залога под новый займ у Банка Испании – таким образом частный кредит монетизируется. Следствием этого становится увеличение в системе TARGET2 дебета по счету Банка Испании и кредита для Бундесбанка – дисбаланс TARGET2 системы усиливается.

Какие риски существуют для стран-кредиторов TARGET2?

Если Греция покидает зону евро, она вряд ли будет платить по своим обязательствам перед Европейским Центральным Банком. ЕЦБ понесет убытки, и 27% (участие в капитале) этих убытков ляжет на немецкий Бундесбанк. Чем большее количество стран покинет зону евро, тем большие убытки придется понести системе. С другой стороны, если Еврозону покидает сама Германия, то она понесет колоссальные убытки, если новая немецкая валюта окажется слишком дорогой, так как текущие основные активы Бундесбанка номинированы в евро. Более того, оставшиеся в Еврозоне страны могут отказаться от оплаты обязательств в рамках TARGET2, что лишь усугубит экономический кризис европейской экономики.

Приведет ли ликвидация кредитов TARGET2 к реальным убыткам?

Если взять наш первый пример с двумя участниками и клиринговым банком, то ответ – да. Если клиент B становится банкротом, его банк становится банкротом и клиент A теряет свои сбережения. То же самое применимо ко всей Евросистеме. Если периферийные страны объявляют дефолт, их банки банкротятся, их национальные банки также становятся банкротами и ЕЦБ, в конечном счете, тоже становится банкротом. Бундесбанк со своими требованиями к ЕЦБ в рамках TARGET2 уходит в небытие. Немецкие вкладчики остаются с пустыми руками. Цель “видимого” спасения периферийных стран, таких как Греция, состоит в создании и поддержании иллюзии того, что убытки не лягут на плечи вкладчика из Германии или другой страны.

Продолжение во 2 части

При подготовке данного исследования были использованы материалы Zerohedge.com, JPMorgan, Goldman Sachs, UBS, PIMCO, исследование Ульриха Биндсайля (Ulrich Bindseil) и Филиппа Кенига (Philipp König) — The Economics of TARGET2 Balances и многие другие.

Главный редактор: Spydell (за что ему огромное спасибо!)

Дмитрий Шагардин

Брокерская компания КИТ Финанс

Читайте на SMART-LAB:

AUD/USD: Флэт как пружина — покупатели защищают плацдарм для мартовского рывка

Австралийский доллар застрял в торговом коридоре. Нижняя граница в районе 0.6900–0.6940 сейчас выступает в роли фундамента, который покупатели пробуют на прочность. Несмотря на геополитическое...

05.03.2026

Ресейл Инвест — в Топ-5 инвестиционных платформ по итогам января 2026 года

🏆 Инвестиционная платформа Ресейл Инвест вошла в пятёрку крупнейших краудлендинговых платформ по доле объёма выдач за январь 2026 года. Данный результат показателен на фоне того, что...

05.03.2026

Обновление веб-терминала Альфа-Инвестиции

Веб-терминал Альфа-Инвестиции — это современный торговый терминал для инвесторов и трейдеров, который доступен в браузере с компьютера или ноутбука. Он позволяет полностью персонализировать...

05.03.2026

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026

начинаю чтиво

только как же хреново читать большие тексты на этом сайте все глаза сломаешь