Мои итоги августа

Начнем с традиционной таблицы

Ну что можно сказать об августе? В трендах «пилилось» все. Особенно Si, в котором с 3 по 20 августа было всего два прибыльных дня. С 21-го по 31-го удалось отбить примерно четверть накопленного убытка, но не более того. Спот+”синтетика”, наоборот, хорошо зарабатывал до 13 августа, но потом начался слив, который 27 августа перевел эту стратегию в минус, а 31-е его увеличило раза в три.

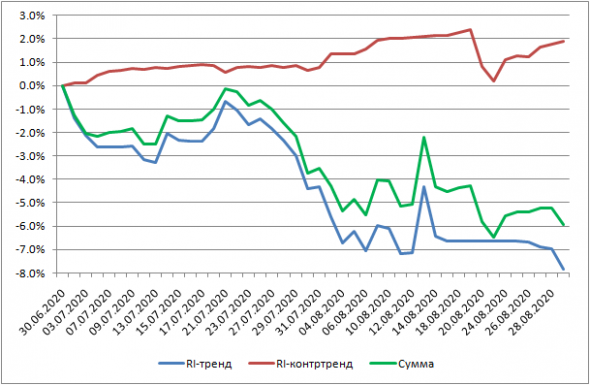

Единственный «луч света в темном царстве» — RI-контртренд. С 31 июля по 19 августа он вообще выдал уникальную серию безубыточных дней. Вот как выглядят RI-тренд и RI-контртренд в июле-августе в %% к лимитам на RI

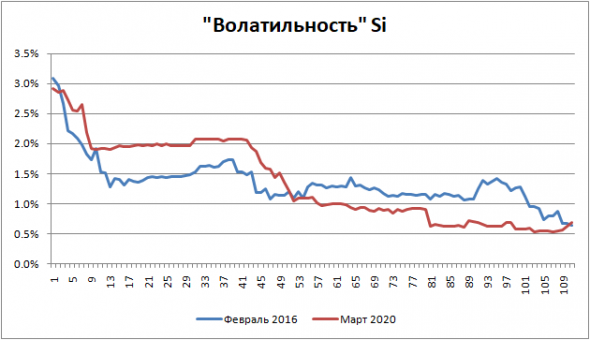

Ситуация в Si мне вообще напомнила 2016-й. И удивительно, но это подтверждается графиками волатильности с февральского (2016-го) и мартовского (2020-го) максимумов

А мы помним, что в тот период автоследование Форума, в котором Si+Eu занимали больше 70%, причем Si был больше 50%, тоже испытывало проблемы с доходностью

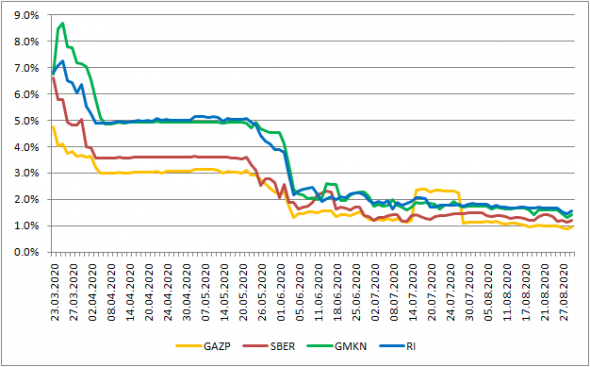

Да и волатильности других инструментов из моего портфеля продемонстрировали похожую динамику

• всплеск волатильности в GAZP объясняется дивидендным гэпом и видно, что как только он ушел из расчетов, волатильность вернулась к низким уровням.

Собственно волатильности наглядно показывают текущие проблемы моей торговли. Остается надеяться на осень и выборы президента США. Тем более, что август вообще один из самых плохих для меня месяцев: за 13 лет с 2008 по 2020 только 4 раза я заканчивал август в плюсе. Таким же плохим для меня был и март в эти годы. А вот январь 12 из 13 раз в плюс, декабрь 8 из 12, ноябрь 7 из 12 (остальные месяцы 50 на 50: 6 из 12 или 6-7 из 13). Поэтому надежда есть.

Доходность стратегии Стань квалифицированным инвестором! в августе составила +0.64%, но надо учесть, что, как отмечалось в прошлом обзоре, примерно +1,6% это поступившие дивиденды по Газпрому, а потому результат чисто по торговле составил примерно -1%, что аналогично результату Спот+ «синтетика», умноженному на 3/5.

«Русский Баффет» август закончил в плюсе, но хуже индекса Мосбиржи, что неудивительно при наличии в индексе таких акций, как Яндекс и(или) золотодобытчики, которых в этой стратегии пока быть не может.

Для моих индексов комона август был плюсовым месяцем, хуже индекса Мосбиржи в августе, но значительно лучше его с начала года.

Gorchakoff Micex Index +19.87%

Gorchakoff Global Index +27.24%

Об этих индексах и итогах их отдельных компонент с начала года мы и поговорим на традиционном вебинаре в четверг 3 сентября.

Value01 сентября 2020, 14:56А.Г., а если брать для сравнения индекс «полной» доходности ММВБ, с дивами?0

Value01 сентября 2020, 14:56А.Г., а если брать для сравнения индекс «полной» доходности ММВБ, с дивами?0 Денис Михайлов01 сентября 2020, 15:01да, август был конченный…0

Денис Михайлов01 сентября 2020, 15:01да, август был конченный…0 @SMARTECONOMIST01 сентября 2020, 15:19грустненько…+1

@SMARTECONOMIST01 сентября 2020, 15:19грустненько…+1 vito33301 сентября 2020, 15:21не блещете+1

vito33301 сентября 2020, 15:21не блещете+1