Фондовый рынок США — время покупать акции?

Думаю имеет смысл высказать несколько предположений о процессах, происходящих на фондовом рынке США. Ранее, я уже писал о том, что его динамика все в большей степени зависит от притока капитала в акции нескольких высокотехнологичных компаний («Рынок шести компаний»). Убери этот локомотив — и все начинает выглядеть совершенно иначе:

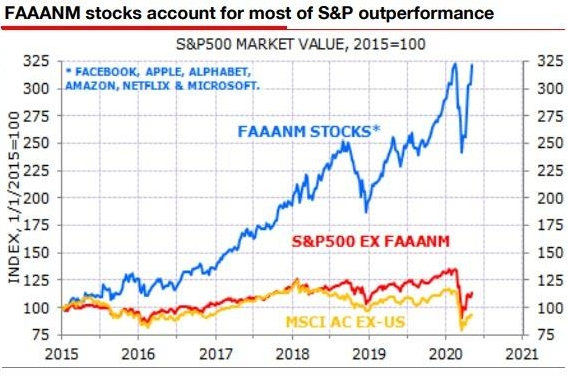

(Динамика американского фондового индекса S&P500 без компаний группы FAAANM (Facebook, Apple, Alphabet-Google, Amazon, Netflix и Microsoft) выглядит блекло.)

От безудержного роста последних лет не остается и следа, вялая динамика на фоне бесконечных мер монетарного (и фискального, спасибо Трампу) стимулирования. Индекс MSCI World без учета компаний США выглядит еще печальней.

Это подводит нас к простой мысли — фондовый рынок превращается в финансовую олигополию, где узкий круг транснациональных корпораций задает тон всем происходящим процессам. Причем рост капитализации уже этих компаний перестает быть только рыночным процессом и становится геополитическим фактором. В этих условиях традиционные фундаментальные подходы к оценке стоимости акций перестают работать. И это именно то, что мы наблюдаем на протяжении всего 2020 года…

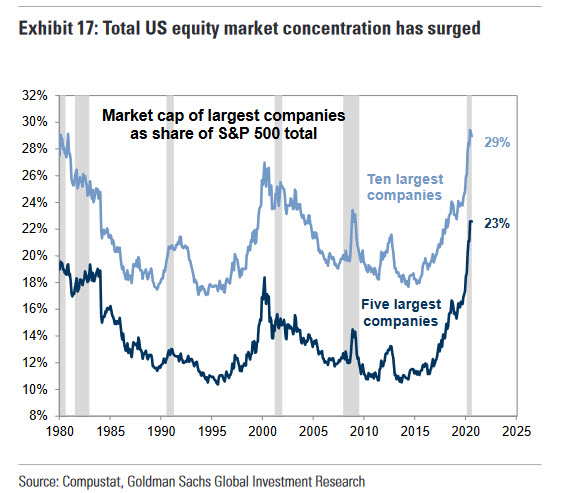

Это ведет к глобальному изменению структуры фондовых индексов. Так, рост капитализации компаний FAAANM приводит к увеличению их весов в индексе S&P500, а это, в свою очередь, привлекает в акции все больший и больший поток инвестиций. Этот процесс начался еще в 2015 году и с тех пор только набирает свою силу:

(Доля ТОП-10 (сверху) и ТОП-5 (снизу) крупнейших по капитализации компаний в общей капитализации индекса S&P500 стремительно нарастает с 2015 года.)

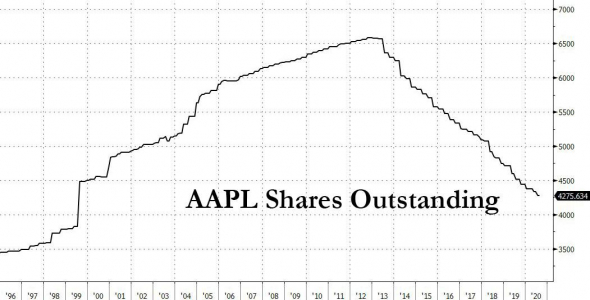

С другой стороны, байбеки последовательно сокращают количество акций, находящихся в обращении на рынке. Компания Apple по этому показателю вернулась к состоянию конца 90-х годов и это плохая новость для всех любителей шортить подобные бумаги. По факту, начиная с 2013 года мы имеем дело с классическим дефляционным активом:

(Количество акций Apple, находящихся в обращении на рынке, постоянно снижается с 2013 года.)

Байбеки способствуют положительной динамике котировок, а это, в свою очередь, позволяет компаниям привлекать все больше средств инвесторов (в том числе и на долговых рынках). Часть привлеченных инвестиций идет на дальнейший выкуп своих акций… И процесс повторяется.

Таким образом, мы наблюдаем классические самоподдерживающиеся «рефлексивные» процессы, ведущие к последовательной олигополизации финансового рынка. И хотя это естественный ход вещей для любого свободного нерегулируемого рынка, в данном случае мы имеем дело с целенаправленной волей глобального геополитического «садовника».

Причем в его роли может выступать как сама ФРС США (явно), так и пресловутое «глубинное государство». В любом случае — разумному инвестору однозначно не стоит становиться на пути этого глобального локомотива современной финансовой системы…

______

мой блог/яндекс–дзен/телеграм

Да уж, весь инвестиционный мир, такое ощущение, сейчас в позиции так ненавистных многим покупателей биткойна — вроде бы надо брать этот самый ФАААНМ и богатеть, но это же буквально против логики и здравого смысла поколения инвесторов, выросших на Грэме и Баффете.

Дорого, и с каждым днем становится все дороже! И что же тут поделать «разумному инвестору»?