Экспресс разбор акций США №1

Всем привет, Друзья. Сегодня проведем экспресс обзор 3-х компания США. Кратко пробежимся по их деятельности. Посмотрим на финансовое состояние, мультипликаторы и перспективы. Сегодня у нас на изучении: Monster Beverage Corp., Realty Income Corp. и Salesforce.

Самая оперативная информация в моем Telegram «ИнвестТема»

Monster Beverage Corp.

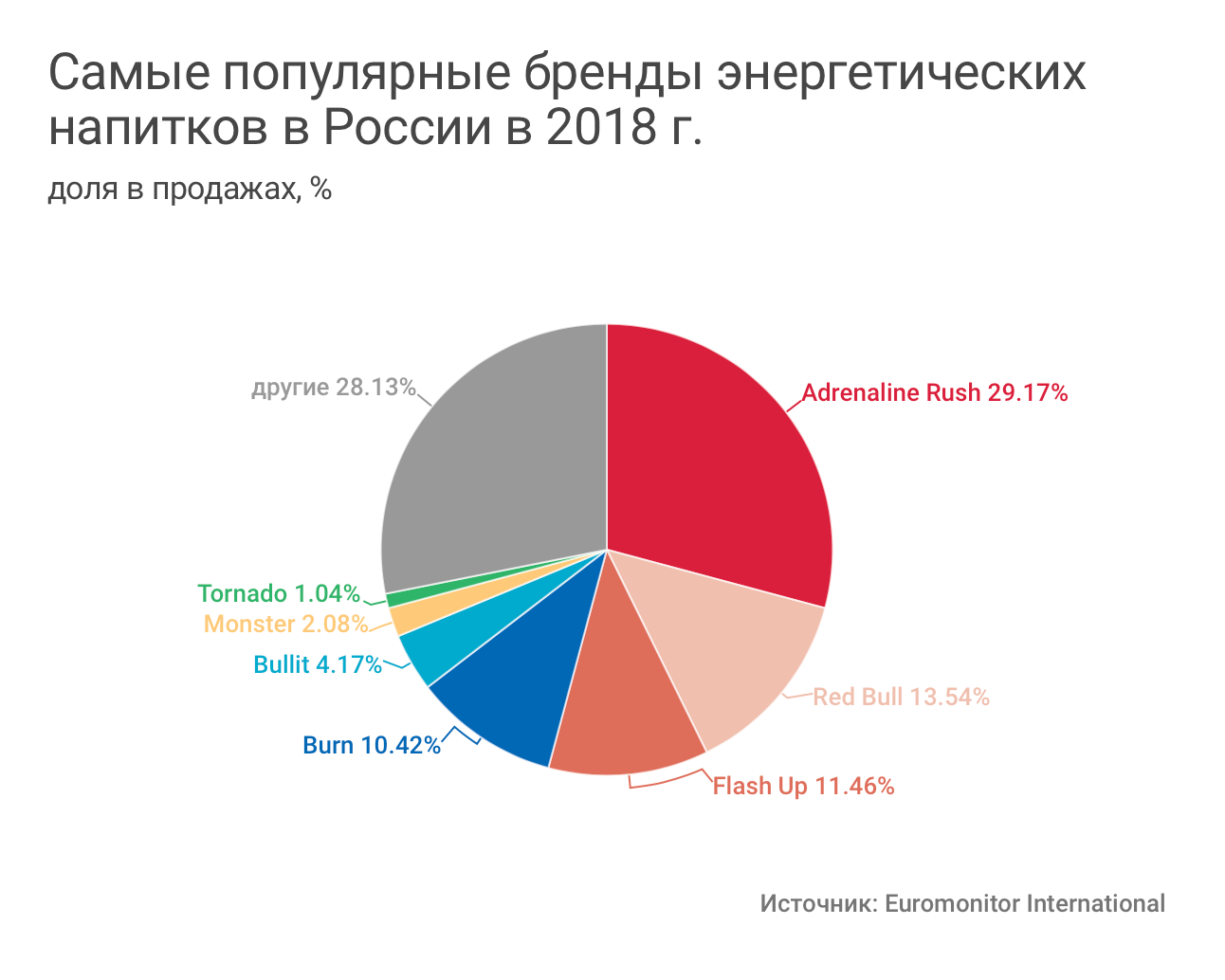

Американская холдинговая компания, которая через свои дочерние предприятия разрабатывает и продает энергетические напитки, такие как Monster Energy, Monster MAXX, Burn, Nos и прочие. К примеру, в России доля продаж напитков Monster около 13%. Опережает их только Red Bull и Adrenaline Rush. По данным агентства Depot, продажи энергетических напитков в России растут год к году и уже составляют 84 млрд рублей. В мире ситуация аналогичная. Продукция Monster Energy занимает более 30% рынка, а общие продажи по всем маркам растут.

Подтверждение этому мы можем увидеть в динамике выручки и прибыли. Выручка за 5 лет выросла на 54%, а прибыль увеличилась вдвое. Компания имеет отрицательный долг и Debt/EBITDA в -0,54. Если дальше изучать мультипликаторы, то видим P/E в 34,9 и P/B в 9,27. Для американского рынка приемлемо, скажите Вы? Но Monster Beverage не IT компания и такие показатели говорят о перекупленности акций, которые вновь подошли к своим максимумам. Вдобавок компания не платит дивиденды своим акционерам.

Бизнес Монстров понятен и эффективен. Люди продолжают пить энергетические напитки, а линейка зарекомендовавшей себя продукции позволит увеличивать выручку и прибыль далее. Однако, при условии, что я не пью энергетические напитки и считаю их вредными, покупать дорогую компанию не хочется. Без рекомендаций.

Realty Income Corp.

Американская инвестиционная компания, на балансе которой находится более 6500 объектов недвижимости. Основная задача компании инвестировать в недвижимость с низкой ценой для арендаторов и расположенной в стратегически важных местах. В целом компания — это портфель коммерческой недвижимости, которую они сдают в долгосрочную аренду и оказывая сопутствующие услуги. Благодаря постоянному потоку денежных средств, корпорация платит своим акционерам ежемесячные дивиденды, чем и выделяется среди остальных аналогичных компаний. На сегодняшний день компания выплатила 599 последовательных ежемесячных дивидендов по обыкновенным акциям в течение своей 51-летней истории деятельности и увеличила дивиденды в 107 раз с момента публичного листинга на NYSE.

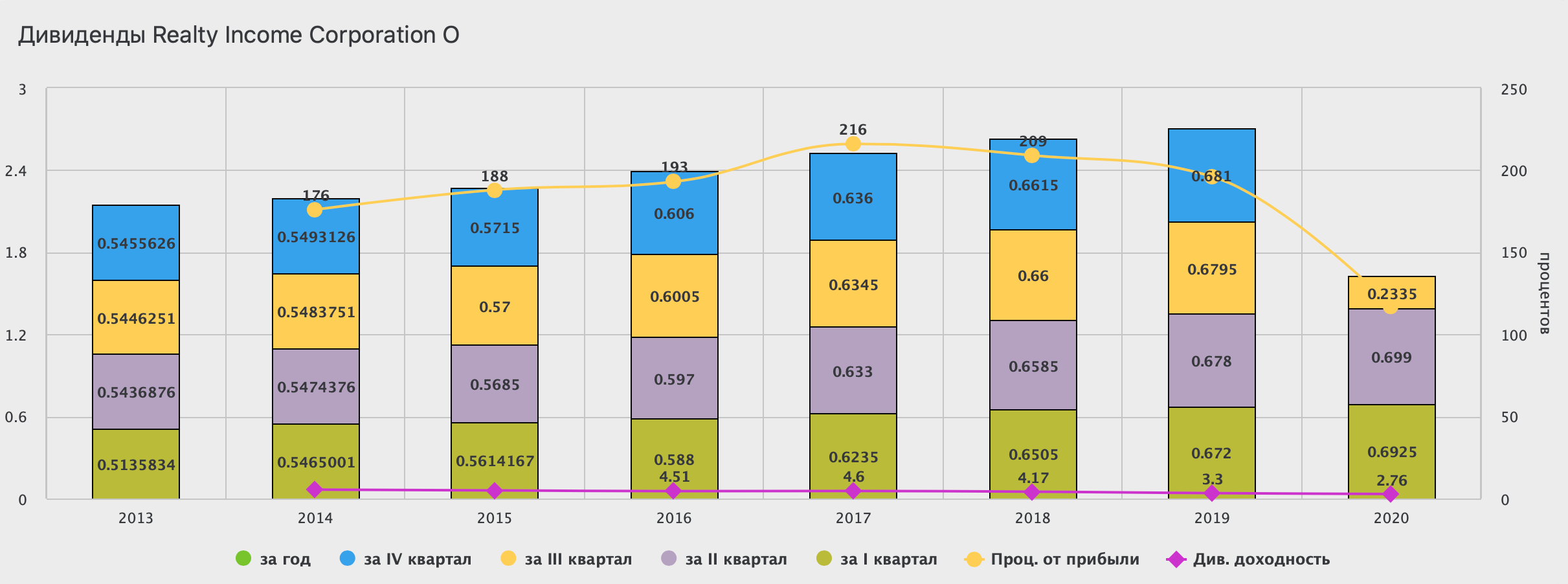

Если проваливаться в финансовые показатели, то сразу бросается в глаза отрицательный денежный поток. Если в предыдущие годы это была незначительная сумма, то за 2019 год она выросла до $2,7 млрд. Обязательства растут год к году, увеличивая и чистый долг. Debt/EBITDA уже составляет 7,75. При этом P/E все также высокий 43,5. Прибыль растет слабыми темпами, лишь в 2019 году показав динамику выше среднего. Выручка за 2019 год сократилась на 10%

Котировки компании негативно отреагировали на введение карантинов, что и не удивительно для столь восприимчивого бизнеса. В марте акции сложились почти вдвое. P/B пришел в норму 1,94. Если смотреть на дивидендную доходность, то она ежегодно снижается и за 2019 год составила 2,75%. В текущей ситуации, когда возможна вторая волна пандемии, покупать акции довольно рискованно, но в случае повторного провала, можно искать точки входа в районе $40 за акцию.

Salesforce.com

Американская IT компания, которая разрабатывает и продает платформы для управления взаимоотношениями с клиентами (CRM). Salesforce одна из первых начала предоставлять клиентам решения, разработанные с применением облачных технологий. Компания продолжает поступательное развитие в этом направлении, взаимодействует с соц сетями и крупными компаниями, предоставляя им свои программные решения. Спецификой предоставления услуг является то, что все программное обеспечение устанавливается на серверах компании, а клиенту предоставляется доступ через веб.

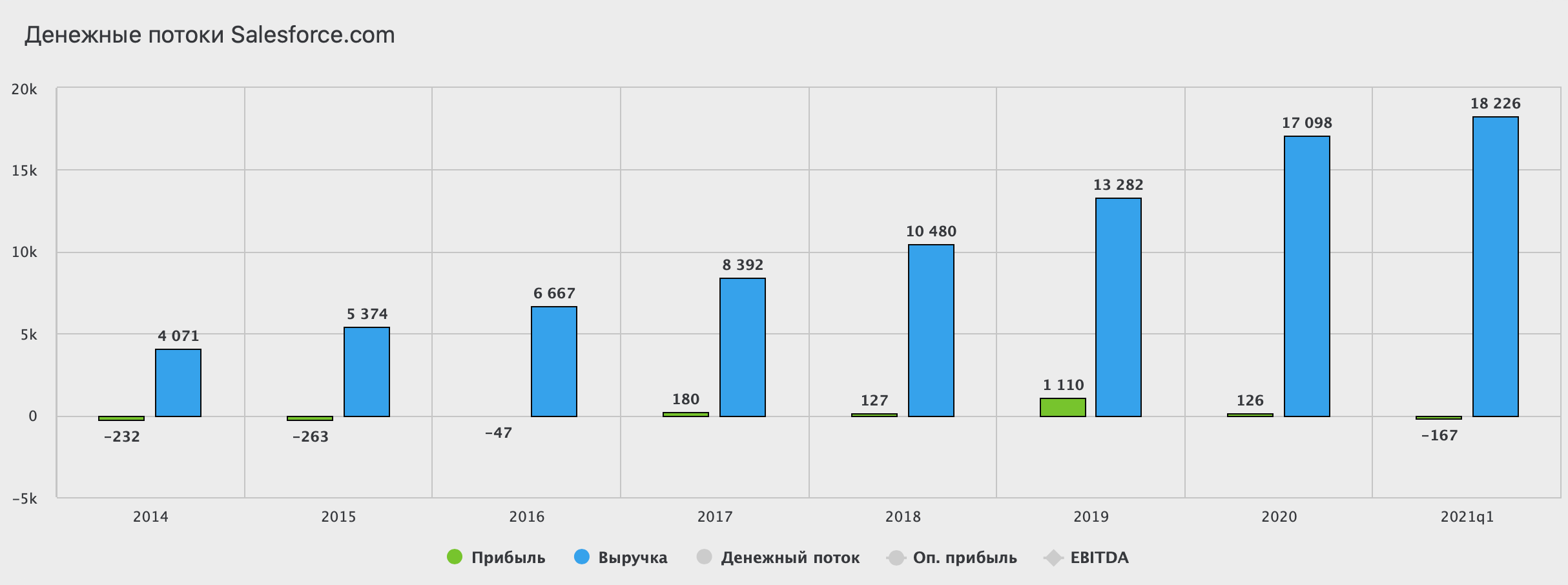

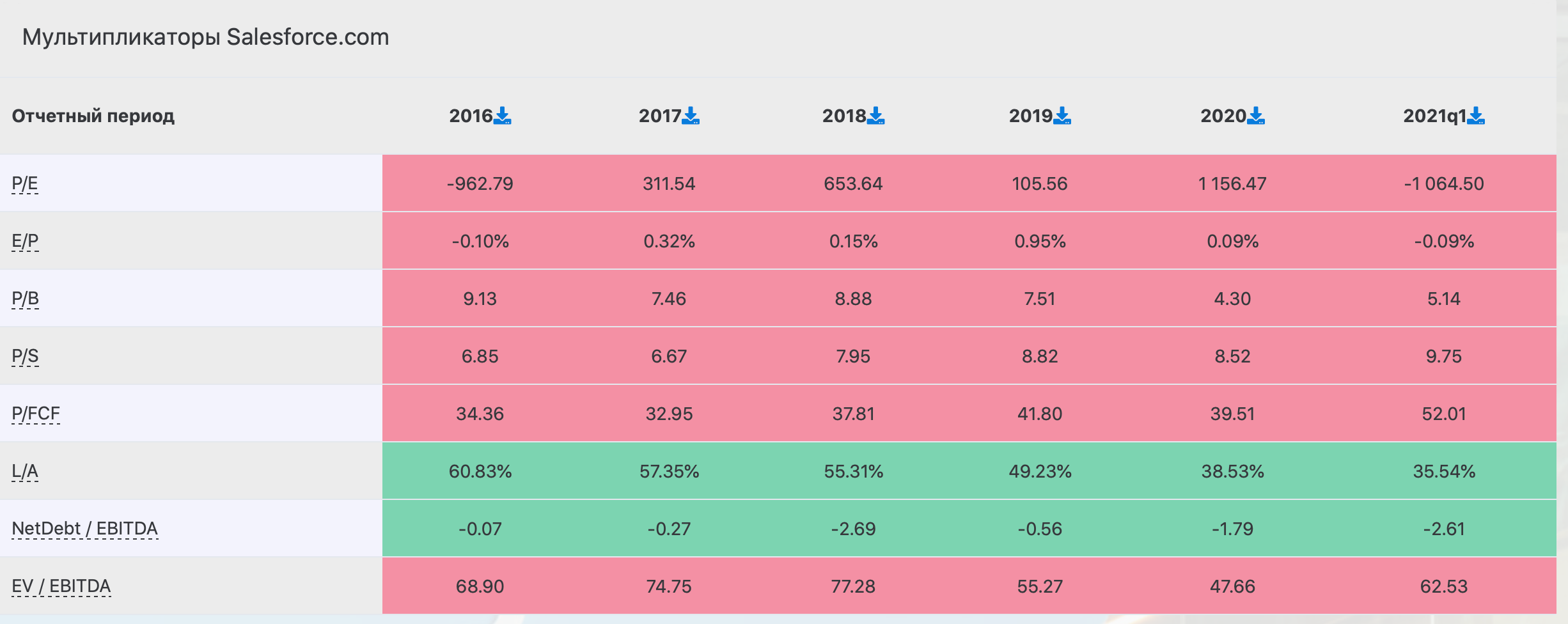

Динамика выручки Salesforce отличная. Выручка за 5 лет увеличилась на 156%. Первый квартал 2020 года показывает еще большее ускорение. А вот с прибылью дела обстоят хуже. Значительные расходы на разработку и операционные расходы держат прибыль на отрицательной территории. Лишь за 2019-й финансовый год компания получила 1 млрд прибыли. Чистый долг у Salesforce отрицательный. Компания накапливает денежные средства у себя на счетах. Debt/EBITDA какой-то космический -2,6.

А вот P/E, внимание, 1064. Как Вам такой показатель? Вам потребуется тысяча лет, чтобы отбить свои вложения. Правда в позапрошлом году этот показатель был 105, что тоже не мало, даже для IT компании. В общем с прибылью нужно что-то делать. Я не удивлюсь, что наладив эффективность предприятия, компании удастся конвертировать прекрасную динамику выручки в чистую прибыль. Однако, с этих уровней покупать я не решусь. Сегодня был пробит исторический максимум. Только после хорошей коррекции, возможно буду добавлять компанию в портфель. Для меня приемлем уровень в $165 за акцию.

*Не является индивидуальной инвестиционной рекомендацией.

Моя группа ВКонтакте - ИнвестТема

Мой Telegram-канал — ИнвестТема

Dmitry_Ch09 июля 2020, 22:41Касаясь Realty Income, замечу что P/E мало информативен для REIT. Вместо него обычно смотрят P/FFO. Также как Dividend to AFFO payout ratio смотрят вместо обычного payout ratio.+1

Dmitry_Ch09 июля 2020, 22:41Касаясь Realty Income, замечу что P/E мало информативен для REIT. Вместо него обычно смотрят P/FFO. Также как Dividend to AFFO payout ratio смотрят вместо обычного payout ratio.+1 Максим Файн09 июля 2020, 23:03У MNST средний P/E за последние 15 лет порядка 33,5, так что по этому показателю она +- справедливо оценена. Эта компания имеет крайне стабильный рост прибыли, чуть ли не лучший на рынке вообще (это если считать аналог Шарпа для кривой прибылей). С точки зрения графиков и волшебных чёрточек, последние 3 года цена была в боковике/ консолидации и сейчас вроде как пытается его прорвать вверх. Может и не самое плохое вложение (энергетики тоже не люблю).0

Максим Файн09 июля 2020, 23:03У MNST средний P/E за последние 15 лет порядка 33,5, так что по этому показателю она +- справедливо оценена. Эта компания имеет крайне стабильный рост прибыли, чуть ли не лучший на рынке вообще (это если считать аналог Шарпа для кривой прибылей). С точки зрения графиков и волшебных чёрточек, последние 3 года цена была в боковике/ консолидации и сейчас вроде как пытается его прорвать вверх. Может и не самое плохое вложение (энергетики тоже не люблю).0 Anton Shabunin10 июля 2020, 05:30Графики нужны, какой обзор без них+1

Anton Shabunin10 июля 2020, 05:30Графики нужны, какой обзор без них+1 Sergey12 июля 2020, 12:10Спасибо! всегда внимательно читаю Ваши разборы компаний и фин отчетов.0

Sergey12 июля 2020, 12:10Спасибо! всегда внимательно читаю Ваши разборы компаний и фин отчетов.0