Американские эмитенты: финансовая головоломка

Добрый вечер, друзья!

Несмотря на то, что отчетности эмитентов я анализирую уже много лет, иногда я ловлю себя на мысли, что далеко не всё постиг в финансовых отчетах компаний.

Опытные аналитики знают, что величина собственного капитала компании (чистых активов) тесно коррелирует с её финансовыми результатами. Если компания убыточна, то она постепенно «проедает» свой собственный капитал и он становится отрицательным. Верно и обратное – компании, стабильно работающие с прибылью, как правило, обладают значительным положительным собственным капиталом.

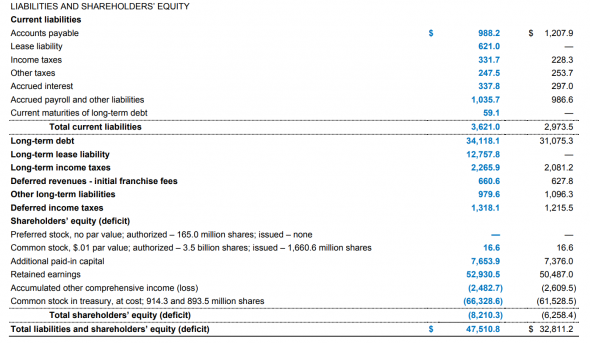

А теперь посмотрите, на пассив баланса одной всемирно известной компании (не буду сейчас называть её имя) и попытайтесь предположить прибыльна или убыточна её деятельность?

Отрицательный собственный капитал более 8 млрд. USD, составляющий 17% от валюты баланса, наводит на мысль, что компания глубоко убыточна. Вероятно Вы удивитесь, когда узнаете, что за последний год эта компания получила более 6 млрд. USD чистой прибыли, а рентабельность продаж компании превышает 28% (что очень неплохо даже для США).

Более того, убытков у компании за последние 15 лет вообще не было. А название этой компании – McDonald’s (MCD).

Причина отрицательных чистых активов – специфическое отражение акций, выкупленных в ходе обратного выкупа (buyback). Их на балансе McDonald’s отражено более, чем на 66 млрд. USD.

И это – не единичный случай, когда благополучная компания имеет отрицательный собственный капитал. Аналогичная ситуация наблюдается в балансах MSCI (MSCI), Transdigm Group (TDG) и ряда других компаний.

Встречаются подобные головоломки и среди российских компаний – об этом недавно был пост Сберегателя (https://smart-lab.ru/blog/617031.php).

Именно поэтому при анализе финансовой устойчивости американских эмитентов я почти не обращаю внимание на долю собственного капитала в пассивах, а больше ориентируюсь на уровень текущей ликвидности.

P. S. В моём сообществе ВКонтактепредставлена более подробная информация о моей методике анализа отчетности американских эмитентов

Профуршетник28 июня 2020, 21:20Боинг+1

Профуршетник28 июня 2020, 21:20Боинг+1 JohnOakvale28 июня 2020, 21:39Кузя, у этого есть специальный термин — творческая бухгалтерия)+2

JohnOakvale28 июня 2020, 21:39Кузя, у этого есть специальный термин — творческая бухгалтерия)+2