16 июня 2020, 19:27

Пандемия COVID-19 нанесла серьезный ущерб мировой алмазной отрасли - Велес Капитал

Пандемия COVID-19 нанесла серьезный ущерб мировой алмазной отрасли. Показатели АЛРОСА продемонстрируют резкий спад по итогам 2020 г., однако со следующего года мы ожидаем восстановление спроса и разворот нисходящего тренда в ценах на алмазы. Для расчета справедливой стоимости акций была использована 5-летняя DCF-модель с WACC 12,9%. Целевая цена повышена до 86,4 руб., что соответствует рекомендации «Покупать».

Прогнозная цена была пересмотрена в связи с планами менеджмента реализовать избыточные запасы, что приведет к росту свободного денежного потока с 2021 г. Также мы считаем, что мировое предложение алмазов в долгосрочной перспективе существенно снизится из-за банкротства ряда производителей и отсутствия крупных инвестиционных проектов. Очищение отрасли от неэффективных мощностей позволит нарастить показатели алмазным компаниям с устойчивым финансовым положением.

Начало 2020 г. предвещало восстановление финансовых показателей АЛРОСА, однако пандемия COVID-19 привела к обвалу продаж в январе-мае на 40% г/г. В результате производственный прогноз на 2020 г. был понижен с 34,2 до 28-31 млн карат. Добыча на ряде наименее рентабельных месторождений была приостановлена. В середине мая Минфин начал изучать возможность выкупа продукции компании на сумму 0,5-1 млрд долл. АЛРОСА не отказалась от дивидендов за 2019 г., осуществив выплату согласно дивидендной политике в размере 2,63 руб. на акцию. В мае компания разместила биржевые облигации на сумму 25 млрд руб. для финансирования текущей деятельности.

Результаты 1-го квартала 2020 г. оказались умеренно слабыми, несмотря на многообещающее начало года. Выручка и EBITDA снизились на 11% и 4% г/г соответственно в результате падения продаж. Рентабельность EBITDA опустилась до 46%. Чистая прибыль упала на 87% вследствие валютной переоценки долга. Свободный денежный поток сократился на 16% г/г из-за уменьшения объема средств от операционной деятельности.

В нашем прогнозе не учитывается потенциальное вмешательство Гохрана. В последние месяцы Минфин неоднократно обсуждал выкуп алмазов АЛРОСА на сумму 0,5-1 млрд долл. и предлагал отнести алмазодобычу к наиболее пострадавшим от коронавируса отраслям. Однако компания рассматривает гос. поддержку как план «Б». Мы полагаем, что в 2020 г. Гохран может приобрести алмазную продукцию на сумму около 750 млн долл., что полностью компенсирует слабые результаты 2-го квартала. Такое развитие событий окажет позитивное влияние на финансовые результаты и динамику акций.

Мы закладываем производство в 2020 г. на уровне 29,5 млн карат. С учетом планов компании по снижению уровня запасов добыча вряд ли превысит 31-32 млн карат в ближайшие годы. Согласно нашим расчетам, запасы алмазов в конце 2020 г. достигнут 27 млн карат на фоне падения продаж до 25 млн карат по итогам года. В 2021-2022 гг. продажи восстановятся до 33-35 млн карат, цены реализации будут колебаться в диапазоне 130-135 долл. за карат.

Согласно нашим расчетам, совокупная выручка по итогам 2020 г. снизится на 27% г/г. В 2021 г. показатель превысит уровень докризисного 2019 г. благодаря восстановлению продаж и цен реализации, а также девальвации рубля. EBITDA в 2020 г. продемонстрирует снижение на 26% г/г в связи с падением операционной прибыли. Восстановление мирового рынка алмазов обеспечит рост показателя в 2021-2022 гг. Благодаря эффективному контролю издержек рентабельность сохранится на уровне 41-45% в ближайшие годы.

Мы ожидаем сокращение свободного денежного потока в 2020 г. на 54% г/г. Снижение FCFF обусловлено накоплением избыточного уровня запасов. После преодоления кризиса менеджмент планирует сконцентрироваться на распродаже накопленных алмазов, что приведет к резкому росту свободного денежного потока с CAGR +18% до 2022 г. Также позитивная динамика FCFF будет обусловлена уменьшением инвестиционной программы на 20-25% относительно первоначальных планов. Компания прогнозирует CAPEX на уровне 20, 23 и 19 млрд руб. в 2020-2022 гг. соответственно.

На фоне мирового кризиса АЛРОСА начала активно наращивать уровень долга. В марте компания привлекла кредит в размере 200 млн долл., в апреле – кредит на 6 млрд руб., в мае были выпущены облигации на сумму 25 млрд руб. с погашением в 2025 г. и получен кредит на 75 млн долл. В середине июня АЛРОСА начала road show 7-летних евробондов. Согласно нашим расчетам, чистый долг на конец 2020 г. вырастет до 96 млрд руб., соотношение чистый долг/EBITDA превысит 1,0х. При 50%-ной норме рефинансирования долговая нагрузка окажется ниже 70 млрд руб. в 2021 г., а чистый долг/EBITDA вернется к докризисным значениям.

ИК «Велес Капитал»

Прогнозная цена была пересмотрена в связи с планами менеджмента реализовать избыточные запасы, что приведет к росту свободного денежного потока с 2021 г. Также мы считаем, что мировое предложение алмазов в долгосрочной перспективе существенно снизится из-за банкротства ряда производителей и отсутствия крупных инвестиционных проектов. Очищение отрасли от неэффективных мощностей позволит нарастить показатели алмазным компаниям с устойчивым финансовым положением.

Начало 2020 г. предвещало восстановление финансовых показателей АЛРОСА, однако пандемия COVID-19 привела к обвалу продаж в январе-мае на 40% г/г. В результате производственный прогноз на 2020 г. был понижен с 34,2 до 28-31 млн карат. Добыча на ряде наименее рентабельных месторождений была приостановлена. В середине мая Минфин начал изучать возможность выкупа продукции компании на сумму 0,5-1 млрд долл. АЛРОСА не отказалась от дивидендов за 2019 г., осуществив выплату согласно дивидендной политике в размере 2,63 руб. на акцию. В мае компания разместила биржевые облигации на сумму 25 млрд руб. для финансирования текущей деятельности.

Результаты 1-го квартала 2020 г. оказались умеренно слабыми, несмотря на многообещающее начало года. Выручка и EBITDA снизились на 11% и 4% г/г соответственно в результате падения продаж. Рентабельность EBITDA опустилась до 46%. Чистая прибыль упала на 87% вследствие валютной переоценки долга. Свободный денежный поток сократился на 16% г/г из-за уменьшения объема средств от операционной деятельности.

В нашем прогнозе не учитывается потенциальное вмешательство Гохрана. В последние месяцы Минфин неоднократно обсуждал выкуп алмазов АЛРОСА на сумму 0,5-1 млрд долл. и предлагал отнести алмазодобычу к наиболее пострадавшим от коронавируса отраслям. Однако компания рассматривает гос. поддержку как план «Б». Мы полагаем, что в 2020 г. Гохран может приобрести алмазную продукцию на сумму около 750 млн долл., что полностью компенсирует слабые результаты 2-го квартала. Такое развитие событий окажет позитивное влияние на финансовые результаты и динамику акций.

Мы закладываем производство в 2020 г. на уровне 29,5 млн карат. С учетом планов компании по снижению уровня запасов добыча вряд ли превысит 31-32 млн карат в ближайшие годы. Согласно нашим расчетам, запасы алмазов в конце 2020 г. достигнут 27 млн карат на фоне падения продаж до 25 млн карат по итогам года. В 2021-2022 гг. продажи восстановятся до 33-35 млн карат, цены реализации будут колебаться в диапазоне 130-135 долл. за карат.

Согласно нашим расчетам, совокупная выручка по итогам 2020 г. снизится на 27% г/г. В 2021 г. показатель превысит уровень докризисного 2019 г. благодаря восстановлению продаж и цен реализации, а также девальвации рубля. EBITDA в 2020 г. продемонстрирует снижение на 26% г/г в связи с падением операционной прибыли. Восстановление мирового рынка алмазов обеспечит рост показателя в 2021-2022 гг. Благодаря эффективному контролю издержек рентабельность сохранится на уровне 41-45% в ближайшие годы.

Мы ожидаем сокращение свободного денежного потока в 2020 г. на 54% г/г. Снижение FCFF обусловлено накоплением избыточного уровня запасов. После преодоления кризиса менеджмент планирует сконцентрироваться на распродаже накопленных алмазов, что приведет к резкому росту свободного денежного потока с CAGR +18% до 2022 г. Также позитивная динамика FCFF будет обусловлена уменьшением инвестиционной программы на 20-25% относительно первоначальных планов. Компания прогнозирует CAPEX на уровне 20, 23 и 19 млрд руб. в 2020-2022 гг. соответственно.

На фоне мирового кризиса АЛРОСА начала активно наращивать уровень долга. В марте компания привлекла кредит в размере 200 млн долл., в апреле – кредит на 6 млрд руб., в мае были выпущены облигации на сумму 25 млрд руб. с погашением в 2025 г. и получен кредит на 75 млн долл. В середине июня АЛРОСА начала road show 7-летних евробондов. Согласно нашим расчетам, чистый долг на конец 2020 г. вырастет до 96 млрд руб., соотношение чистый долг/EBITDA превысит 1,0х. При 50%-ной норме рефинансирования долговая нагрузка окажется ниже 70 млрд руб. в 2021 г., а чистый долг/EBITDA вернется к докризисным значениям.

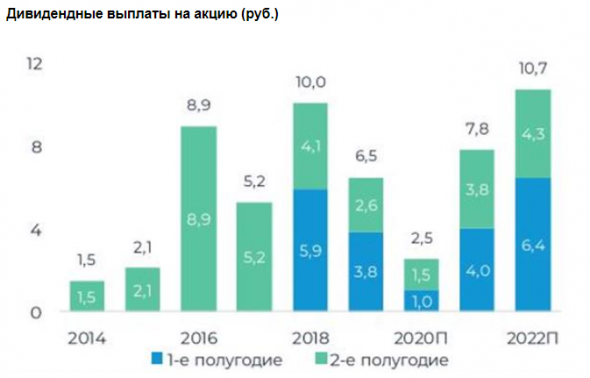

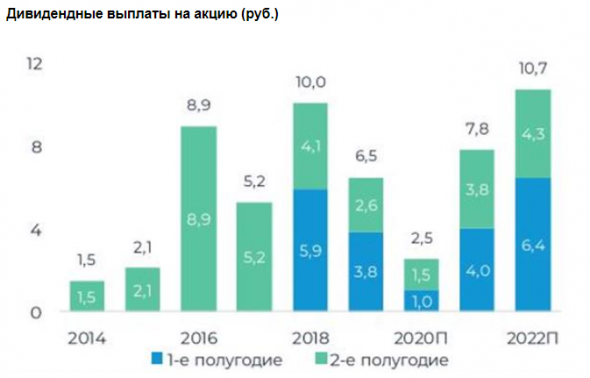

Свободный денежный поток АЛРОСА продемонстрирует резкое снижение в 2020 г. На фоне роста соотношения чистый долг/EBITDA выше 1,0х компания не сможет выплачивать 100% FCFF. Высока вероятность, что выплаты будут рассчитаны исходя из минимально допустимого уровня – 50% прибыли по МСФО. Мы полагаем, что совокупный дивиденд по итогам 2020 г. снизится до 2,5 руб. на акцию. Ожидаемая дивидендная доходность в ближайшие 12 месяцев к текущим ценам составит 5,7%. В то же время восстановление мировой алмазной отрасли и распродажа запасов обеспечат высокие темпы роста FCFF, а дивиденды по итогам 2021-2022 гг. могут достичь 8-10 руб. на акцию.Сучков Василий

ИК «Велес Капитал»

1 Комментарий

moex_stonks17 июня 2020, 00:07Эта ежедневная дрочь и куча постов про алросу, не помогут к сожалению0

moex_stonks17 июня 2020, 00:07Эта ежедневная дрочь и куча постов про алросу, не помогут к сожалению0

Читайте на SMART-LAB:

📊 Представляем предварительные итоги деятельности Positive Technologies за 2025 го

• Мы вернулись к целевым темпам роста бизнеса, вдвое превышающим динамику рынка кибербезопасности в России. • Исходя из текущих управленческих данных, объем отгрузок составил 35 млрд рублей....

09.02.2026

Тезисы со звонка с аналитиками

Друзья, привет! Как и обещали, провели утром звонок с аналитиками, рассказали про и расставили все точки над i. Делимся ключевыми тезисами со звонка: 🌟 Мы всегда использовали и будем...

09.02.2026

«Селигдару» присвоен ESG-рейтинг A от рейтингового агентства RAEX

RAEX оценило на высоком уровне практики устойчивого развития Холдинга, присвоив ему по результатам проведенного анализа ESG-рейтинг класса A. Наивысшая оценка AAA была присуждена...

09.02.2026

РУСАГРО: выкупить акции и спасти Мошковича - могут ли акции вырасти на 100% от текущих ценах, подробный разбор

Начинаем покрытие компании РУСАГРО этим постом, надеюсь удастся под микроскопом разглядеть инвестиционную привлекательность или хотя бы сделать пост полезным/интересным. Пост будет длинным,...

09.02.2026