Опционные "ноги" и их чтение

Возможно, материал будет ультра банальный, но мне это было не понятно первое время, поэтому считаю нужным написать.

Ноги — это графики доходности опционов, которые часто можно увидеть. Они нужны, чтобы понимать, что именно вы купили или продали и что с этим будет в разные моменты времени и цене фьючерса. Как их читать?

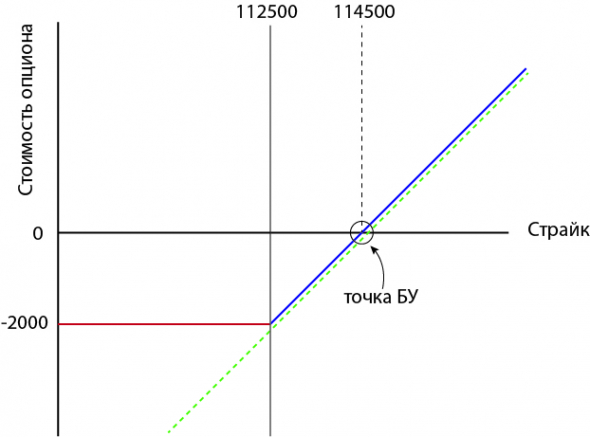

Берем колл 112500 купленный за 2000 и фьючерс для сравнения. На рисунке изображен график доходности фьючерса (зеленая пунктирная линия, для примера) и голого опциона колл (красно-синяя ломанная линия).

Далее рассуждения следующие: у нас купленный колл, значит мы получаем прибыль при росте цены фьючерса (синяя линия совпадает с линией доходности фьючерса). Колл — опцион с ограниченным риском снизу, т.е. как бы не упал фьючерс, мы потеряем только стоимость опциона, а значит красная линия как раз наш стоп. Отмечаем -2000 по шкале «стоимость опциона» и проводим линию до пересечения с доходностью (синяя).

Последнее — это точка безубытка. Та цена, при которой наш купленный колл без ущерба (кроме длинной позиции и ГО по фьючерсу) для нас превратиться в фьючерс после исполнения (экспирации). Для нашей ситуации эта точка на уровне 114500. Логично, чтобы отбить заплаченные 2000 за опцион, фьючерс должен вырасти минимум на эту величину от страйка.

Это оценка графика при экспирации. Если мы хотим понять, сколько будет стоить опцион при продаже раньше, тут надо использовать сайт option.ru или терминал Quik (с другими пока не работал). Подробнее про работу с ними планирую написать позже.

Для понимания лучше потренироваться на бумажке для разных стратегий (я несколько страниц этой хренью изрисовал, прежде, чем все понял). При рисовании отвечайте на вопросы:

- Где я получаю прибыль и какую?

- Где я получаю убыток и какой?

- Где у меня точка безубытка?

- Что получу на счет при экспирации в разных точках графика фьючерса (выберете 3 произвольно разных)?

Для тренировки используйте пока простые стратегии, по мере знакомства с новыми отрисовывайте их доходности. С чего можно начать уроки рисования (с продажами интересно):

- Купили колл

- Купили пут

- Продали колл

- Продали пут

Еще пишу на канале в телеграм (t.me/@optionub) про свое становление в качестве трейдера. Мысли, прогнозы, ошибки и т.д. Если интересно — подписывайтесь!

И вот такие таблицы