Время говорить об ошибках Китая

Текущая неделя проходит под флагом боковой коррекции индекса МосБиржи. На графике нефти Brent есть техническое сопротивление 32 доллара и инвесторы бояться отката нефти на техническую поддержку 27 или 25 долларов. Мне кажется, что для нефти наиболее вероятный сценарий на ближайшие дни – консолидация в диапазоне 27-32 долларов. Данные Управления энергетической информации США (EIA) показали меньший, чем ожидалось, рост запасов сырой нефти за последнюю неделю и я не думаю, что созрели условия для новой волны снижения котировок нефти. А с другой стороны, запасы нефти в хранилище Кушинга сейчас находятся на трехлетних максимумах. Вероятно, «боксерский» поединок между «нефтебыками» и «нефтемедведями» закончится тем, что на этой неделе соперники «войдут в клинч». Добыча нефти в США уже снизилась почти на 1 миллион баррелей в день (с пика в марте). К примеру, сланцевая нефтяная компания Parsley Energy полностью прекратила новое бурение. Страны ОПЕК Персидского залива, включая Кувейт, Саудовскую Аравию и Объединенные Арабские Эмираты, информировали своих клиентов о сокращении экспорта. Ирак, Нигерия, Ангола или не сокращают добычу или сокращают ее недостаточно. Соглашение о снижении добычи нефти было заключено странами ОПЕК+ 12 апреля и вступило в действие 1 мая. Прошло слишком мало времени для того чтобы оценить его эффективность. Аналитики Goldman Sachs считают, что фундаментальная картина на рынке нефти постепенно начинает улучшаться, и мы нефтяные котировки «не хороним». Мы следим за развитием событий.

Цены на золото с конца апреля вошли в режим коррекции. Покупка золота и золотобывающих акций на коррекции идея хорошая. Техническая поддержка по золоту находится на уровне 1685 долларов, и в этом году я жду роста цен на золото в районе 1850 долларов или даже 2000 долларов. При негативном же сценарии цены пробьют вниз отметку 1685 и снизятся в район 1590 долларов. Ниже цен в этом году я не вижу. Цены на золото в последние дни снижаются из-за улучшения «аппетита к риску». Кстати мы ране писали о том, что возобновление производственной деятельности после карантина вызовет снижение цен на золото. К примеру, первые автозаводы в Европе стали работать уже 24-28 апреля, и на следующей неделе ожидается запуск очередных автозаводов. General Motors запускает большинство автозаводов в США с 18 мая. С социальной дистанцией между работниками 1,5-2 метра разумеется… Кроме того, на цены оказывает давление сильный доллар США и слабый спрос со стороны ювелирной промышленности Китая и Индии.

В данный момент инвесторов сдерживают от агрессивной покупки акций несколько факторов… Во-первых, опасение нового обвала нефтяных цен, если соглашение ОПЕК+ от 12 апреля провалится. Во-вторых, новый виток напряженности между США и Китаем. В третьих, бóльший чем ожидалось ущерб коронавируса для мировой экономики. Давать прогнозы по движению фондовых индексов в мае и июня из-за обилия неопределенностей, не серьезно. Высказывания Трампа также могут кардинально изменить рыночную ситуацию. Вчера он поставил под сомнение торговую сделку с Китаем, и это высказывание нанесло ущерб котировкам акций. Принудительное закрытие бизнеса в ответ на вспышку коронавируса привело к разрушению экономики США, а всего лишь два месяца назад ситуации, к примеру, с безработицей была сверхблагополучной. Кто ответит за экономическую катастрофу в США? Ясно, что перед ноябрьскими выборами Трамп все ответственность переложит на Китай. Трамп изначально заявлял о том, что к апрелю новый вирус пройдет, и США отлично подготовлены к эпидемии. Но сейчас не время говорить о своих ошибках – время говорить об ошибках Китая. Поэтому напряженность межу США и Китаем будет сохраняться.

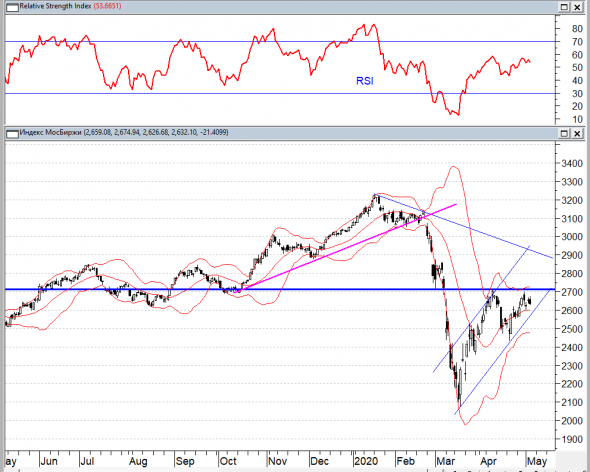

Индекс Мосбиржи сейчас находится в широком диапазоне 2470 2713 пунктов. Выход из этого диапазона вероятен в случае выхода нефтяных цен в ту или иную сторону из диапазона 25-32 доллара (Brent). Предпосылки для сильного движения пока не созрели. Но при этом есть сильные акции, которые надо покупать «при любой погоде»: МосБиржа, Полюс, Polymetal . Есть акции не очень сильные но выигрывающие от низких цен на нефтепродукты и способные получит импульс поста после снятия «коронавирусных ограничений». Например, акции Аэрофлота. Индекс МрсБиржи на дневных графиках пребывает в верхнем конверте Боллинджера и на мартовском повышательном тренде, следовательно наш рынок нельзя назвать медвежьим.