Действует ли «трехлетняя льгота» на ИИС?

В прошлом посте обсудили «трехлетнюю льготу» на владение ценными бумагами. Если инвестор держал купленные акции или облигации более трех лет, то может не платить 13% налог после их продажи. Неплохо, да?

Но есть нюансы. Вопрос оказался противоречивым в отношении владельцев Индивидуальных инвестиционных счетов. Практики наработано пока мало.

Итак, возможно ли получение «трехлетней льготы» владельцами ИИС?

«Однозначно, нет» — говорит нам налоговый кодекс (6 п. 2 ст. 219.1 НК РФ).

Но есть возможность обойти это ограничение — перевести активы с ИИС на обычный брокерский счет. Например, по истечение трех лет после открытия ИИС, когда становится возможным его закрыть при сохранении всех полученных ранее плюшек (налоговых вычетов за пополнение счета).

А что на практике? Поинтересуемся у брокеров.

Тинькофф Инвестиции

В боевом листке брокера, в Тинькофф-журнале, ясно говорится, что такой маневр осуществить возможно:

«… можно не продавать активы при закрытии ИИС, а перевести их на брокерский счет без продажи. Раз нет продажи бумаг — нет и НДФЛ. После перевода активы будут учитываться уже на брокерском счете, а не на ИИС — значит, к ним можно применить вычет по сроку владения (трехлетнюю льготу). Это подтверждает Минфин».

Действительно, есть такое поясняющее письмо Минфина.

А что на практике? Спросим самого Олега. Я имею в виду бота в чате поддержки Тинькофф Инвестиции. С Олегом приходится общаться два дня, так как он занят, либо отвечает не конкретно. В итоге все-таки подтверждает, что написано в Т—Ж:

«При депозитарном переводе ценных бумаг срок владения сохраняется».

Финам Брокер

В Финаме ответили, что при переводе активов с ИИС на брокерский счет «трехлетняя льгота» сохраняется, но надо не забыть подписать заявление в личном кабинете.

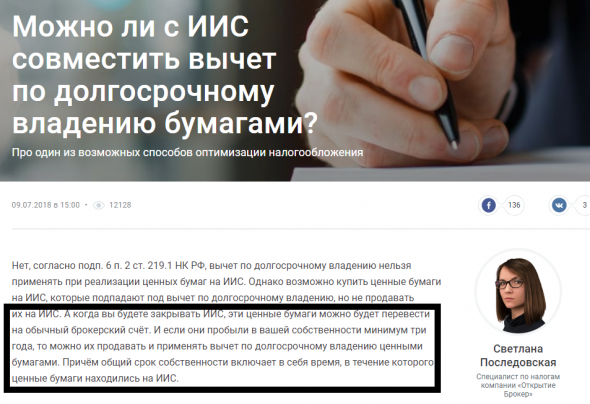

Открытие Брокер

Читаем статью на официальном сайте:

«… когда вы будете закрывать ИИС, эти ценные бумаги можно будет перевести на обычный брокерский счёт. И если они пробыли в вашей собственности минимум три года, то можно их продавать и применять вычет по долгосрочному владению ценными бумагами. Причем общий срок собственности включает в себя время, в течение которого ценные бумаги находились на ИИС».

Уралсиб

Брокер, не имея реальной практики, на Смартлабе ссылается на разрешающее письмо Минфина и философствует:

«Вопрос о продаже активов и предъявлении заявления на предоставление налогового вычета по итогам трехлетнего владения ценными бумагами уже в рамках обычного брокерского счета на текущий момент четко не урегулирован. Исходя из логики: “Разрешено все, что не запрещено”, можно сделать вывод о том, что предоставление данного вычета возможно».

По остальным брокерам инфы не нашел. Упрек в адрес их маркетологов.

В итоге схема получается такая:

- Покупаем ценные бумаги на ИИС.

- Покупаем активы: акции, облигации и т. д.

- Три года получаем налоговый вычет (в 13% за пополнение).

- Спустя три года мы можем воспользоваться «трехлетней льготой», то есть продать бумаги и не платить налог на прибыль.

- Но этого нельзя сделать на ИИС. Его нужно закрывать. Не спешим это делать.

- Открываем обычный брокерский счет, если его нет.

- Уточняем у брокера, как сделать депозитарный перевод на этот счет с ИИС при закрытии последнего.

- Возможно, понадобится написать заявление.

- Получаем подтверждение от брокера, что при переводе ценных бумаг «трехлетняя льгота» сохранится.

- Закрываем ИИС. Переводим активы с ИИС на брокерский счет.

- Продаем ценные бумаги.

- Получаем вычет по «трехлетней льготе».

Есть ли примеры о тех, кто в реальности воспользовался «трехлетней льготой», закрыв ИИС?

На обычном счете ты должет ДЕРЖАТЬ бумаги не менее 3х лет, а на ИИС ты можешь как угодно перекладываться и все равно не платить налог.