Анализ, в рамках отчетности МСФО. Компания Полюс.

Компания Полюс (Золото)

Добрый день, уважаемые трейдеры и инвесторы.

Меня зовут Егор. Это будет личный блог, в котором я планирую делать обзоры на различные российские компании, акции которых торгуются на Московской бирже, обзоры будут проходить в рамках отчетности МСФО.

На мой взгляд, довольно много эмитентов заслуживают внимания и обладают интересной историей с точки зрения анализа, а также периодами спада и подъема которые можно и нужно обсудить.

Обзоры отражают лишь мнение автора и не несут рекомендательного характера. На данном ресурсе я скорее ищу единомышленников, с кем можно поделиться полезной информацией и обсудить анализ компаний.

Какое-то время я размышлял с какой компании начать, у каждого инвестора есть свой архив, акции из которого он постоянно мониторит. В итоге выбор пал на компанию – Полюс.

Ну что ж, приступим)

Краткое описание компании, которое я взял с ее сайта.

ПАО «Полюс» — крупнейший производитель золота в России и одна из 10-ти ведущих глобальных золотодобывающих компаний, себестоимость производства на предприятиях которой является одной из самых низких в мире.

«Полюс» обладает вторыми крупнейшим запасом золота в мире (доказанные и вероятные запасы по международной классификации составляют 64,4 миллиона унций) — фундаментом устойчивого роста производства.

Основные предприятия компании расположены в Красноярском крае, Иркутской и Магаданской областях, а также в Республике Саха (Якутия) и включают 5 действующих рудников, золотоносные россыпи и ряд проектов в стадии строительства и развития.

В сухом остатке:

- Полюс крупнейший производитель золота в России.

- Себестоимость производства одна из самых низких в мире.

- Обладает вторыми крупнейшими запасами золота в мире.

Компания Полюс публикует свою отчетность два раза в год, а именно за 6 и 12 месяцев, что в целом уже не плохо. В данном обзоре я рассмотрю годовую отчетность и опираться буду на нее. Основной упор сфокусирую на анализе отчетово прибылях и убытках и баланса компании.

В отчете о прибылях и убытках я всегда акцентирую свое внимание на показателях:

- Выручки

- Себестоимости реализации

- Валовой прибыли

- Коммерческих и административных расходах

- Операционная прибыль

- Финансовые расходы

- Прибыль/Убыток от инвестиционной деятельности, нетто

- Прибыль/Убыток по курсовым разницам, нетто

- Чистая прибыль

В балансе все стандартно, смотрим на:

- Активы

- Капитал и обязательства

Отправной точкой моего анализа станет 2013 год. Чтобы не делать принт скрин каждого отчета, для удобства перенес все данные в Excel.

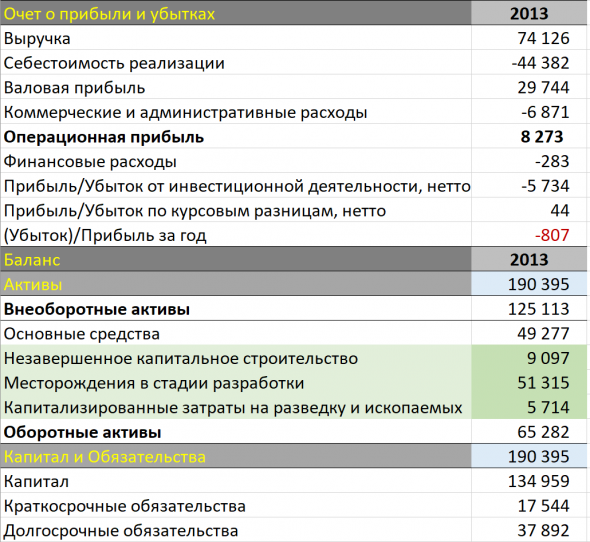

Отчет за 2013 год.

Отмечу, что 2013 идет под первым порядковым номером, и соответственно сравнить нам его не с чем.

Доля себестоимости в выручке -59,87%, а следовательно доля валовой прибыли 40,13%.

Доля коммерческих и административных расходов составила -9,27%, доля операционной прибыли 11,16%, год компания закончила с убытком, который составил -807 миллионов рублей.

Долговая нагрузка компании в пределах нормы 29,12%.

Итоги 2013:

Из плюсов:

— Ведется разработка нового месторождения, что в будущих периодах может увеличить прибыль, привлечь новых инвесторов и как следствие цена на акции может вырасти.

Из минусов:

Компания закрыла год с убытком.

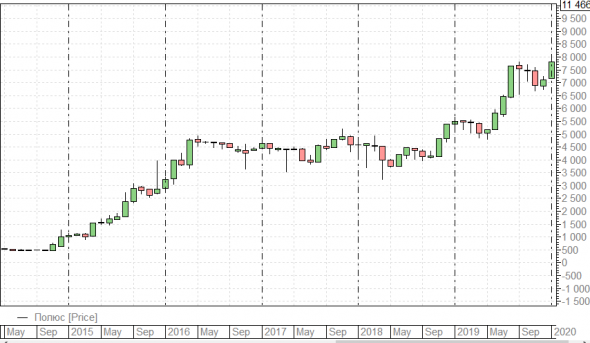

Когда вышел годовой отчет за 2013 год, цена в первом полугодии продолжила плавно снижаться. Активности в бумаге нет.

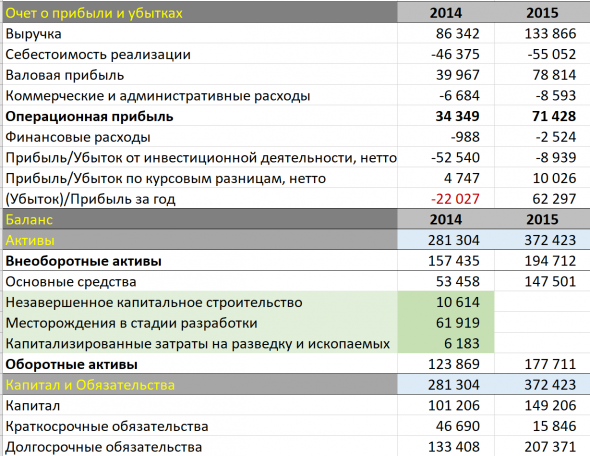

Отчет за 2014 год.

Выручка увеличилась на 16,48%. Доля себестоимости в выручке -53,71% (это позитивный признак), а следовательно доля валовой прибыли увеличилась 46,29%.

Доля коммерческим и административных расходов снизилась -7,74%, операционная прибыль выросла на 315,19% и ее доля в выручке составила 39,78%, однако год компания закончила с убытком, который составил -22027 миллионов рублей. Если мы посмотрим отчет чуть внимательнее, то увидим, что убыток по итогам года образовался за счет инвестиционной деятельности.

Долговая нагрузка компании увеличилась до 64,02%, все еще в пределах нормы.

Итоги 2014:

Из плюсов:

— Ведется разработка нового месторождения.

— Рост выручки.

— Снизилась себестоимость.

— Увеличилась на 34,37% валовая прибыль.

— Увеличилась на 315,19% операционная прибыль.

— Снизилась доля коммерческих и административных расходов.

Из минусов:

— Компания получила довольно крупный убыток от инвестиционной деятельности -52540 млн.

Вывод:

Если мы посмотрим на график, то увидим, что за последние два месяца 2014 года, акции компании выросли до отметки 997,5. Соответственно в бумаге появилась активность, ее покупают. Это можно связать с улучшением показателей операционной прибыли и снижением себестоимости, а также ожиданием увеличения прибыли будущих периодов за счет разработка нового месторождения. В 2013 такой активности не было.

Для того, чтобы присоединиться и купить бумагу, я бы подождал подтверждения, ведь прибыли у компании так и нет. А покупаем мы исходя из ожиданий того, что она появится и того, что в бумаге есть активность. Если в 2015 году динамика роста сохранится, и цена продолжит подъем, то акцию можно купить.

В апреле 2015 мы получаем необходимое нам подтверждение (Именно в апреле компания и опубликовала отчет). Месяц закрывается выше максимумов 2014, инвесторы довольно активно продолжают скупать акции.

Отчет за 2015 год.

Темпы роста выручки увеличиваются, в 2015 году прирост составил 55,04%. Доля себестоимости в выручке продолжает снижаться, подтверждая положительную динамику -41,12%, доля валовой прибыли увеличилась до 58,88%.

Доля коммерческих и административных расходов снизилась и составила -6,42%, доля операционной прибыли 53,36%. Компания наконец-то закрыла год с прибылью 62297, ее доля в выручке составила46,54%.

Снизилась долговая нагрузка компании до 59,94%.

Судя по отчету, компания завершила разработку нового месторождения.

Вывод:

Завершение 2015 года выглядит довольно позитивным, что следует из отчета, который мы увидели в марте 2016. В апреле 2016 компания объявила о том, что выкупит часть акций (об этом мы порассуждаем чуть ниже), в голове имеет смысл держать ценовые уровни откуда начался выкуп, район цен 3500-4000.

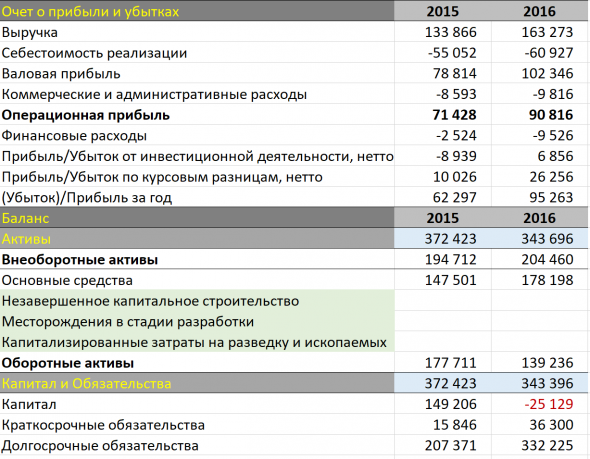

Выручка выросла на 21,79%. Доля себестоимости в выручке продолжает снижаться -37,32%, доля валовой прибыли увеличилась до 62,68%.

Коммерческие и административные расходы продолжают снижаться их доля -6,01%, доля операционной прибыли выросла 55,62%, прибыль компании увеличилась на 52,92%, ее доля составила 58,35%.

Долговая нагрузка компании выросла 107,31%.

Вывод:

Компания показывает отличные темпы роста, менеджменту компании можно поставить твердую 5 за управление, однако, в 2016 году произошла довольно интересная ситуация. Прибыль в конце года увеличилась, а капитал стал отрицательным -25129. Пытливый ум воскликнет: «Как же так? Прибыль есть, а капитала теперь нет. Долги растут. Где деньги Зин?!».

Давайте разбираться.

Как мы помним, в апреле 2016 года компания объявила о частичном выкупе акций. Сказано — сделано. Набрали долгов и выкупили, да не просто выкупили, а ушли в минус.

Оценивая трезво, такой выкуп должен привести к росту цен на акции, их в обороте стало меньше, следовательно цена должна стать выше на то, что осталось. Это первый момент.

Второй момент заключается в том, что менеджмент компании далеко не дураки и они таким образом реконструировали долговую нагрузку, возможно связано с завышением строительства. Компания отлично развивается, темпы роста хорошие. Исходя из таких действий становится понятно, что управленцы рассчитывают на сохранение, а возможно и увеличение темпов роста со временем. Им внутри компании виднее. И выкупить акции, взяв в долг под фиксированную ставку скорее всего выгодно.

Если мы пришли к таким выводам, то нам по прежнему необходимо держать в голове примерный уровень, с которого начался апрельский выкуп, т.к. данный уровень, исходя из наших выводов, оценен менеджментом, как выгодный, для покупки. Тем более, что в ноябре 2016 мы увидели повторный резкий рост цен от данного уровня.

В апреле 2017 цена снова подошла к уровню апрельского выкупа 2016-го года и довольно резко отскочила. График подсказывает нам, что скупка акций в районе этого уровня все еще продолжается.

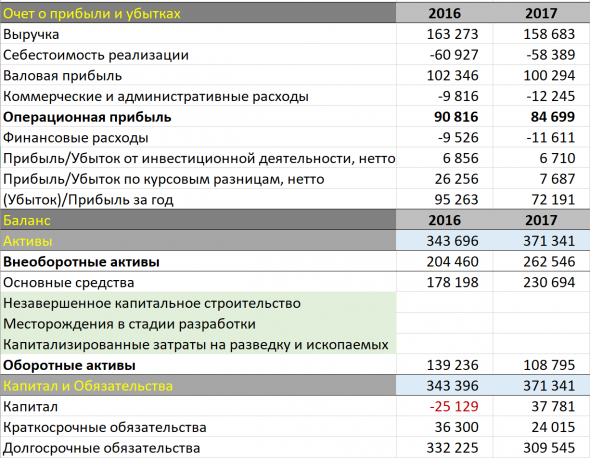

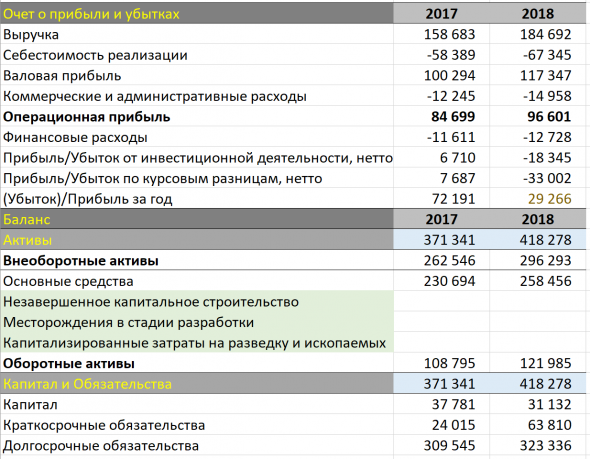

Отчет за 2017 год.

В 2017 году выручка снизилась -2,81%. Доля себестоимости в выручке продолжает снижаться -36,80%, доля валовой прибыли 63,20%.

Коммерческие и административные расходы выросли их доля -7,72%, операционная прибыль снизилась на -6,74%, ее доля уменьшилась до 53,38%, прибыль компании снизилась на -24,22%, ее доля тоже сократилась до 45,49%.

Долговая нагрузка снизилась 89,83%.

Вывод:

2017 год оставляет неоднозначные впечатления. На лицо пауза с темпами роста компании. Часть инвесторов могут испугаться и начать закрывать позиции по данной бумаге, мы уже помним, что большое внимание уделяется операционным показателям. В качестве опорной точки остается лишь апрельский уровень 2016, т.к. показатели 2017 лучше, чем были в отчетности 2015, после которой компания объявила о выкупе акций.

Выручка в 2018 году выросла на 16,39%. Доля себестоимости немного снизилась -36,46%, доля валовой прибыли 63,54%.

Коммерческие и административные расходы увеличились и их доля составила -8,10%, операционная прибыль выросла на 14,05%, но доля ее в выручке сократилась 52,30%, прибыль компании в 2018 году снизилась на 59,46%.

Долговая нагрузка компании увеличилась до 92,56%.

Вывод:

В 2018 году мы столкнулись с довольно интересной ситуацией. Операционная прибыль компании выросла, а прибыль за год сильно снизилась. В чем же причина и как так получилось?

Все дело в том, что в 2018 году компания получила довольно приличный убыток от воздействия курсовых разниц и инвестиционной деятельности сразу. Что и послужило причиной снижения прибыли за год.

Как быть? Руководствуясь опытом 2014 года, когда инвесторы отдали преимущество оценке операционных показателей. И проигнорировав большой убыток от инвестиционной деятельности, продолжили скупать акции. Можно предположить, что после выхода отчетности, в 2019 году, ситуация повториться, ведь операционная прибыль растет. А курсовые разницы вообще носят временный характер.

Ровно также, как и в 2014, последние два месяца 2018 курс рос.

Поэтому, мы могли поступить также, как и тогда в 2014. Подождать подтверждения своим выводам, в виде роста цен в 2019 и уже тогда купить.

В июне 2019 акции продолжили рост, тем самым подтвердив наши ожидания.

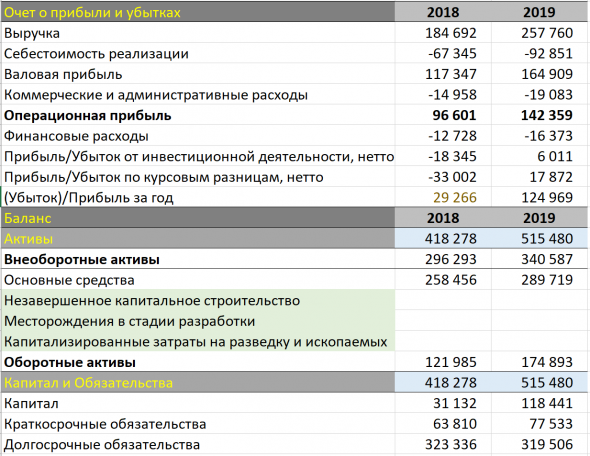

Отчет 2019 год.

Выручка в 2019 году выросла на 39,56%. Доля себестоимости в выручке сократилась до -36,02%, доля валовой прибыли увеличилась до 63,98%.

Коммерческие и административные расходы снизились и их доля составила -7,40%, операционная прибыль выросла на 47,37% (ее доля составила55,23%), год годовая прибыль выросла на 327,01%, а ее доля увеличилась до 48,48% (но тут делаем скидку на то, что увеличилась она на фоне сильно снизившихся показателей прошлого года).

Доля долговой нагрузки сократилась до 77,02%.

Вывод:

За 2019 год компания продемонстрировала великолепные показатели. Высокий темп роста операционной прибыли, которому, как мы уже убедились в предыдущие годы, инвесторы уделяют особое внимание, увеличение выручки на 39,56%, снижение расходов. Все это указывало на то, что в 2020 году бумага продолжит рост. Поэтому вполне логичным решением, на фоне такого роста показателей, было бы покупать.

Отчетность вышла в феврале. И как мы видим сейчас, акции Полюса не подвели.

Спасибо всем, кто дочитал до конца. Приглашаю к обсуждению, в комментариях.

SergeyJu13 апреля 2020, 10:57На сегодня покупка Полюса — это ставка на рост цены золота.+1

SergeyJu13 апреля 2020, 10:57На сегодня покупка Полюса — это ставка на рост цены золота.+1 ForFin13 апреля 2020, 11:24Интересная статья, спасибо, хорошая проработка материала0

ForFin13 апреля 2020, 11:24Интересная статья, спасибо, хорошая проработка материала0 Дмитрий Демидов13 апреля 2020, 11:41хороший материал. очень познавательно.0

Дмитрий Демидов13 апреля 2020, 11:41хороший материал. очень познавательно.0 aselico13 апреля 2020, 11:43Автор показал, что он крепок задним умом. К чему вся эта работа — вы студент что ли? Это не имеет вообще никакой ценности для определения цены акции сейчас и вашего действия купить их или продать. Для кого вы это делали? Кто, по-вашему, получит хоть какую-то пользу из всего написанного?0

aselico13 апреля 2020, 11:43Автор показал, что он крепок задним умом. К чему вся эта работа — вы студент что ли? Это не имеет вообще никакой ценности для определения цены акции сейчас и вашего действия купить их или продать. Для кого вы это делали? Кто, по-вашему, получит хоть какую-то пользу из всего написанного?0