Фондовый рынок США — отскок в пропасть?

Еще немного размышлений о фондовом рынке Штатов в продолжение предыдущей публикации «Ситуация на денежном рынке США может привести к стагнации фондового рынка в ближайшие несколько лет». На ZeroHedge выложили неплохую статистику от Morgan Stanley, описывающую волатильность и глубину просадки индекса S&P 500 в моменты предыдущих кризисов.

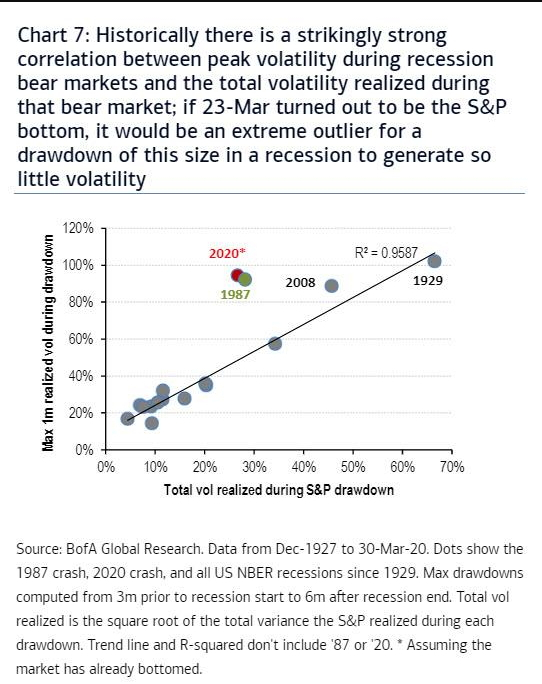

Аналитики банка сравнивают общую волатильность, реализованную на протяжении всего медвежьего рынка, и максимальную одномесячную волатильность, зафиксированную во время этого снижения (волатильность на пике распродаж):

(Сравнение общей волатильности, реализованной на протяжении всего медвежьего рынка (по горизонтали), и максимальной одномесячной волатильности на пике распродаж (по вертикали).

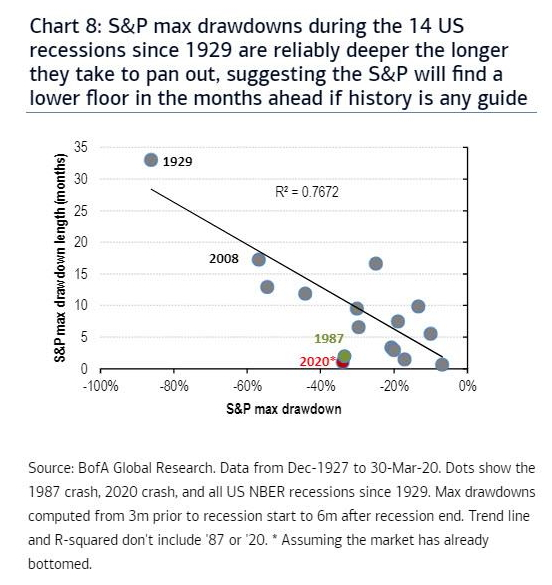

Также проводится сравнение максимально достигнутой глубины падения рынка и временного отрезка, который для этого потребовался:

(Сравнение максимально достигнутой глубины падения индекса S&P 500 и временного отрезка, который для этого потребовался.)

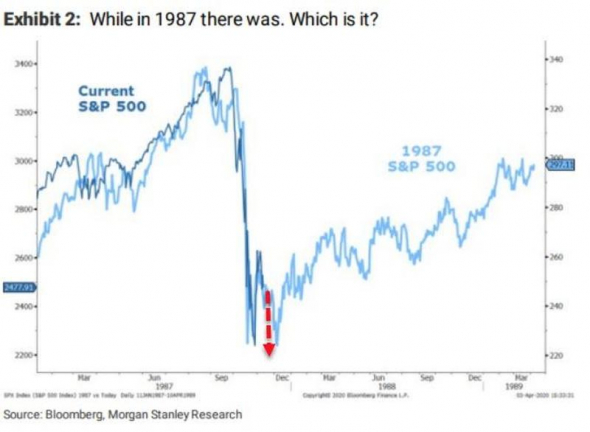

Хорошо видно, что коронавирусная распродажа фондового рынка 2020 по всем параметрам максимально подобна флеш–крешу 1987 года. Об этом же свидетельствует и прямое наложение ценовой динамики индекса S&P 500 за эти годы:

(Флеш–креш фондового рынка США 1987 года и коронавирусная распродажа 2020 имеют схожую ценовую динамику.)

Основное отличие, однако, состоит в том, что крах 1987 года носил исключительно технический характер. Он был быстро купирован и не успел затронуть реальную экономику. Пандемия же носит характер стихийного бедствия. На первом этапе страх инвесторов обрушил фондовые и долговые рынки, при этом действия ФРС остановили шквал распродаж.

Далее неизбежно последует второй этап, во время которого шок от глобального локдауна обрушит (уже обрушивает) реальный сектор. Это приведет к еще одной волне переоценки финансовых активов. Главный вопрос заключается в ее глубине и продолжительности.

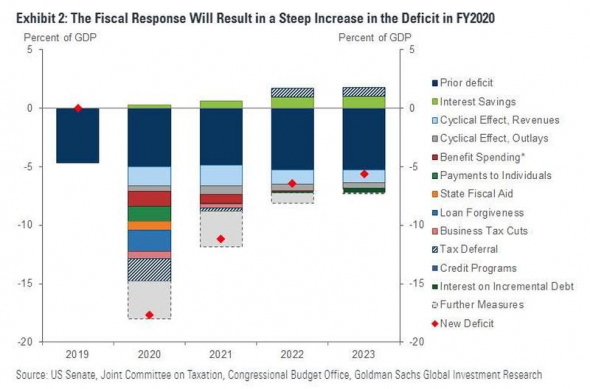

При этом основной негативный фактор, который может повлиять на восстановление фондового рынка США — сильное увеличение госдолга из-за масштабных программ стимулирования экономики. Дефицит бюджета может составить 18% от ВВП в этом году и еще 11% в следующем:

(Дефицит бюджета США может составить 18% от ВВП в этом году и еще 11% в следующем.)

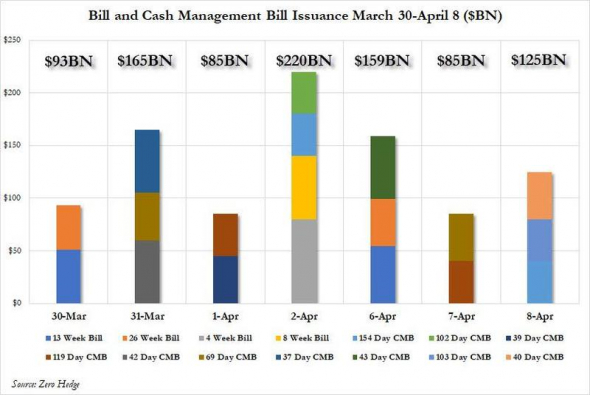

Казначейство уже вышло на долговой рынок с рекордными по объему размещениями и это только начало:

(Казначейство США вышло на долговой рынок с рекордными размещениями краткосрочного долга.)

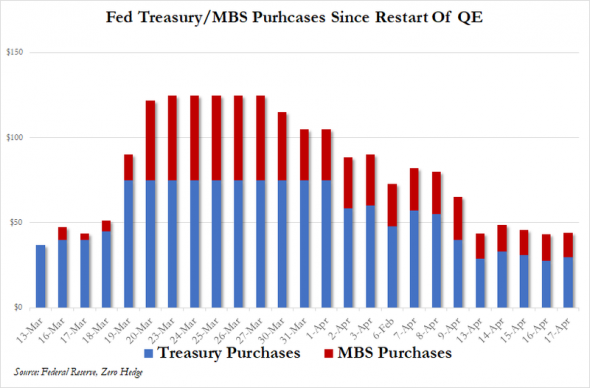

Важно отметить, что ФРС продолжает корректировать свое QEternity в сторону дальнейшего снижения (до $45 млрд в день):

(ФРС продолжает корректировать свою программу количественного смягчения снизив ее до $45 млрд. в день.)

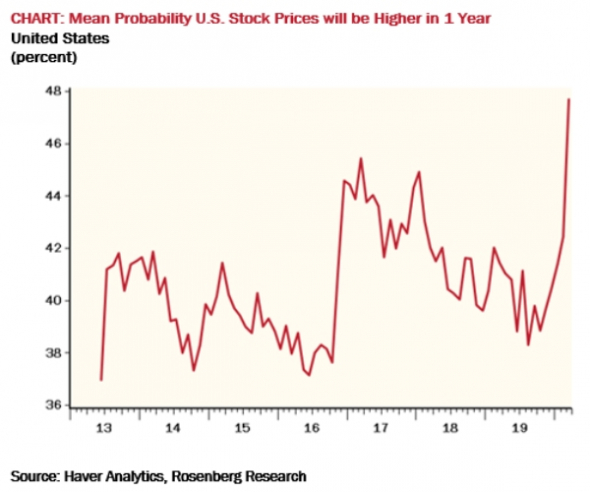

Таким образом, текущее «восстановление» рынка проходит в условиях ограничения свободной ликвидности из-за резкого роста объема размещений госдолга и «тюнинга» QEternity от ФРС. Что немаловажно, ожидания инвесторов при этом максимально бычьи:

(Число инвесторов, ожидающих роста фондового рынка США на протяжении ближайшего года, достигло максимального значения за всю историю наблюдений.)

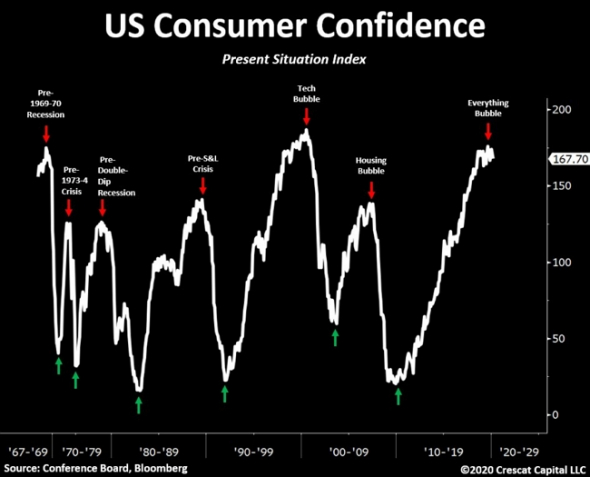

Индекс потребительского доверия также на максимумах. Переоценки состояния реальной экономики еще нет. Не думаю, что имеет смысл рассуждать о реальном развороте и формировании дна до момента ее наступления:

(Индекс потребительского доверия находится на своем пике за последнее десятилетие. Переоценки состояния реального сектора из-за пандемии еще не произошло.)

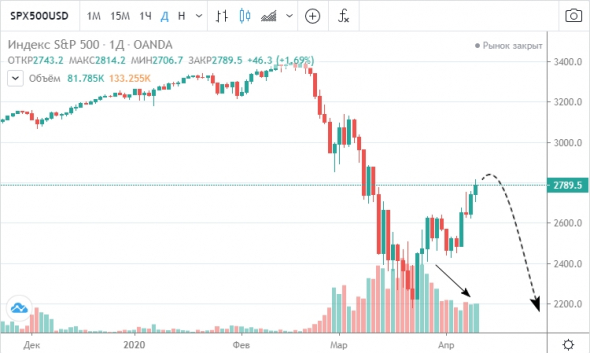

В результате нас может ждать грандиозная бычья ловушка и еще одно тестирование дна по S&P500 уже в мае. О начале долгосрочного роста можно будет говорить только после стабилизации реального сектора экономики:

(Фондовый рынок США корректируется после «коронавирусного шока» на падающих объемах. Впереди нас может ожидать еще одна волна распродаж.)

p.s. Красноречивая фотография с ZeroHedge, наглядно демонстрирующая всю глубину происходящего безумия. Основные потрясения могут быть впереди…

(Фондовый рынок США пережил лучшую неделю с 1938 года (по индексу Dow), в это же время уже 16 млн. американцев пополнили список безработных.)

_______

мой блог/яндекс–дзен/телеграм

Со временем количество шальных денег увеличивалось и соответственно связь реала и виртуала уменьшалась.

Сейчас похоже совсем новый расклад. Реальная экономика падает, шальных денег на фондовом рынке и так было не мало, да ещё сверху налили рекордное количество. И самое смешное что дальше будут ещё лить без остановки.

Этих обстоятельств в прошлые кризисы не было, как и пандемии этой. Куча народа на планете не работает, при этом друг друга не убивает. Сокращение потребления в разы без сокращения популяции — не было такого раньше.

Итого — совершенно бессмысленно в такой ситуации накладывать графики текущие и 30-ти летней давности. Если и будет совпадение — оно совершенно случайно.

Я вот не помню что бы обесценивалась в пол мировая валюта. Но должно же это когда-то произойти хоть раз. Вот сейчас по-моему к тому и идёт. Посмотрим. Ну а в этом случае второе дно это роскошь. Будет вверх, в худшем случае с отливами 50-ти процентными.

Другое общество, другие технологии вливания денег. Да и бакс совсем другой.