IPO Zentalis Pharmaceuticals (ZNTL)

Zentalis Pharmaceuticals, LLC.

Ожидаемая дата размещения IPO: 03 апреля 2020 года.

Тикер: ZNTL.

Биржа: Nasdaq.

О компании

Zentalis Pharmaceuticals – биофармацевтическая компания, занимающаяся разработкой низкомолекулярных препаратов, для лечения различных видов рака.

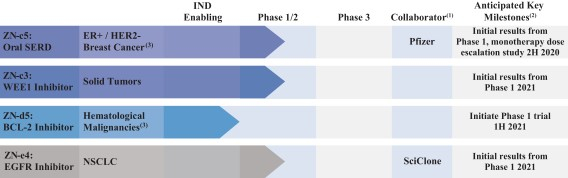

ZN-C5 - ведущий кандидат на препарат, в настоящее время проходит фазу 1/2 клинического испытания. Компания планирует сообщить о первоначальных результатах фазы 1 во второй половине 2020 года, и начать фазу 2 в первой половине 2021 года.

ZN-c3 (ингибитор WEE1) — первоначальные результаты фазы 1 этого испытания ожидаются в 2021 году.

ZN-d5 (ингибитор BCL-2) – компания намерена представить IND (исследование нового препарата) в FDA до конца первого квартала 2020 года и начать фазу 1 клинического испытания ZN-d5 в первой половине 2021 года.

ZN-e4 (ингибитор EGFR) — первоначальные результаты фазы 1 этого испытания ожидаются в 2021 году.

Таблица продуктов-кандидатов:

Источник: проспект компании.

В настоящее время компания владеет всемирными правами на разработку и коммерциализацию каждого из своих кандидатов на продукцию, за исключением отдельных азиатских стран (включая Китай) для ZN-e4.

В свете последних событий, связанных с глобальной пандемией COVID-19, акцентом поставщиков медицинских услуг и больниц на борьбу с вирусом и в соответствии с обновленным отраслевым руководством FDA для проведения клинических испытаний, выпущенным 18 марта 2020 года, компания испытывает задержки в регистрации пациентов в текущих клинических испытаниях. Кроме того, в ответ на распространение COVID-19, компания закрыла свои исполнительные офисы, а административные сотрудники продолжили свою работу за пределами офисов. Также компания ограничила количество сотрудников в своей лаборатории.

Сотрудничества:

- Zentalis проводит оценку ZN-c5 в сочетании с palbociclib в рамках сотрудничества в области клинических исследований с Pfizer. Все права в этом сотрудничестве принадлежат Zentalis.

- SciClone обладает правами на разработку и коммерческими правами на ZN-e4 в Большом Китае (включая Макао и Гонконг), Южной Корее, Тайване и Вьетнаме.

Источники капитала

Zentalis собрала в общей сложности 162,1 млн. долл. США валовой выручки от продажи привилегированных акций. Инвестиции в рамках финансирования были получены от ведущих инвесторов в области биологических наук, в том числе от Alexandria Real Estate Equities, Eventide Asset Management, Farallon Capital, HighLight Capital, Matrix Capital Management, Mayo Clinic, Perceptive Advisors, Pharmaron, Redmile Group, Surveyor Capital (a Citadel company), Tybourne Capital Management и Viking Global Investors.

Финансовые показатели

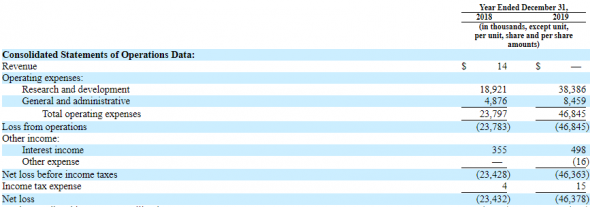

За год, закончившийся 30 декабря 2019 г. по сравнению с аналогичным периодом 2018 г.

- Компания не получала и не получает доход от продажи продукции. Финансирование деятельности осуществлялось в основном за счет выпуска конвертируемых привилегированных акций;

- Операционные расходы: +96,97%;

- Чистый убыток: +97,93%.

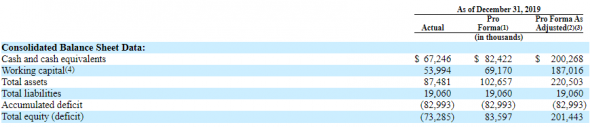

- Ликвидные средства: 67,246 млн $ (на 31 декабря 2019 года);

- Обязательства: 19,06 млн. $ (на 31 декабря 2019 года).

Отчет об операциях:

Данные бухгалтерского баланса:

Источник: проспект компании.

Позитивные стороны:

- Серьёзный пул институциональных инвесторов;

- Сотрудничества с Pfizer, SciClone, Mayoclinic.

Негативнее стороны:

- Отсутствие заинтересованных акционеров или инвесторов в покупке акций по первоначальной цене публичного предложения;

- Слегка завышенная оценка IPO.

IPO:

Zentalis планирует публично разместить 7 650 000 обыкновенных акций класса А (плюс опцион андеррайтера 1147500 акций).

Ожидается, что начальная цена публичного размещения будет в диапазоне 16-18 долл. США за акцию. Компания рассчитывает привлечь примерно 117,8 млн. долл. США или 136,0 млн. долл. США, если андеррайтеры воспользуются своим правом выкупа дополнительных акций в полном объеме.

При условии успешного IPO капитализация компании составит около 558,86 млн. долларов (исходя из середины ценового диапазона).

Shares Float ≈ 23,27%.

Использование выручки:

«Для продвижения и расширения наших программ клинического и доклинического развития, а также для оборотного капитала и других общих корпоративных целей».

Андеррайтеры: Morgan Stanley & Co. LLC, Jefferies LLC, SVB Leerink LLC, Guggenheim Securities, LLC.

Условия участия в данном IPO на счетах в Interactive Brokers:

• Мин. сумма: Счет в IB 50 000$;

• Заявки до 03 апреля 2020 года;

• Срок до 45 дней;

• Комиссии: На вход 0% / На выход 0% / На прибыль 25%.

Вы можете оставить заявку и пообщаться с аналитиками по поводу участия в данном IPO. Подробнее в нашем телеграмм-канале https://teleg.run/amday или по телефону +79055783377.