Большой бэктест Value мультипликаторов по российским акциям 2004-2020. Консервативная среднесрочная стратегия с редкой балансировкой

Привет, в этом исследовании протестируем идею покупки недооцененных акций на нашем рынке по мультипликаторам P/E и P/BV за последние 17 лет. Достаточный срок, который включает периоды роста, спадов и нудного боковика. До 2004г. количество ликвидных бумаг было совсем скромным, а основная активность концентрировалась в РАО ЕЭС.

Обычно упоминанием низких мультипликаторов заканчивается инвестиционная идея от брокеров или телеграм каналов: «Компания Х заканчивает цикл инвестиций в новое производство, ожидаем существенного роста бизнеса. Также у компании самый низкий P/E в отрасли, хороший момент для покупки». Не проще ли просто купить 25% лучших ликвидных акций с наименьшим P/E, раз в месяц перетряхивать портфель и получать доходность выше рынка? После тестов этой стратегии на Python выводы не столь однозначны.

Моментальная оговорка – авторские инвестиционные идеи, драйверы и опыт сложно загнать в рамки механического бэктеста, поэтому они никак не учитываются в разборе. Линчевание и погружение в бизнес по Баффету эффективно проводить, когда ты управляющий крупнейшего фонда и имеешь прямой контакт с директорами компаний. Покупка кофе на остановках Газпромнефти имеет спорное влияние на инвестиционный анализ, а финансовые отчеты доступны каждому.

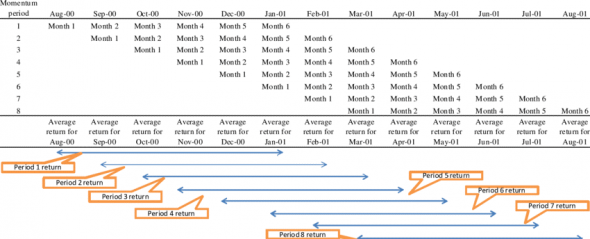

Параметры стратегии: в начале каждого месяца покупаем 25% акций с наименьшим P/E от общего числа ликвидных акций (по итогам предыдущего месяца). Далее по overlapping методике формируем портфель из акций по 6 таким периодам в равных долях. Т.е. наш портфель содержит акции с наименьшим P/E с давностью в 6 месяцев, вплоть до акций с наименьшим P/E за предыдущий месяц. Эта стандартная методика позволяет получить более плавный результат для среднесрочного инвестирования. Подробнее на схеме ниже:

Источник: Gupta (2010) https://www.researchgate.net/publication/44195217_Portfolio_structure_and_optimisation_of_momentum_returns

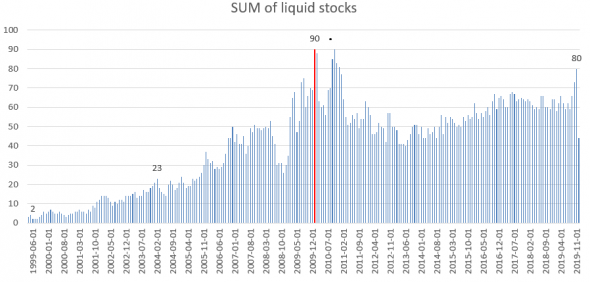

Какие акции можно считать ликвидными? Простое эмпирическое условие – среднедневной объем торгов за предыдущий месяц > 10 миллионов рублей. Таким образом мы решаем 2 проблемы: убираем из выборки акции с высокой капитализацией, но с малым объемом торгов (МКБ, Сафмар, Полюс и Газпромнефть в 2014-2016гг) и включаем популярные акции не из первого котировального списка (Сургутнефтегаз ао и ап). С девятизначным депо имеет смысл поднять планку по обороту до 100 миллионов в день.

Источник: Sentimetrica (2020)

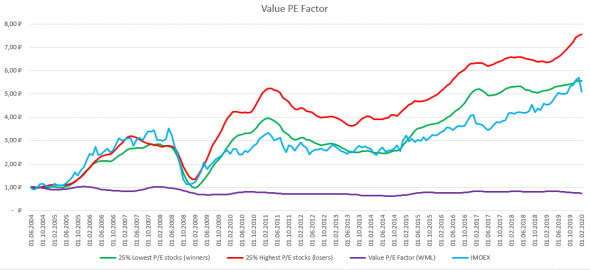

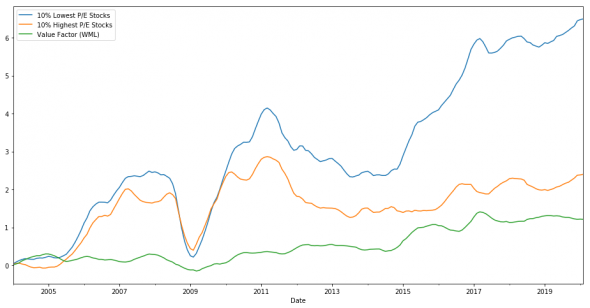

После фильтра по ликвидности наш портфель включал от 5 до 22 акций в равных долях. Общее количество акций в базе – 552. Площадки – ММВБ и Московская биржа (без ОТС). Для корректного сравнения с бенчмарком (Индексом Мосбиржи), дивиденды не учитывались. И вот как изменился 1 рубль, инвестированный в акции с наименьшим и наибольшим P/E:

Источник: Sentimetrica (2020)

Удивительное дело – наибольшую доходность показала стратегия по отбору переоцененных по P/E акций (красная линия), а Value портфели (зеленая) показали неотличимую от бенчмарка (голубая) доходность. Value WML отражает доходность рыночно-нейтральной стратегии с лонгом по недооцененным акциям и шортом по переоцененным. Кстати, такой хедж портфель и считается фактором Value, для объяснения доходности других количественных стратегий. Из-за слабости акций с низким Р/Е доходность самого фактора также ушла в минус и это еще без затрат на 17-летний шорт!

Более важным наблюдением является то, что обе стратегии сильно коррелированы с рынком и обгоняют его на росте. При этом, стратегия с низким Р/Е сильнее упала в 2008г и пропустила рост со второй половины 2017 по январь 2020г.

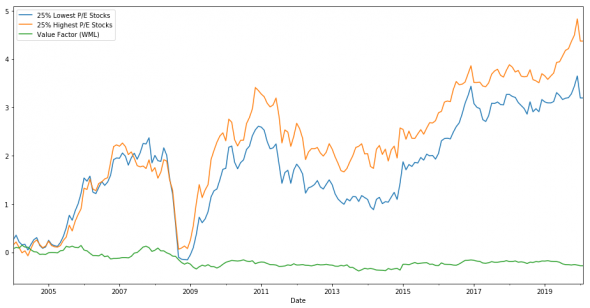

Возможно, причина в использовании методики overlapping и ее не стоит использовать? Проверим value стратегию с балансировкой каждый месяц без усложнений:

Тенденция сохранилась (только упала доходность). Может тогда причина таких результатов в неудачно выбранном квантиле? Например, стоило взять не по 25% акций, а по 10%? Проверим:

Теперь результат выглядит логичным – недооцененные акции существенно обходят переоцененные и даже рыночно-нейтральный фактор имеет положительную доходность. Вернее даже будет сказать, что доходность переоцененных акций сильно снизилась, а недооцененных немного возросла. Но можно ли считать такие результаты надежными? 10% от общего числа ликвидных акций – это от 2(!) до 9 акций в портфеле. В среднем – 4.

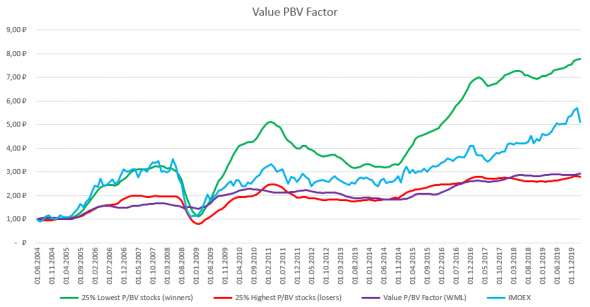

Условный ЮКОС-2 может уничтожить депо за несколько месяцев и то, что это не произошло за 17 лет – большая удача. В заключении рассмотрим менее популярный аналог P/E — мультипликатор P/BV. Все остальные параметры неизменны:

Источник: Sentimetrica (2020)

Старомодный мультипликатор по Грэму сработал лучше, чем Р/Е. Преимущества акций с высокой балансовой стоимостью неожиданны – агрессивный рост на бычьем рынке и полная корреляция с индексом на боковике и спаде. Больше похоже на акции роста или малой капитализации, но механический бэктест беспристрастен.

Стоит ли использовать EV/EBITDA или P/FCF? Вопрос спорный. С одной стороны, EBITDA реже бывает отрицательной, но больше подходит для сравнения внутри одного сектора. Емкие производства более чувствительны к амортизации (инвестиции в мощности никто не отменял) чем, например, Яндекс. Также EBITDA не рассчитывается для банков и убирать из выборки голубую фишку №1 было бы странно. FCF может показаться хорошей идеей для спекулятивных покупок на Emerging Markets, но показатель еще чаще бывает отрицательным и менее представлен в Bloomberg и Eikon.

Вывод: высокая эффективность Value инвестиций по низкому P/E или P/BV – миф бычьих рынков. При падениях такие акции движутся вместе с рынком, а иногда даже падают сильнее него, т.е. низкие коэффициенты могут стать еще ниже или поменяться за счет снижения прибыли. Дополнительно, эта стратегия крайне чувствительна к параметрам и надстройкам – это признак слабого фактора, который ломается при любом чихе.

Интересно, что в США лонг-шорт Value прибылен на длинном горизонте, связываем это с наличием защитных секторов и количеством эмитентов. До недавнего времени Аэрофлот считался контртрендовой бумагой с отрицательной бетой :) Ветеран Value инвестирования – Ростелеком, попадал в 25% акций с наименьшим P/E 123 раза или более 10 лет находился в портфеле в разные периоды. После 2008г эта акция была стабильно хуже рынка даже с учетом дивидендов.

К счастью, на нашем рынке есть работающие факторы, которые могут генерировать устойчивую прибыль на длинном горизонте. Предлагайте в комментариях фактор, который желаете протестировать на российском рынке в следующий раз. Предварительно отмечу, что Profitability и Momentum самые убойные аномалии на нашем рынке, но не единственные:

- Momentum. Акции с наибольшим ростом цены за предыдущий период против аутсайдеров с наибольшим падением

- Size. Компании с малой капитализацией против голубых фишек

- Profitability. Компании с самой высокой рентабельностью против низко прибыльных/убыточных бизнесов

- Trading volume. Акции с наибольшим всплеском объема торгов против спящих бумаг

P.S. Список акций со значением P/E и P/BV по итогам марта можно скачать с Google диска https://drive.google.com/file/d/1-UqMO3oyfuGKoJPDPZAmsadYVLrQWQX_/view?usp=sharing

Больше исследований и разборов стратегий на канале в Телеграм @sentimetrica https://t.me/sentimetrica

Странно. Такая сильная статья и так мало комментариев и плюсиков…