Подводим итоги 2019 года: электрогенерация

Я понимаю, что адекватно воспринимать фундаментальный анализ и смотреть на финансовые мультипликаторы сейчас способны очень не многие. Но традициям изменять нельзя, и несмотря ни на что обновлять наши любимые сравнительные диаграммы нужно!

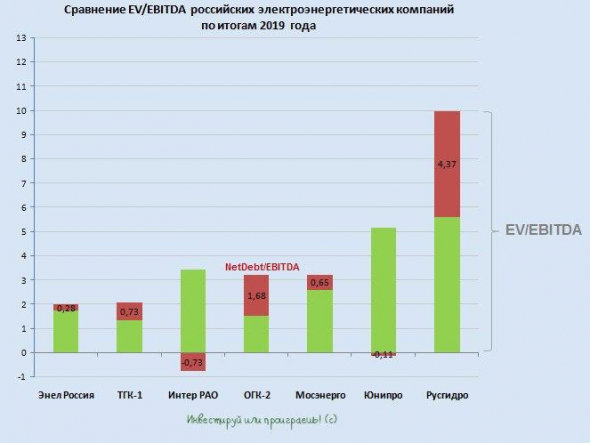

1⃣ Начнём традиционно с сектора электрогенерации, где в лидеры по текущей рыночной недооценённости нежданно-негаданно вырвалась Энел Россия, акции которой упали за последние недели не так сильно, как у других представителей этого сектора. В том числе, благодаря зафиксированному на три года размеру дивидендов в размере 8 коп. на бумагу. Правда, в своих расчётах я скорректировал значение показателя EBITDA на обесценение активов проданной в прошлом году Рефтинской ГРЭС, но эта цифра будет более информативной и показательной, за вычетом разовых списаний.

2⃣ На второй строчке по мультипликатору EV/EBITDA (также со значением около 2х) расположилась ТГК-1. И это неудивительно, если учесть, что компания меньше чем за месяц растеряла половину своей капитализации (как же вовремя я её продал в начале марта!). Были бы сейчас лишние деньги – с удовольствием бы пристроил часть из них в акции ТГК-1 по текущим 0,8 коп.

3⃣ На третьей позиции расположилась Интер РАО, по-прежнему предлагающая невысокую див.доходность (около 5%), и это несмотря на большие возможности в распределении своей прибыли между акционерами!

4⃣ — 5⃣ На чётвертое место опустилась ОГК-2, несмотря на то, что котировки акций тоже заметно упали за последние недели — с 75 до 45 коп. Всему виной – ожидаемо выросший чистый долг, на фоне вынужденных (навязанных сверху) вложений в РЭП-холдинг, о которых стало известно ещё в прошлом году. Совсем рядышком, и практически с таким же значением мультипликатора EV/EBITDA следом расположилась Мосэнерго, которая в отличие от своей сестры продолжает унывать после завершения программы ДПМ.

Собственно, финансовые результаты этих двух компаний я анализировал также в рамках одного поста, можете вернуться и почитать. Резюмируя, могу сказать, что акции ОГК-2 для меня на порядок привлекательнее, нежели Мосэнерго, как минимум из-за более внятных драйверов роста фин.показателей на ближайшие годы, более щедрых дивидендов и не исчерпавшей себя программы ДПМ.

6⃣ Юнипро: согласно опубликованной финансовой отчётности за 2019 год, у компании по-прежнему отрицательный чистый долг, всё ещё сохраняются планы выплатить дивиденды в размере 0,31 руб. на бумагу по итогам 2020 года, и при всём при этом акции компании за последние недели просто укатали в пол, предлагая сейчас неприлично высокую ДД около 13%. Рассуждал об этом буквально вчера.

7⃣ Русгидро: провальная финансовая отчётность за 2019 год, благодаря (а не вопреки) которой я не задумываясь сразу же продал акции компании, успев это сделать перед обвальным коронавирусным падением последних недель. Никакого желания возвращаться обратно с тех пор пока ни разу не возникло, а для того чтобы ДД за прошлый год стала двузначной котировки должны обвалиться ещё примерно на треть от текущих уровней.