Лента. Обзор финансовых показателей за 4-ый квартал 2019 года. Разрушение мечты о Porshe Cayenne

Обычно при разборе отчетности касаются выручки, ЧП, EBITDA и тд. Но с внедрением МСОФ16, это несколько потеряло свой смысл. Точнее имеет смысл, если дивиденды привязаны к одному из показателей. В Ленте же дивидендной политики нет, но ее обещают как раз в 2020.

Марина Бардина, напомнила про идею Ларисы Морозовой, в которой раскрывается идея переезда на Кипр под выплату дивидендов. И действительно Лента поменяла юрисдикцию.

21 февраля 2020 года «Лента» получила сертификат о временной регистрации на Кипре на основании заявления, поданного в Департамент регистрации и ликвидации компаний.

Пока я читал пресс релиз, у меня действительно стали появляться мысли о желании менеджмента выплатить дивиденды. Вот вырезки из текста:

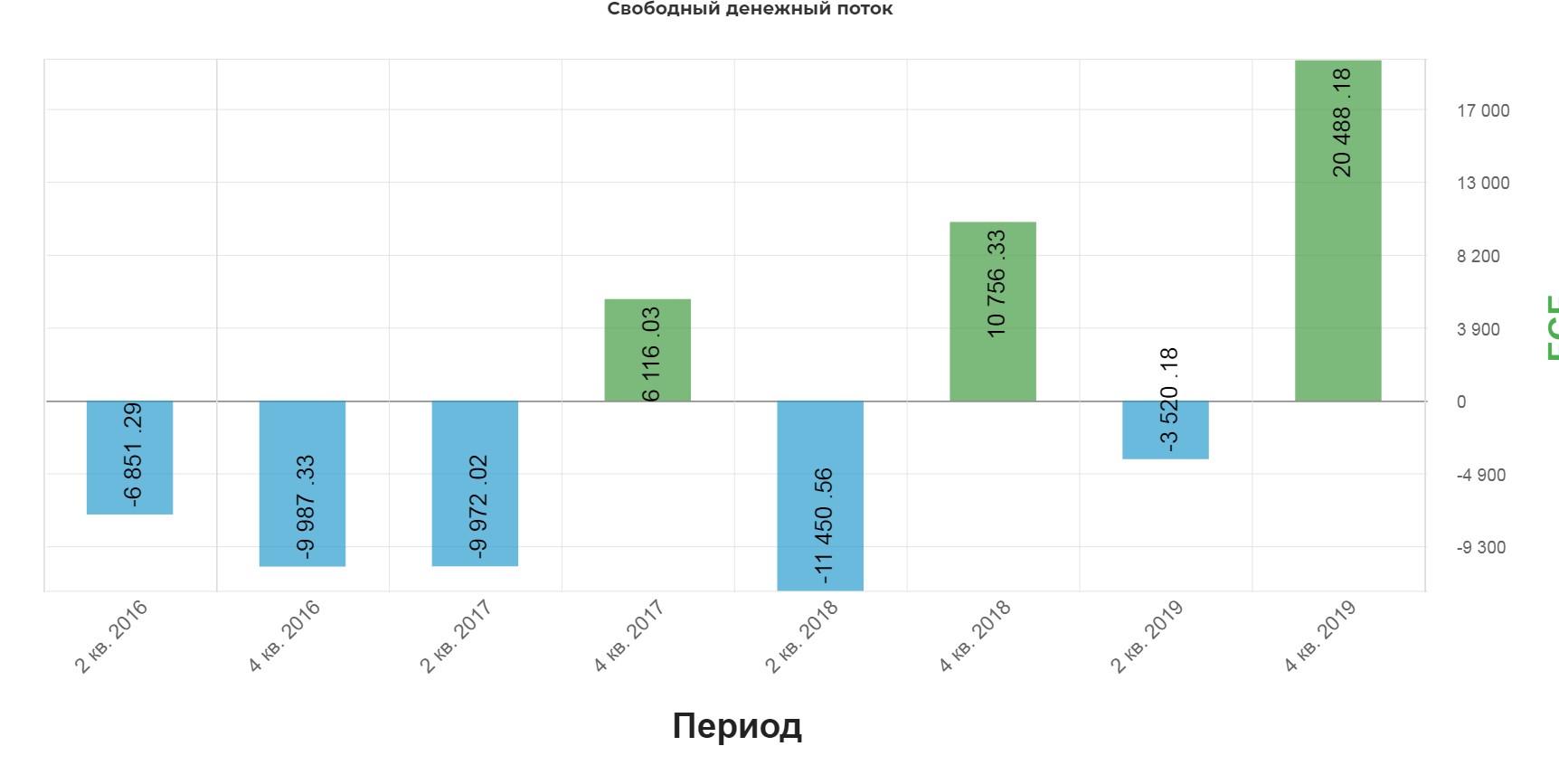

Наша команда также достигла хороших результатов в управлении оборотным капиталом, что, в совокупности с нашим строгим контролем над капитальными затратами, позволило сгенерировать значительный поток свободных денежных средств на уровне около 17 млрд рублей

Повышение уровня свободных денежных средств и наших операционных показателей остается нашим ключевым приоритетом в текущем году.

Настоящий план по развитию и капитальным затратам, а также последующая работа по оптимизации операционных денежных средств позволят сгенерировать положительный баланс свободных денежных средств в 2020 году

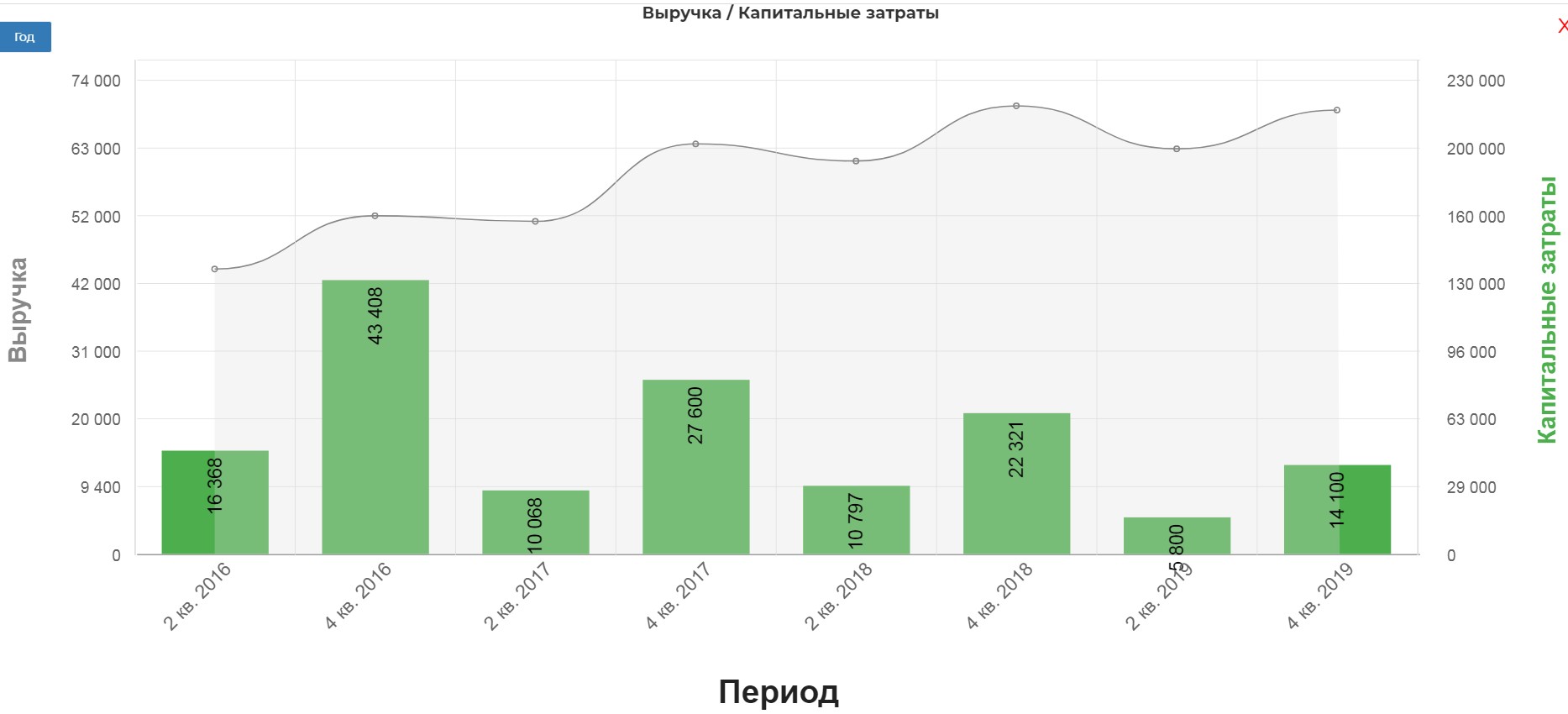

«Лента» планирует инвестировать в капитальные затраты около 4% выручки в 2020 году. Это включает в себя меньший уровень инвестиций в органический рост и логистическую инфраструктуру по сравнению с 2019 годом.(это примерно 16,5 млрд капекса, что чуть больше 2019, но меньше 2018)

Но менеджмент разрушил мои все мечты о Porshe Cayenne:

ФИНДИРЕКТОР «ЛЕНТЫ» НЕ ВИДИТ ВОЗМОЖНОСТИ ДЛЯ ДИВИДЕНДНЫХ ВЫПЛАТ В 2020 Г — ТОП-МЕНЕДЖЕР – ПРАЙМ

ЛЕНТА НЕ ПРЕДУСМАТРИВАЕТ ДИВИДЕНДЫ В 2020 ГОДУ, НУЖНО ЗАГАСИТЬ ДОЛГ.

После этого можно было бы закончить, но нужно соблюсти приличия:

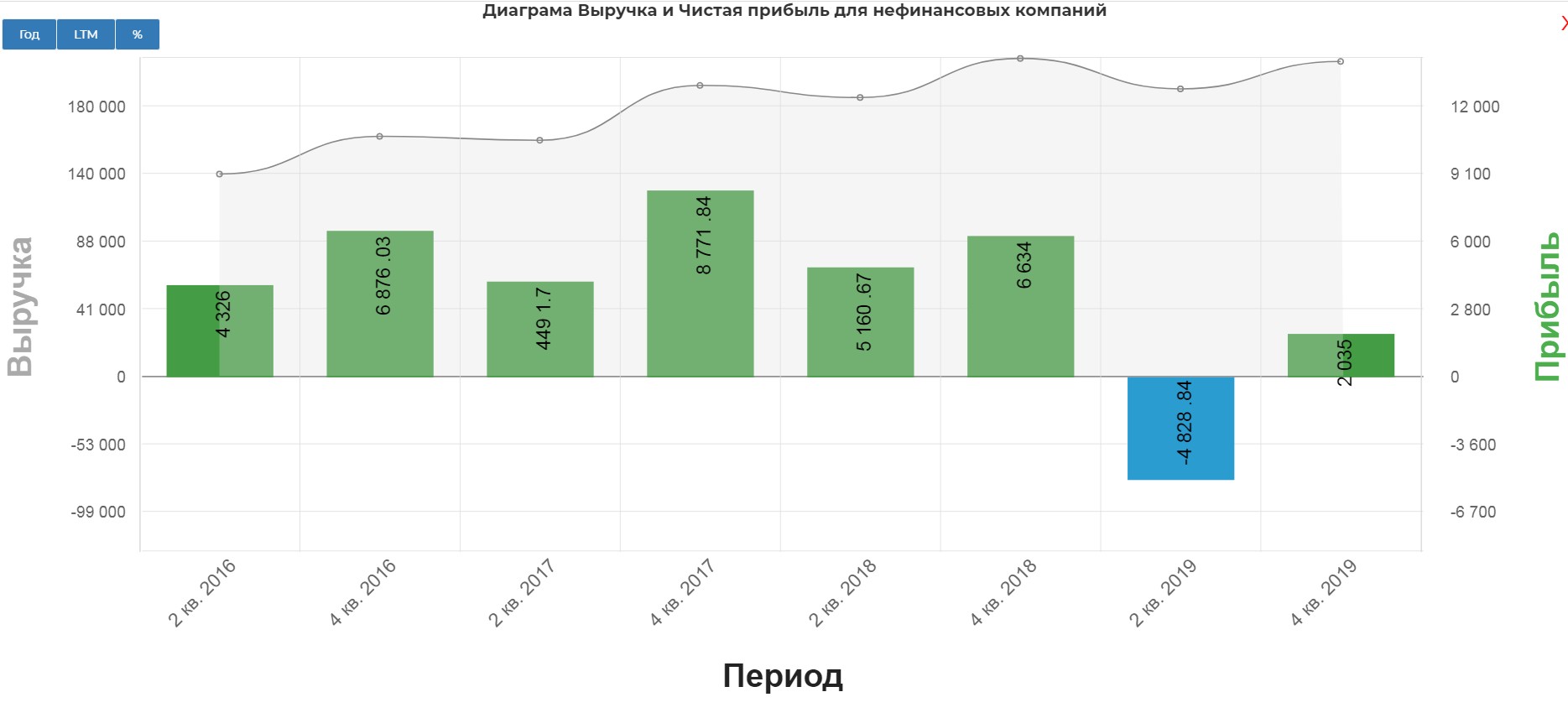

Выручка выросла на 1,0% до 417,5 млрд рублей (2018: 413,6 млрд рублей), при этом розничная выручка увеличилась на 4,0% до 408,0 млрд рублей (2018: 392,2 млрд рублей), а оптовая выручка сократилась на 55,5%;

Очень слабо конечно.

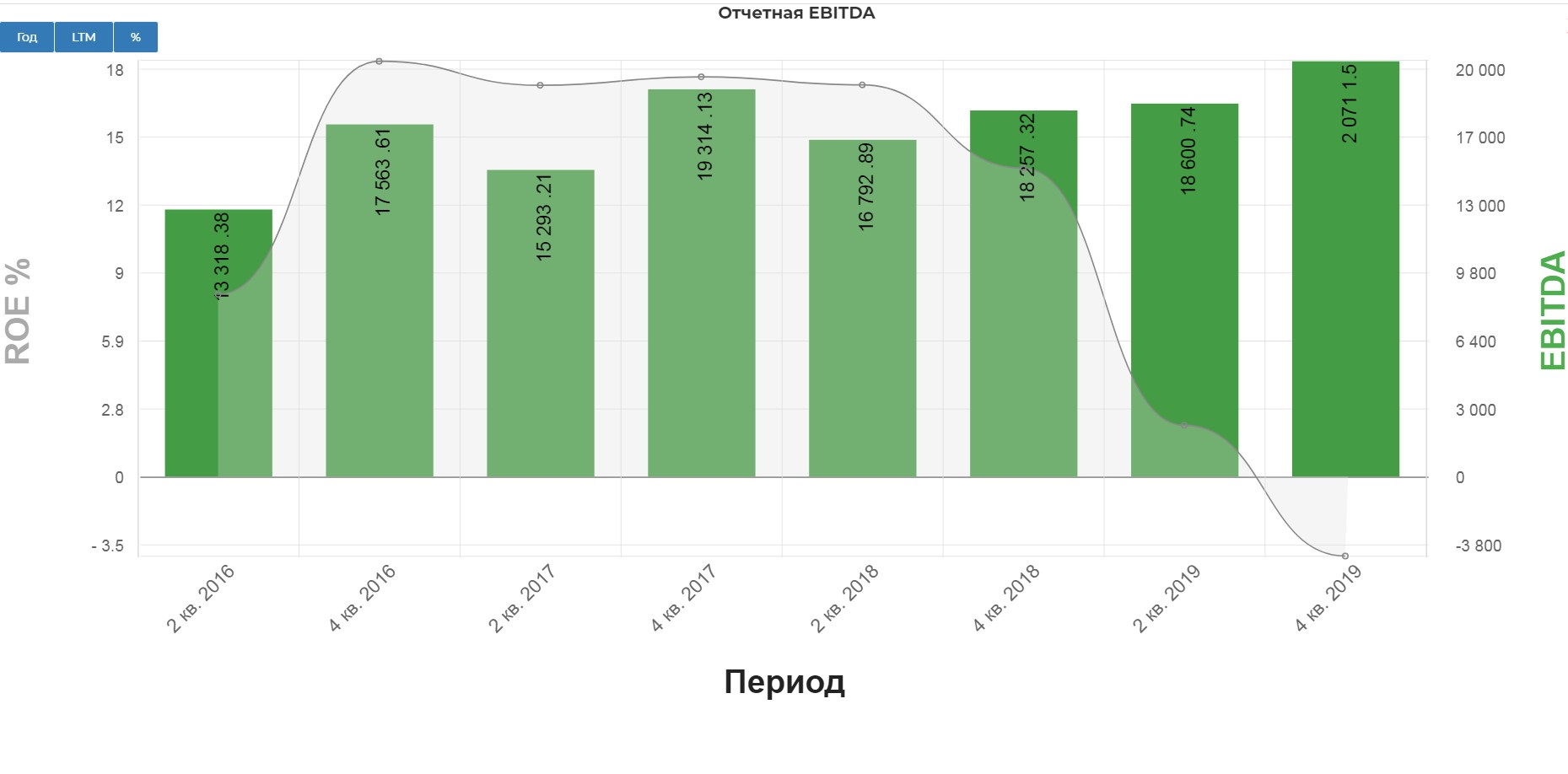

EBITDA тихо растет под влиянием нового стандарта МСФО16. Кстати хорошая статья Григория Богданова на эту тему.

Классический FCF без учета процентов по кредиту, действительно хорошо вырос.

Тот самый капекс. Менеджмент логично видит ущербность своего формата и бросает все силы на оптимизацию.

В итоге компания ушла из моего воч-листа, возможно на каких-то более внятных планах вернется

Следим активно за событиями в группах:

в ВК:https://vk.com/incomm

В телеге: https://tglink.ru/investcom0

В общем думаю про долгосрок, но вот непонятная картинка пока

Зачем прощаться с мечтой, если можно просто снизить год выпуска ???

2002 года будет в самый раз.