30-летние пенсионеры. История вторая. Тим Стоббс

Тим из Канады, и вот что он хочет вам рассказать:

Я вышел на пенсию в 2017 году, за полгода до моего 40-летия.

Я пришел к идее досрочного выхода на пенсию в 2006 (в 28 лет), сказав жене “Рея, а давай попробуем”, и мы начали экономить немного денег, постепенно сокращая расходы, выясняя, что важно для нас, а что не очень-то и важно. Нам потребовалось около 11 лет, чтобы накопить деньги на досрочный выход на пенсию.

Когда мы начали это делать, у нас были непогашенные кредиты на образование, взятые давно. Первым шагом было погашение существующего долга, а потом всё стало проще — мы взглянули на то, куда расходуются деньги, и сосредоточились на том, как эти расходы сократить. Например, вы смотрите на счет за электроэнергию и думаете “хм, как можно уменьшить расход?” и… переводите свои лампочки с ламп накаливания на светодиоды — и видите результат: счёт стал меньше. Мы просто сделали то же самое на других счетах, например, на счетах за продукты питания или одежду. Нужно ли нам покупать фирменный знак X, меня это волнует или нет? Затем мы выясняли, как устроить так, чтобы мы питались вне дома только пару раз в год, как правило, это наша годовщина и дни рождения и иногда другие особые события. Наши расходы очень сосредоточены на вещах, которые действительно важны для нас.

Мы заблаговременно погасили ипотеку и отказались от автокредитов и прочих кредитов, поэтому мы вышли на пенсию с большим количеством активов и абсолютно нулевым долгом. Город, где вы живете, очень влияет на расходы на жилье, и разные города Канады значительно отличаются в этом плане — мы бы не смогли жить при текущих активах в Торонто или Ванкувере, но здесь, в Реджайне — вполне себе хорошо живётся!

Реджайна — столица провинции Саскачеван, скромная канадская провинция с населением 200 тыс. человек (это меньше чем в Саранске, Брянске или Великом Новгороде).

А чем же он занимается на “ранней пенсии”?

Тим отвечает:

Я делал свое собственное вино в течение нескольких лет и продолжаю делать. В последние пару лет я увлекся варкой пива (Тим — химик-инженер по образованию, смешивать ингридиенты — наверное это в крови, прим. авт.). Есть и другие увлечения: я люблю вселенную Dungeons and Dragons, и теперь мы с детьми (у Тима два сына — 14 и 11 лет) делаем маленькие модели предметов в стиле этой игрыПомимо этого, Тим написал книгу “Free at 45” про досрочный уход на пенсию.

Увлечения Тима частично самоокупаются — модели Dungeons and Dragons он теперь продает на Kickstarter, и книга тоже приносит небольшой доход.

Тим и Рея — не “строгие ранние пенсионеры”. Тим пишет:

Для меня досрочный выход на пенсию — это не уход с работы навсегда, а способность выбирать работу, которая мне понравится, и выбирать такое количество рабочих часов, какое я хочу

Тим помогал некоторое время в местной библиотеке, и в 2019 ему предложили контракт на полу-волонтерскую работу (на 18 часов в неделю). Он получает на ней примерно 1000 канадских долларов в месяц, что в 4 раза меньше средней зарплаты в его провинции Саскачеван. Его жена Рея долгое время работала в собственном детском мини-саду, с каждым годом набирая всё меньше детей, и в ноябре 2019 она окончательно закончила свой бизнес. Сейчас она взяла паузу, и если соскучится по работе, подыщет себе что-нибудь по душе на неполный рабочий день.

В доходы также записывается пособие на двух детей (чуть менее $1000 в месяц), которое полагается в Канаде семьям со скромным доходом.

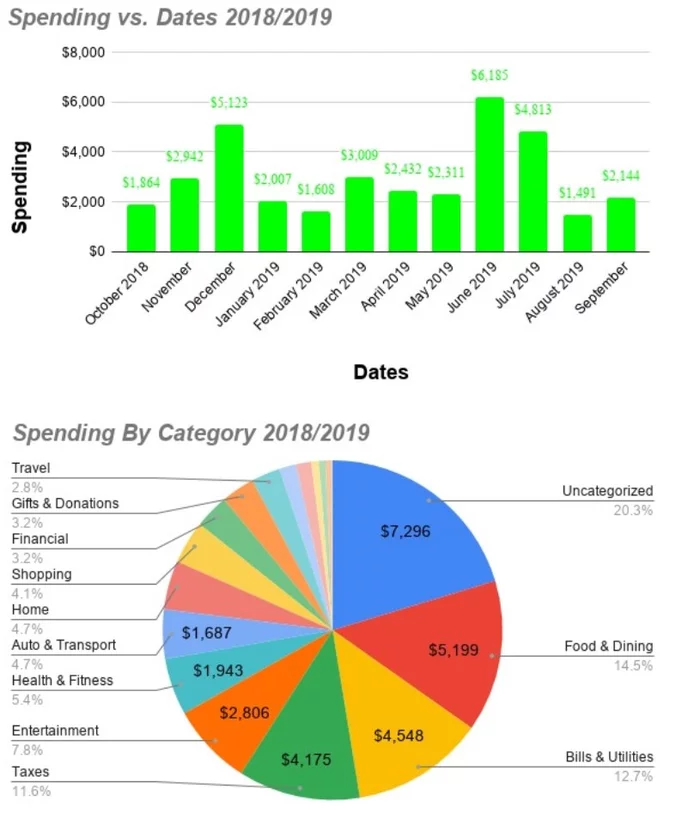

Что касается расходов, то они скромные по канадским меркам, и составляют $36,000 в год со страховками и налогами. На картинке деление по месяцам и категориям. В отличие от многих “ранних пенсионеров”, Тим и Рея нечасто путешествуют, но тем не менее, за прошедшие с момента ухода Тима на “пенсию” 2,5 года они побывали на Гавайях, а также ездили целый месяц по канадским Приморским Провинциям.

Налоговый «хакинг»

Тим гордится тем, что не имеет кредитов (студенческие долги погашены в 2006, большая ипотека за дом 150 кв. м погашена в 2012 г, в 34 года).

В свои активы Тим записывает свой дом и все пенсионные и банковские счета.

В Канаде в дополнение к обязательной (скромной) пенсии, граждане самостоятельно выбирают с работодателем вариант накопительного пенсионного счета, а также определяют размер отчислений в него. Тим и Рея используют большинство налоговых льгот, которые возможны в их ситуации:

1. TFSA — Инвестиционный счёт, освобождённый от налогов. Напоминает наш ИИС типа Б (тоже есть лимиты на пополнение), с той лишь разницей, что налог с дивидендов канадских компаний не снимается (с американских — 15% снимается ещё в США). На TFSA (как и на нашем ИИС) есть ограничение по сумме, поэтому приходится плодить много разных счетов… В их семье два TFSA — на мужа ($112,720) и на жену ($93,000).

2. RRSP — Накопительный пенсионный план, позволяет сократить налогооблагаемую базу з/п на объем отчислений, но снятия облагаются налогом (есть лайфхаки как этот налог снизить, но пост не об этом). Напоминает обсуждаемый в РФ ГПП, но только нормальный, а не с обрезанными возможностями — например, в канадском RRSP можно обналичить любое количество средств в любой момент, а главное — можно самостоятельно управлять инвестициями. Еще один важный нюанс — США знает, что RRSP — пенсионный аккаунт, и по заключенному с Канадой соглашению не удерживает налог с дивидендов. Дивиденды канадских компаний тоже приходят «чистыми», налогом не облагаются. В их семье два RRSP — на мужа ($117,630) и на жену ($102,090).

3. LIRA — Пенсионный план “закрытого” типа. Возможность снимать средства появляется при достижении пенсионного возраста. Есть только у Тима ($19,600).

4. CPP — Государственный пенсионный план. Что-то вроде нашей накопительной (замороженной) части пенсии. Деньги забрать нельзя, но с этого счёта будет выплачиваться пенсия при достижении 60 лет (ранний вариант) или 65 лет (стандартный вариант). Есть только у Тима ($134,050).

5. Обычный брокерский счёт ($22,990).

6. Накопительный счёт — “подушка безопасности” ($43,180).

7. RESP — Образовательный инвестиционный счёт. Получателем по счёту указывается ребенок, и при использовании средств в качестве платы за образование, доход от инвестиций не облагается налогом (~$75,000 на обоих детей, не учитывается Тимом при расчете Net Worth).

ИТОГО на декабрь-2019: $645,260 в инвестициях и $395,000 — приблизительная стоимость дома, Net Worth = $1,040,260

TFSA позволяет экономить на налогах на прибыль от роста активов и с дивидендов канадских компаний, а RRSP — с дивидендов американских компаний. Оба типа аккаунтов помимо налоговых льгот имеют огромное преимущество, важное для всех “ранних пенсионеров” — возможность снимать деньги в любое время, а не при достижении преклонного возраста. Таким образом, до 60 лет “заблокировано” меньше четверти накоплений.

В чем же Тим хранит свои накопления и как он устроил себе пассивный доход?

Работать там где захочется, а не там где хорошо платят, и сколько хочется, а не сколько захочет от тебя работодатель Тиму помогает пассивный доход от накоплений.

Портфель Тима состоит из 40% облигаций, 20% акций США, 20% акций канадского индекса TSX и 20% акций международного индекса. Большая часть средств лежит в пассивных фондах (ETF), но на счетах TFSA есть и акции. И вот Тим рассказывает, как он выбирает дивидендные акции:

1. Компания платит дивиденды? Нет? Следующая.

2. Продукт компании — это одноразовый продукт/услуга?Или это “вечный” денежный поток? Меня не интересуют компании, продающие разовый продукт (например, обувь или телефон), я ориентируюсь на долгосрочный денежный поток: производство электроэнергии, банковские ипотечные и кредитные продукты или доход от фондов недвижимости (REIT). Я не хочу купить акции условного “производителя компакт-дисков”, у которого продажи могут упасть, если мода на музыку на дисках пройдёт.

3. Какова див. доходность? Я стремлюсь к доходности в диапазоне от 4 до 6% (инфляция в CAD ~1.5-2% в год, примерно как в USD, прим. авт.). Иногда это связано с риском, так как высокая доходность может указывать на проблему в компании. Доходность 10%, скорее всего, является красным флагом, который может привести к сокращению дивидендов или проблеме со способностью компании платить дивиденды в долгосрочной перспективе.

4. Затем я открываю годовой отчет и смотрю на баланс компании. Сколько долгов по сравнению с активами? Высокий долг может быть проблемой в долгосрочной перспективе, но разные отрасли имеют разные уровни «нормального» долга. Я сравниваю этот показатель со средним по сектору. Помимо этого, я ищу в балансе строку “Нераспределенная прибыль” (Retained Earnings) — это сумма денег, которую компания откладывает от своих прошлых доходов для использования в будущем. Если сравнить это с размером выплат на дивиденды, можно понять, устойчиво ли компания может платить дивиденды в трудные времена.

5. Далее я смотрю на денежные потоки. Получает ли компания достаточно прибыли, чтобы покрыть свои дивиденды, имея при этом остаток?

6. Наконец, я просматриваю последние новости о компании, чтобы понять, не оказалась ли высокой див. доходность из-за плохих новостей с долгосрочным влиянием.

А как же дети?

Тим помимо пенсионных планов завел счет на образование детей, и отложил $75,000. Еще несколько лет эти деньги будут расти перед тем как первый сын пойдет в колледж (ему 14). Не стоит забывать, что обучение оплачивается по семестрам, и изъятая сумма будет частично восполняться к моменту следующего снятия.

Тим отмечает, что важно привить детям серьезное отношение к деньгам и “отсроченное удовлетворение”. Тим рассказывает:

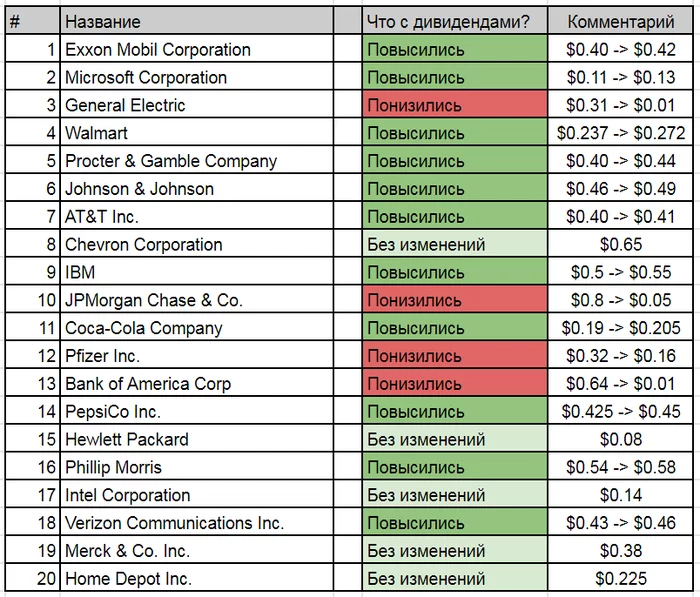

На картинке — изменение дивидендов крупнейших компаний в 2008-2009 гг., во время крупнейшего кризиса

А если кризис?

Я на той же стадии сейчас, на какой был Тим 12-13 лет назад и сужу по себе — главный вопрос от людей, далеких от фондового рынка: “А как же кризис? А вот будет кризис — все же обанкротятся! Ну или по крайней мере перестанут платить дивиденды! На что жить будешь?”

Сначала приведу свои подсчёты: из 20 крупнейших компаний по капитализации в США на начало кризиса 2008 года (из тех, что платили дивиденды), за время кризиса и после него снизили дивиденды только 4 (!), 11 — повысили дивиденды, 5 — оставили без изменений.

Тим пережил кризис 2008-2009 года (который, на минуточку, сейчас называется «Великой Рецессией» и ставится в один ряд с «Великой Депрессией» 1930-х годов). Причем, пережил его в стадии активного пополнения, и не продал ни одной бумаги за это время. Стоит отметить, что и не одна компания при этом не обанкротилась из тех, что были у него в портфеле на тот момент.

Ну а ещё Тим рассказывает, какие ресурсы не попали в расчеты, но фигурируют в его планах В, С и так далее:

Дом — мы живем в хорошем доме в хорошем районе. Я готов уменьшить площадь и перевести лишние деньги в инвестиции (до 75 тысяч долларов).

Наследство — мы желаем долголетия нашим родителям, но осознаем, что время неумолимо.

Государственная пенсия — нам не нужно рассчитывать наш инвестиционный доход на десятки лет вперед, мы точно знаем, что через 25 лет у нас появится государственная пенсия, которая покроет от 50% до 65% всех расходов семьи. Тем не менее, при нормальном развитии событий на фондовом рынке, активы не будут уменьшаться даже при изъятии 4,5% в год.

В любое время я могу вернуться на полный рабочий день, но для этого дела должны пойти ДЕЙСТВИТЕЛЬНО плохо

--------

Первая история была несколько месяцев назад

Статья моя, отсюда.

Кто знает, что было бы попади он основным капиталом в кризис 2008 года. Слился бы в ноль наверное. А то что пережил 2008 год, так ведь сказано, что это было время активного пополнения с его стороны. То есть на самом дне покупал, то есть ему вдвойне повезло.

Обычное везение, ничего общего с трейдингом и инвестированием.

у меня нет семьи

если у чела есть жена и семья, работать ему вообще не нужно.

вообще пенсия нужна одиноким миллионерам,

можно нафантазировать, что копить с жинкой выгоднох2, однако я думаю что если бы этот дурак не женился и не имел в собственности живую женщину, то вышел бы на «пенсию» гораздо раньше.