Инвестиции - это не какой-то вам трейдинг.

Эээ… Даже не знаю с чего начать описание книги. «Всё смешалось в доме Облонских.» Цель книги – помочь непрофессиональному инвестору. Но прочтя её, приходит понимание, что хорошо бы предварительно прочитать что-нибудь для начинающих.

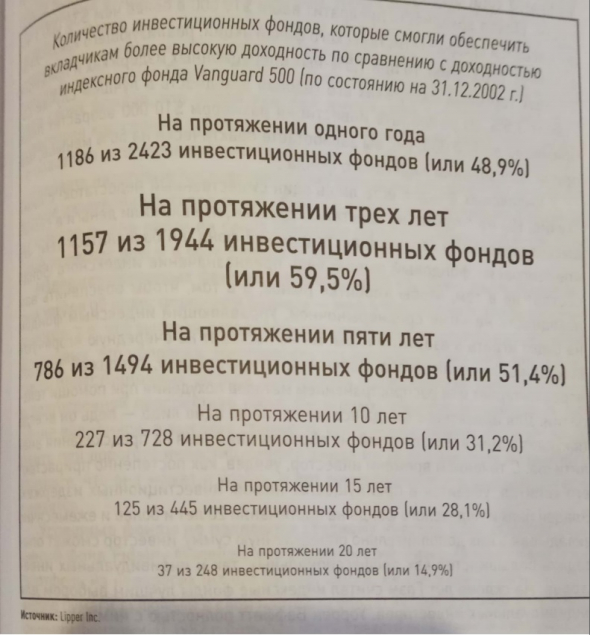

Вот пример достижений сотен инвестиционных фондов на длинной дистанции, которые доказывают несостоятельность большинства. Как марафонцы — никакие:

На стр.107 пишут, что выплата по привилегированным акциям может не выплачиваться, если выплата по обыкновенным отсутствует. Странно, может я что-то путаю, но, вроде как, привилегированные акции на то и привилегированные, что по ним должны выплачиваться дивиденды, а ежели нет, то они получают право голоса. (поправьте меня или объясните неразумному. Что тут у меня не состыковывается или где я заблуждаюсь?)

На стр. 139 нашёлся пример манипуляции цифрами. Приводится пример вложения в акции двумя способами:

А) сразу крупную сумму

Б) каждый месяц по 100$

Стоит ли говорить, что за начало был взят сентябрь 1929 года. Конец обозначен августом 1939 года. Из книги Великий крах 1929 года узнал о скором начале «великой депрессии». Которая как раз и началась после сентября 1929 года. Т.е. Если бы автор взял другие даты, то результаты были бы совершенно другие. В книге попадаются подобные безобразия. Всё это начнёте понимать после прочтения этой книги: Как лгать при помощи статистики . Конечно было трудновато из-за знания из книги про ложь, читать разумного инвестора, но думается, много кто хитрит в своих произведениях.

Я, определённо, не филолог. Постоянно допускаю погрешности пунктуации и орфографии, а может какие ещё, но в книге очень много грубых, недопустимых ошибок. Как такое пускают в печать? М?

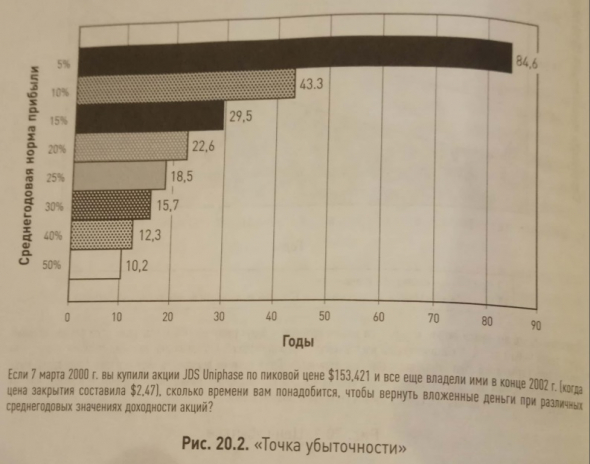

Приведу пример того, почему важнее начинать потихоньку, разгоняясь от года к году. Ибо очень уж важна точка входа:

и ещё:

Почему же поставлена оценка 4 звезды, а не пять? — спросите вы. Ответ простой: очень много отсылок к американским компаниям. Мною ясно, что и писалось сие творение не мальчуганом из джунглей, но хорошо было бы, раз производили перевод, делать примеры и российских компаний (тут в меня полетели помидоры, один, вроде как, был даже тухлый). Грустно без адаптации.

Последний раз содержание редактировалось в 2003 году. 17 лет назад, Карл!

Очень много узнал интересных вещей из этой книги. Периодически обдумывал их. Рано или поздно рынок обвалится, инвестиции могут падать в цене, примеры характеристик хорошего инвестора и многое другое. Полагаю, что, даже если и не хочется, эту книгу прочитать нужно обязательно. Лучше вдумчиво, а если не вдумчиво, то хоть как-то — будет лучше, чем никак.

Пока читал, задавал себе вопрос: «Как стать лучше, если многие читали эту книгу?». А потом пришёл к пункту №50 (см.ниже). Полагаю, только этим можно описать книгу «Разумный инвестор».

Дальше можете не читать.

1) Инвестиции время от времени будут падать в цене.

2) Рано или поздно Бычий рынок обвалиться.

3) Джордж Сантаяна: «Те, кто не помнит прошлого, обречены пережить его вновь».

4) Усреднённые равномерные инвестиции.

5) Явные перспективы роста бизнеса не гарантируют инвесторам прибыль.

6) Эксперты не могут предложить надёжных методов выбора акций самый перспективных компаний самых перспективных отраслей.

7) Следует ограничиваться акциями, цена которых лишь незначительно превышает стоимость реальных активов компании.

8) Факты говорят о том, что высокий IQ и диплом о высшем образовании не делают инвестора разумным.

9) Фондовый рынок, который даже после чудовищного спада считается переоценённым, будет продолжать падать.

10) Непрекращающееся падение процентных ставок, лишает инвесторов практически любых привлекательных финансовых инструментов кроме акций.

11) От необоснованного оптимизма до неоправданного пессимизма.

12) Следует выходить на медвежий рынок, потому что на нём продаются дешёвые акции.

13) Продуманная, эффективная, непопулярная

14) Три главные условия успеха.

15) «Спросите себя: “Если бы акции какой-то компании не продавались на рынке, согласился бы я их купить?”»

16) Инвестор зарабатывает для себя, а спекулянт для брокеров.

17) Ой, кажется я заработала 1700 долларов.

18) «Эффект января»

19) «Что работает на «Уолл-стрит»»

20) «Дурацкая четвёрка»

21) Для спекуляций и инвестирования разные счета.

22) Не смешивать спекулятивную и инвестиционную деятельность.

23) Рост дивидендов и акций при инфляции.

24) Дефляция -> облигация

25) Что делать инвестору.

26) Задавать себе вопросы.

27) Если эксперты – эксперты, то почему они не миллиардеры?

28) Источник финансовых рисков в нас самих.

29) Почему не 100

30) Главное не прогнозы, а дисциплина.

31) Дивиденды – самый большой плюс акций.

32) Четыре главных правил пассивного инвестора.

33) «Правило 72»

34) Чем выше популярность акции, тем глубже она впоследствии падает.

35) Усреднённое равномерное инвестирование.

36) Для продолжительных бычьих периодов обычно характерен массовый выход частных компаний на фондовый рынок.

37) Примерно в середине бычьего рынка появляются первый ласточки IPO.

38) Один из характерных признаков конца бычьего тренда – более высокие цены на новые выпуски акций мелких компаний.

39) Рассчитывать среднюю прибыль за несколько лет.

40) «Собаки Доу»

41) Операции «Особых случаев»

42) Чтобы скопить состояние, нужна огромная смелость в сочетании с огромной осторожностью. А чтобы сохранить его, нужно в десять раз больше мудрости – Натаи Майер Ротшильд.

43) Особенности бычьих рынков.

44) Ошибочные суждения других участников.

45) Инвестор должен покупать акции в любое время, за исключением превышения оценки своим методом.

46) Никогда не покупай акции сразу после значительного роста их курса и никогда не продавай сразу после значительного падения.

47) Никакие события на Уолл-стрит не происходят в точности так, как они происходили в прошлом.

48) Проблемы профессиональных инвесторов.

49) Не совершать операции по требованию мистера рынка.

50) Нужно заработать не больше всех, а достаточно для себя.

51) Три вопроса по стоимости моего портфеля.

52) Обвал 1999-2002 года произошёл примерно через 35 лет от предыдущего цикла. Проявить бдительность к 2030 году.

53) Сектор, который был самым прибыльным в каком-то года, в следующем году часто показывает наихудшие результаты.

54) Терпение – главные и самый сильный союзник инвестора.

55) Слова, которые должны нас настораживать.

56) Факторы, влияющие на уровень капитализации:

- A. Общие долгосрочные перспективы

- B. Качество менеджмента

- C. Финансовая мощь и структура капитальных активов

- D. Дивидендная история

- E. Текущий уровень дивидендных выплат

57) Пять факторов Грэма.

58) Манипуляции с цифрами.

59) Под водой таится опасность.

60) Семь статистических критериев.

61) Лучше продать и уплатить налог, чем не продавать и сожалеть об этом.

62) Теория эффективности рынка. Цена акции отображает всю доступную информацию участникам рынка.

63) Конвертируемые ценные бумаги.

64) «Принцип большой ванны».

65) Многие IPO намеренно проводились по заниженным ценам, чтобы быстро показать значительный рост и привлечь внимание к следующим размещениям.

66) Спекулянты неисправимы.

67) «Папа лучше знает».

68) «Запас надёжности».

69) Залог успеха инвестора – не отказ от риска, а умение управлять им.

70) Поскольку условия на фондовом рынке и его атмосфера постоянно меняются, ценность любого опыта оказывается под вопросом.

Когда я дочитал книгу, то уже и не припоминал то, о чём было написано вначале. Хорошо, что делал эти выписки и, когда писал рецензию, очень много вспомнил, а что не вспомнил – перечитал в книге. Выделял жирным интересное, но потом понял, что интересного много и выделять всё теряет смысл выделения. В какой-то момент, чуть далее середины, когда началось много про американские акции, читать стало труднее, однако ближе к концу всё нормализовалось. Даже эта рецензия далась мне нелегко. Решил много не писать. Половину закрасил маркером прямо на мониторе.

П.С.

Цифры перед буквенными подпунктами на смартлабе поставились автоматически (за нами кто-то следит).

Другое законодательство. Я в старых американских книгах (в т.ч. художке) вообще натыкаюсь на беглую инфу о том, что у них по префам фиксированные выплаты. Т.е. это что-то типа облигации, но иногда могут не заплатить. Но пишут так неподробно, как будто для них всех это очевидно :)

У них рынку — столетия. Там другая культура, другое законодательство, другие тарифы.

По ТА еще можно почитать — машки везде одинаковые.

И ещё: воды америкосы любят в книгах лить. Такое ощущение, что это там целая писательская индустрия — «сформулируй идею в три слова и закопай её в 800 страниц», чтобы читатель охренел эту идею оттуда доставать.