27 января 2020, 21:31

Momentum портфель (ETF) на индекс ММВБ

У меня была давняя идея составить Momentum портфель (ETF) на Российском рынке. Первоначально я хотел просто составить список самых быстро растущих акций посмотреть насколько получится (если получится) обогнать индекс ММВБ. По мере составления я задумался над более общей задачей, как формировать любой ETF.

Эта статья разделена на несколько блоков:

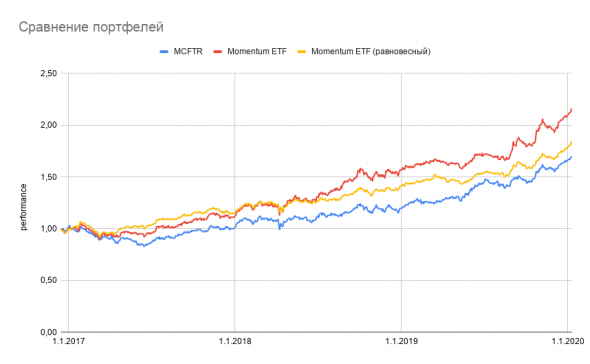

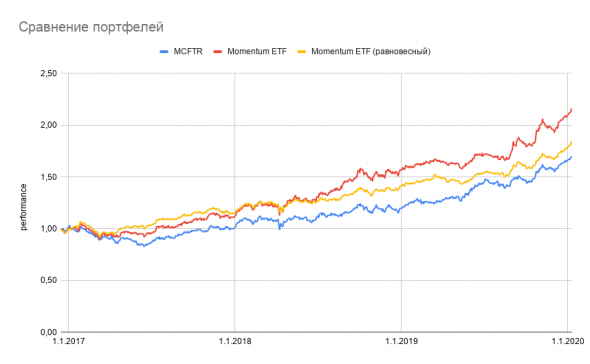

За 3 года мой портфель вырос на 116%, ММВБ — на 70%, волатильность портфелей оказалась почти идентичной 14%. Я сравнил также свой портфель с портфелем, где ни капитализация, ни уровень momentum score не играют значения (желтая линия) — результат хуже.

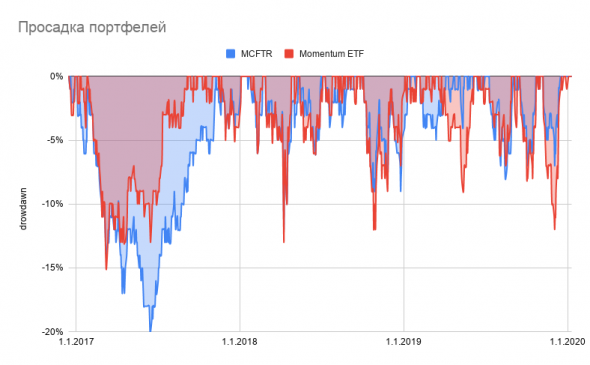

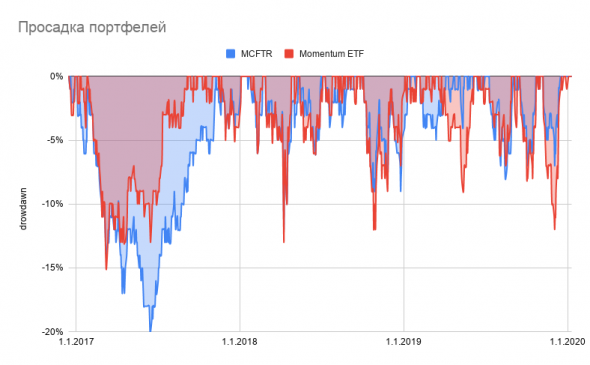

Максимальная просадка у моего портфеля даже ниже чем у индекса ММВБ — 15% против 20% у индекса. Также, и это самый большой сюрприз, у моего портфеля бета оказалось ниже чем у индекса — 0,84.

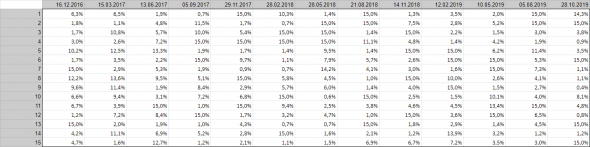

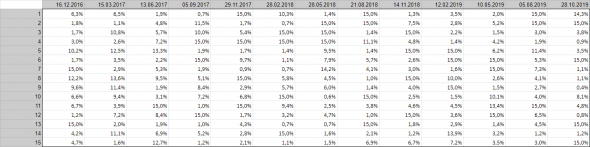

Вот так акции отбирались в портфель:

Turnover rate в среднем составил 63%, то есть каждый квартал обновляли более половину активов. Также если взглянуть более внимательно на веса, можно обнаружить определенные проблемы связанные с капитализацией: Газпром, Роснефть, Лукойл всегда, когда попадают в индекс, имеют максимальный вес — 15%. Это к вопросу про балансировку momentum score и капитализации: она необходима, и данный вариант далеко не самый лучший.В целом, меня порадовали результаты моделирования, правда, все то, что я посчитал возможно не имеет статистической значимости, и об этом ниже.

Посмотреть графики в оригинале

ТЕЛЕГРАМ: @seeking_for_alpha

Эта статья разделена на несколько блоков:

- общие вопросы составления ETF

- результаты momentum портфеля (ETF) на индекс ММВБ

- как избежать подгонки результатов под данные (data-mining и overfitting)

1. Как составить портфель

Я решил ориентироваться на методику одного из крупнейших momentum etf — iShares Edge MSCI U.S.A. Momentum Factor ETF (активы — 10 млрд).A risk adjusted price momentum, defined as the excess return over the risk-free rate divided by the annualized standard deviation of weekly returns over the past 3-years, is calculated for each security in the parent index over 6- and 12-month time periods. The 6- and 12- month risk-adjusted price momentum calculations are then standardized at ±3 standard deviations and the standardized z-scores are translated into an average momentum score. (Методика iShares)Однако в составление ETF вопросов гораздо больше, чем описано в любой методике.

- Начинается все с определения вселенной акций, которую будем фильтровать: какой размер капитализации, какая страна или какой регион, какие ограничения по кредитному рейтингу, какая ликвидность и free-float? (здесь все понятно — ММВБ)

- Далее, как определить фактор, в моем случае, — momentum: через абсолютный прирост или прирост скорректированный на риск (читай Sharpe ratio)? (Sharpe ratio)

- Далее, одно из самых интересных — отбор акций и определение весов в ETF. Сколько акций брать в индекс? Топ 10%, топ 50 акций, все выше определенного порога? (у меня ровно 15)

- Хорошо, справились с предыдущим вопросов и выбрали необходимое число акций. Как их взвешивать? Равномерно, или с учетом капитализации, или с учетом капитализации и momentum score? Делать ли ограничение на вес одной акции в портфеле? (об этом ниже)

- Теперь у нас есть портфель, но остается вопрос как часто его ребалансировать и на основе каких правил? Полностью или поддерживая определенный уровень turnover? обновлять веса каждый день, раз в неделю, раз в квартал? (раз в квартал)

- Наконец мы придумали его, и что-то нам не нравится в его поведении, например, большая просадка или высокая бета. И возникает вопрос а можно ли веса в портфеле еще оптимизировать, чтобы сгладить эти факторы? К Sharpe ratio можно дополнительно начать считать Sortino, Calmar или Information ratios и на основе какой-нибудь эвристики учитывать в весах. (не пробовал, но хочу сделать)

2. Как я делал Momentum портфель (ETF) для ММВБ

Начальные условия:- Брал ровно 15 акций. с учетом того что индекс ММВБ в среднем включает 46-50 акций, 15 это примерно 1/3.

- Данные с начала 16 года, начало портфеля 15.12.2016.

- Ребалансировал каждый 60 торговых дней (примерно каждый квартал)

- Считал на полной доходности, комиссии не учитывал, налоги тоже.

- Бенчмарк — индекс полной доходности ММВБ (MCFTR)

- Учитывал капитализацию и momentum score в весах.

- Momentum score — это просто Sharpe Ratio посчитанный на аннуализированной квартальной доходности и средней ставки цб деленной на годовую стандартное отклонение (из дневных отклонений).

- Брал все momentum score, переводил их в z-score и потом z-score переводил в интегральную оценку нормального распределения (normal cdf). Последнее дало мне возможность просто все числа уместить в отрезке от 0 до 1 (На этом месте можно придумать все что угодно).

- Числа из пункта 1) умножал на % капитализации акции в индексе и нормировал с ограничением в 15% для каждой акции.

За 3 года мой портфель вырос на 116%, ММВБ — на 70%, волатильность портфелей оказалась почти идентичной 14%. Я сравнил также свой портфель с портфелем, где ни капитализация, ни уровень momentum score не играют значения (желтая линия) — результат хуже.

Максимальная просадка у моего портфеля даже ниже чем у индекса ММВБ — 15% против 20% у индекса. Также, и это самый большой сюрприз, у моего портфеля бета оказалось ниже чем у индекса — 0,84.

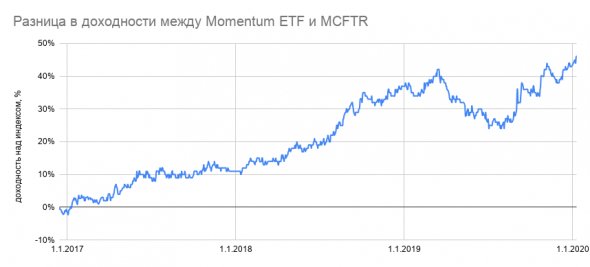

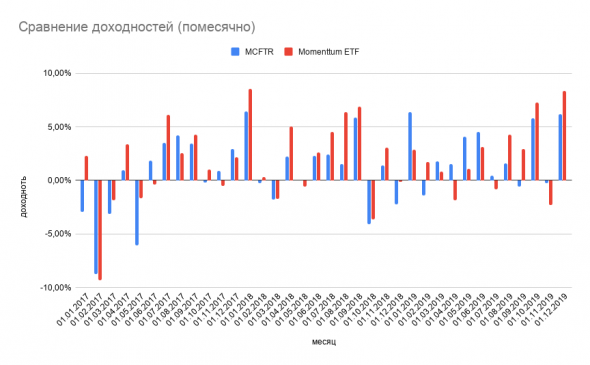

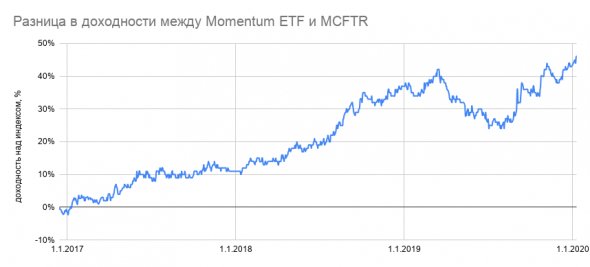

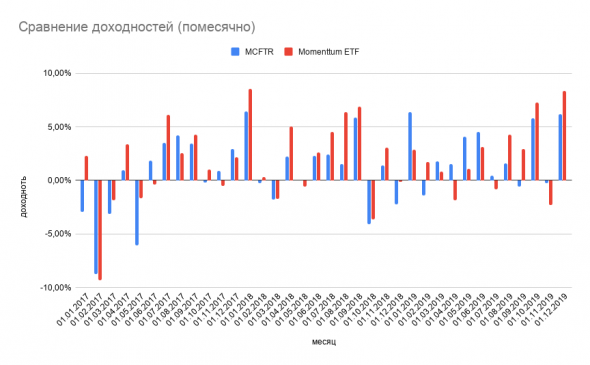

Фактически портфель показывает огромную alpha, так как при низкой корреляции с рынком, имеем в разы более высокую доходность.Momentum не всегда обгонял индекс: из 36 полных месяцев, только в 23. При этом видно что были продолжительные периоды отставания: с марта 19 по конец июля 19.

Вот так акции отбирались в портфель:

Turnover rate в среднем составил 63%, то есть каждый квартал обновляли более половину активов. Также если взглянуть более внимательно на веса, можно обнаружить определенные проблемы связанные с капитализацией: Газпром, Роснефть, Лукойл всегда, когда попадают в индекс, имеют максимальный вес — 15%. Это к вопросу про балансировку momentum score и капитализации: она необходима, и данный вариант далеко не самый лучший.В целом, меня порадовали результаты моделирования, правда, все то, что я посчитал возможно не имеет статистической значимости, и об этом ниже.

3. А не фигню ли я посчитал?

Я не знаю. Не хватило сил и времени на проверку. Для ответа необходимо проделать ряд статистических упражнений, чтобы удостовериться в устойчивости результатов (robustness):- Поиграться с параметрами и условиями: брать другие периоды ребалансировки, другие стартовые точки, менять количество акций в индексе, учитывать рыночные комиссии и налогообложение на дивиденды.

- Временной ряд котировок на длинном горизонте — реализация стохастичекого процесса с заданным трендом и волатильностью (процесс Орнштейна-Уленбека). Поэтому для настоящей проверки необходимо сгенерировать множество (хотя бы 100к) сценариев и посмотреть как отработает алгоритм на них.

- Интересный для меня вопрос, какие факторы больше влияют на доходность? Для выяснения этого после пункта 1 и 2 можно собрать все результаты вместе с исходными параметрами и прогнать их через какой-нибудь Random Forest.

Посмотреть графики в оригинале

ТЕЛЕГРАМ: @seeking_for_alpha

Читайте на SMART-LAB:

EUR/USD: евро осторожно пробует восстановительный рост

Евро подскочил до четырехлетнего максимума в районе отметки 1,21, после чего начал быстро корректироваться. Восходящий импульс в паре был вызван сдвигом в ценах на риск на фоне эскалации угроз со...

14:09

Комментарий аналитиков БКС. Биткойн: активная фаза снижения в рамках фазы «дораспределения»

По состоянию на начало февраля биткойн скорректировался к уровню $60 тыс., предварительно реализовав технический отскок, о котором мы писали ранее. Текущую динамику мы по-прежнему оцениваем как...

10:53

Сама простая проверка — прогнать это же на другом периоде, где-нибудь с 2010, например.

Сам делал нечто похожее (но, впрочем, менее научно и тщательно). Альфа есть. Еще интересно по периодам. Колебался между ребалансом 1, 2 и 4 раза в год. Примерно одинаково выходило. Но что интересно, почему-то лучше всего портфель — перетрясался весной и осенью. Летний и зимний пересмотр ничего не давали, можно было не трогать фишки. Но возможно, просто случайность, уж слишком странное явление.