26 января 2020, 12:41

Теория и Практика Дельта-Хеджа

Для того, чтобы продать волатильность, нам необходимо продать стрэддл — этим, мы полностью избавляемся от чувствительности к направлению движения цены, оставляя при этом чувствительность к «волатильности»… Чтобы не запутаться, обозначим первую волатильность за IV (Implied Volatility) и будем считать её заранее известной и эффективной.

Если бы рынок был монеткой и выходил бы на экспирацию двумя возможными вариантами {+IV, -IV }, то результатом продажи нашей опционной конструкции был бы ровно 0, в силу равенства IV=RV. Но рынок выходит на экспирацию через «тренды» и «пилы», которые выводят Базовый Актив в том числе далеко за ± IV, и в том числе и в ноль. В результате, конечное отклонение от ± IV и, соответственно, риски, которые мы принимаем при продаже стрэддла, составляют приблизительно :

где S — СКО, RV ( «реализованная волатильность») - отклонение цены на экспирацию, t — время до экспирации, а сигма0 — величина шага движения цены. Это уравнение можно получить численно, а можно, взяв интеграл по соответствующему распределению Гаусса (аналитический вариант).

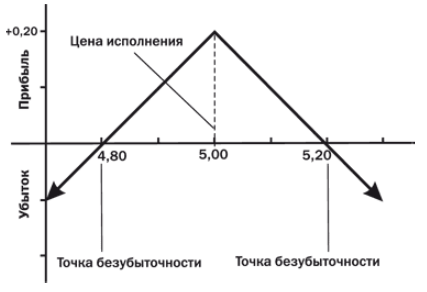

Теперь рассмотрим наш стрэддл несколько повнимательней:

Наш стрэддл имеет две длинные ноги, имеющих дельту ± 1 (для простоты считаем тетта=0), и легко хеджирующихся такими же фьючерсами, и одну особую точку — центральный страйк, для которого дельта (первая производная по цене) = 0, но гамма (вторая производная по цене) = -20, и она уже фьючерсами никак не хеджируется. Для простоты, конечно, мы полагаем, что цена изменяется как-то дискретно с некоторым шагом H (10 центов на рисунке).

И как бы мы не хотели захеджировать эту особую точку — мы этого сделать не можем, так как контр-инструмент, то есть фьючерс, не обладает никакой гаммой и не в состоянии её захеджировать (хеджирование опционами мы не рассматриваем). При этом, сколько бы наша дельта не стремилась здесь к нулю, из-за существования гаммы наша конструкция все равно остаётся чувствительной к изменению цен БА*.

* В этом смысле, стоимость опциона это отнюдь не стоимость его дельта-хеджа.

Теперь, чтобы рассчитать предельную (конечную) эффективность идеального дельта-хеджирования, нам нужно всего лишь рассчитать неопределённость или риски, связанные с гаммой. Для чего, сначала рассчитаем среднее время пребывания нашего стрэддла на ЦС:

где N — время до экспирации в единицах интервала рехеджа, равное числу изменений цены или числу рехеджей.

Полученное время есть, в свою очередь, случайная величина, для которой, можно записать:

(вышеприведенные результаты подтверждены моделированием)

Теперь, поскольку мы полностью захеджировали риски в иных ситуациях, то оставшиеся после дельта-хеджа риски составят:

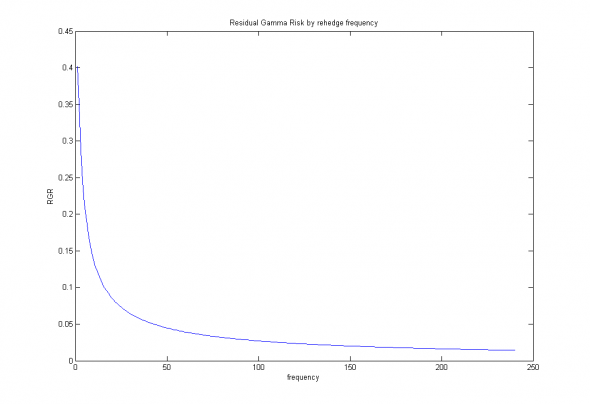

где RGR — остаточный гамма-риск (Residual Gamma Risk), H — шаг дельта-хеджирования, N — количество шагов до экспирации.

Переходя к непрерывному случаю и, учитывая вид 2-ого члена в разложении Тейлора, получим выражение для непрерывного остаточного гамма-риска :

Таким образом, мы получили теоретический предел сжатия рисков при помощи дельта-хеджирования. Изобразим полученную зависимость графически:

Иллюстрация. Зависимость остаточных рисков от частоты дельта-хеджирования.

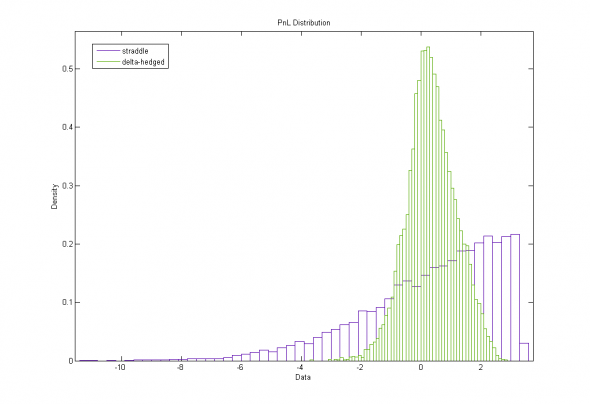

Теперь сравним полученное теоретическое значение с экспериментальным, захеджировав по 10 000 стрэддлов, длительностью 15, 60 и 240 шагов (дней) при помощи одного из моих алгоритмов хеджирования, при априорно заданных IV=H=1.

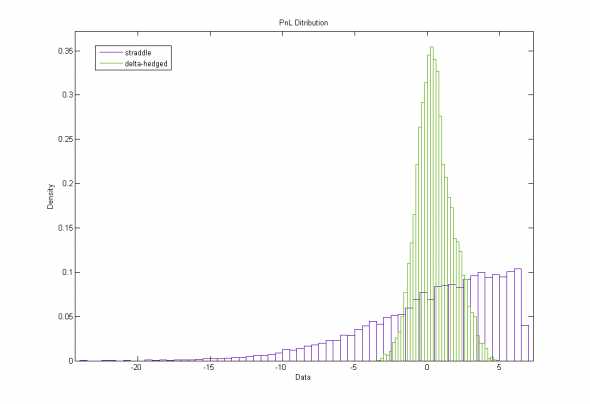

Рис. 1. Стрэддл на 15 дней, 10 000 симуляций :

Теоретический Риск стреддла = 2.32 , Эмпирический результат = 2.24

Остаточный Гамма-Риск (теория) = 0.78, Эмпирический результат = 0.81

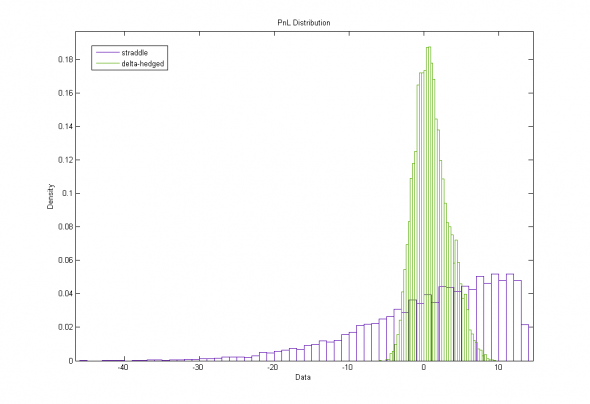

Рис. 2. Стрэддл на 60 дней, 10 000 симуляций :

Теоретический Риск стреддла = 4.64, Эмпирический результат = 4.63

Остаточный Гамма-Риск (теория) = 1.18, Эмпирический результат = 1.26

Рис. 3. Стрэддл на 240 дней, 10 000 симуляций :

Теоретический Риск стреддла = 9.29, Эмпирический результат = 9.22

Остаточный Гамма-Риск (теория) = 1.71, Эмпирический результат = 2.29

Читайте на SMART-LAB:

Лента завершила 2025 год с выручкой более 1 трлн руб.

Публикация операционных результатов Ленты за четвертый квартал и весь 2025 год подтверждает, что компания входит в новый стратегический цикл в сильной позиции. Розничные продажи торговой сети с...

11:45

Долги «Самолета» и обвал биткоина: разбор активов, которые еще интересны

Критическое долговое положение «Самолета» заставляет посмотреть шире на риски остальных девелоперов — и на последствия для металлургов, чья выручка напрямую зависит от количества строек. Почему...

11:04

PS. И тогда опять же можно утверждать, что и цена реального опциона это стоимость его репликации, потому что риск стоит денег.

В формуле БШ риск не стоит денег потому что у опциона есть покупатель и продавец — каждый из них несёт риск, но ничего за этот риск не получает.

В акциях, где эмитент не несёт рисков (у него закономерный убыток), а держатель — несёт, принято считать иначе. Но только потому, что одна из сторон явно отделяется от другой.