+35% второй год алготрейдинга. Рынок сильно изменился или история повторяется?

Содержание:

1. Результаты, цели, мотивация

2. Краткое описание систем и оптимизация портфеля

3. Ключевой вопрос года: рынок изменился или такое уже было?

4. Что сделано, проблемные моменты, планы на 2020 год

5. Вопросы сообществу для обсуждения

1. Результаты, цели, мотивация

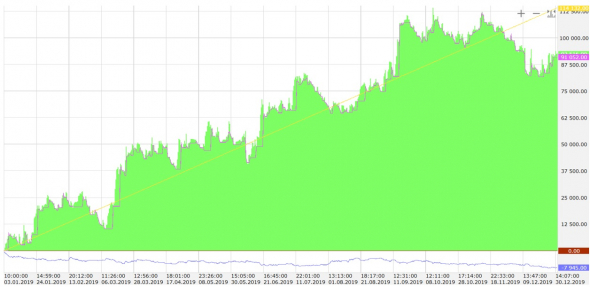

Начну с главного – результат за 2019 год: +35%. Отчет за 2018 год можно посмотреть тут. Доходность с учетом комиссий и проскальзывания, но без учета НДФЛ. Ссылка на публичный счет тут.

Первый квартал выдался очень бодрым, крайний максимум обновлен 27 марта. Далее просадка в 25%. Просадку эмоционально не переживал, так как в прошлом году она доходила до 30%. Летом – тишь да гладь. В сентябре роботы обрадовали на резком укреплении рубля. Зимой рубль также укреплялся, но более монотонно – ботам это не понравилось, счет так и не обновил мартовский максимум.

Размер депозита небольшой – на данный набор торговых стратегий выделено чуть меньше 1 млн. руб.

Поэтому «эффект низкой базы» сказывается на аппетите к риску – он такой же, как и в прошлом году. Расчётная (и протестированная на 10 летней истории) максимально допустимая просадка одного алгоритма 30%, всего портфеля 25%. Расчетная среднегодовая доходность около 100%, хотя с учетом текущего года математическое ожидание несколько снизилось.

Результатом не совсем доволен. И тут нужно исходить из цели. Цель проста – жить с рынка. Чтобы прийти к этой цели с текущим депозитом, нужно генерировать 100% годовых 4-5 лет. Согласен, звучит самонадеянно. Однако, чем выше цель, тем больше стараешься ее достичь, и нет ощущения, что стоишь на месте. Если бы цель была делать по 30% годовых, то из зоны комфорта вылезти было бы тяжело. Таким образом, этот год очень сильно мотивировал на развитие. Горизонт планирования начать жить с рынка 5-7 лет. Если получится пополнять депозит, то значительно раньше.

С момента начала публичной торговли общий доход на сегодня +143% с момента утверждения на семейном совете 7-ми летнего плана к финансовой независимости.

2. Краткое описание систем и оптимизация портфеля

Портфель роботов на 90% торгует фьючерс на долл./руб., 10% фьючерс на акцию сбербанка. Все алгоритмы с прошлого года остались в строю. Количество увеличено с 8 до 19 штук. Трендовые системы делают 100-200 сделок в год. Алгоритмы, которые пытаются извлечь доход на волатильности внутри дня 300-400 сделок.

Несмотря на большое количество сделок и снижение ликвидности на Si, проскальзывания не выросли, все как в аптеке. Учет проскальзываний веду вручную.

В начале года одной идее, как мне показалось более перспективной выделил большую долю в портфеле. Жадность подвела – весной именно она дала наибольшую просадку, а летом не дала портфелю подрасти (боролась с нулем). В августе доли алгоритмов в портфеле вернул к расчетным (поровну). Балансировка пошла на пользу.

Почему такой подход оправдан? Вопрос для дискуссии. Исхожу из трех соображений:

- Настройки рисков по каждой системе таковы, чтобы максимальная тестовая просадка на истории в 10 лет была в районе 30%. То есть все системы в портфеле приведены к одному знаменателю по уровню риска. Отсюда логично выделить каждой системе одинаковую долю. Таким образом мы концентрируемся на управлении рисками, они сбалансированы.

- Не нужно играть в «угадайку». Спрогнозировать, какая система в будущем заработает больше невозможно. Поэтому на текущем этапе решил дать всем системам равные шансы на победу.

- Простота балансировки портфеля.

По мере роста количества алгоритмов, задумаюсь над более сложными вариантами. Высчитывать веса систем с учетом: устойчивости системы в реальной торговле, корреляции к другим системам, показателям эффективности (коэффициенту Шарпа, Сортино, Кальмара, фактору восстановления).

3. Ключевой вопрос года: рынок изменился или такое уже было?

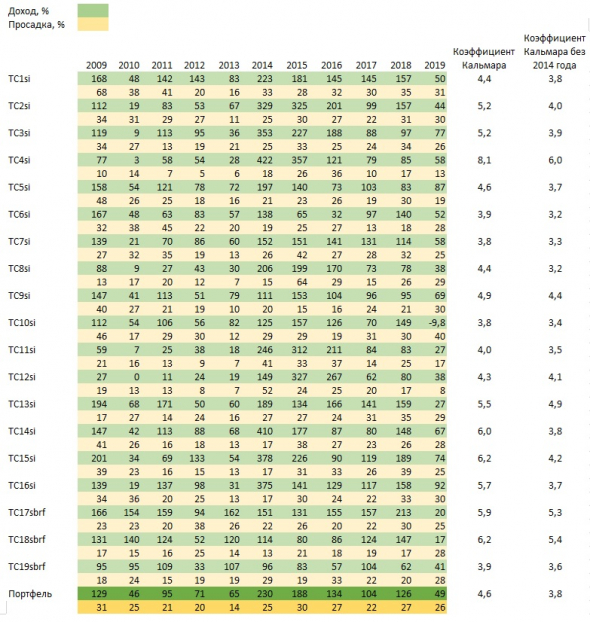

Волатильность в Si на исторических минимумах. Фьючерсы Сбербанка и РТС торговались вяло хоть и выросли. Ранее такие периоды застоя тоже были. На рисунке ниже оформил результаты тестов систем, отторговавших 2019 год. Часть этих алгоритмов торгует с конца 2017 года.

Прослеживается явная схожесть 2019 и 2010 года по алгоритмам на Si. Такая же доходность около 40%, такой же коэффициент Кальмара, около 2. Можно еще выделить 2013 год, затишье перед бурей 2014 года. Волатильность в сбербанке пробуксовывает в 2012 году, остальные периоды более-менее ровные. Если ранее низкая волатильность на двух этих инструментах не совпадала по времени, то в 2019 году она совпала – Бинго! Поэтому считаю, что портфель систем хорошо справился с текущим рынком. Если учесть, что волатильность меняется циклически, то с осторожностью можно прогнозировать ее рост в следующие периоды. Тем более, что этому способствует множество макроэкономических факторов.

Нужно сделать оговорку, что анализ путем сравнения доходности/просадки безусловно, поверхностный. Структура/механика движения цены на si все равно изменилась. Несмотря на то, что до 2014 года ЦБ контролировал коридор пары долл./рубль, зажимая волатильность, цена внутри дня ходила более трендово/направленно, чем в 2019 году. Также можно выделить смещение вероятностей приращения в вечернюю сессию.

Какие системы работали лучше в этом году? На Si заработать могли системы либо с очень длительным и хитрым удержанием позиций, либо системы с быстрым входом и быстрым выходом. На РТС и сбербанке похожая ситуация. Таких алгоритмов в портфеле оказалось мало. Одна из них ТС16si, у нее самая красивая эквити. В конце года, когда смотришь на такое – жалеешь, что не ясновидящий.

4. Что сделано, проблемные моменты, планы на 2020 год

Тезисно:

— обновлено железо, так как по мере добавления агентов в TSLab сервер начал подвисать;

— найдено и успешно протестировано три новых идеи – две на Si, одна универсальная;

— ставил эксперименты с проскальзыванием, веду ручной подсчет по двум системам на si и sbrf;

— идет работа над портфелем под акции, запускать пока не планирую, если только после обрушения рынка;

— начал работать над контртрендом, вручную отдельные сделки получаются, пытаюсь алгоритмизировать;

— TSLab работает стабильно, доволен. Но бывают пропуски сделок на резких движениях, на этом потерял около 3%;

— тестировать в TSLab в годовом разрезе, по разным инструментам долго и не удобно. Но изучать, например Python для проверки идей и формирования библиотеки торговых систем пока все же не первоочередная задача. Только если для визуализации статистики и ее анализа;

— в планах потестировать крипту, так как движения там хорошие. Замерить проскальзывания;

— больше полезного писать на смарт-лаб с целью рефлексии. Структурировать мысли, получать обратную связь с сообществом, анализировать принятые решения и к чему они привели в будущем. Интересно будет почитать, что писал 10-15 лет назад.

5. Вопросы коллегам для обсуждения

Интересно, как вы формируете/балансируете свой алгопортфель?

Рынок стал сложнее? Или он цикличен и история повторяется?

Каким будет 2020 год?

Всем добра и профитов!

Профуршетник24 января 2020, 13:0335% дало бы простое удержание SBMX+1

Профуршетник24 января 2020, 13:0335% дало бы простое удержание SBMX+1 ksand24 января 2020, 13:12хорошие результаты! по крипте могу сказать, что проскальзывания бывают огромные + высокие комиссии+1

ksand24 января 2020, 13:12хорошие результаты! по крипте могу сказать, что проскальзывания бывают огромные + высокие комиссии+1 Влад(и)Мир24 января 2020, 14:12Если у вас план на 7 лет, программирование пора изучать и практиковать.+1

Влад(и)Мир24 января 2020, 14:12Если у вас план на 7 лет, программирование пора изучать и практиковать.+1