Вчерашний рост акций «Обуви России» и его предполагаемое продолжение

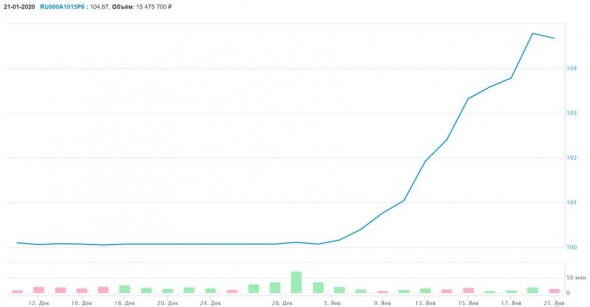

Вчера акции «Обуви России» выросли почти на 3% в противовес снижению индекса МосБиржи (-0,3%). Акции «ОР» повышаются уже почти месяц на максимальных для этого инструмента торговых оборотах (в январе среднедневной оборот торгов выше среднедневных оборотов 2019 года в 2,5 раза). С 25 декабря акции выросли на 13,5%, тогда как индекс МосБиржи – на 5,9%.

И есть достаточные основания предполагать продолжение роста. Мы выпустили консервативную оценку справедливой стоимости одной акции – 80 рублей (вчера цена достигла 46,1 р.) и покупать акции в собственных интересах и интересах клиентов я буду продолжать.

Идея роста акций «ОР» достаточно проста. На нынешних уровнях группа компаний «ОР» стоит менее 4-х годовых прибылей, тогда как основной инвестиционный цикл, длившийся последние 2 года после проведения IPO, завершился. Процесс инвестирования внешне ухудшает показатели эмитента, по его итогам эмитент должен быть максимально дешев и достаточно устойчив. А эмитент готов как к увеличению выручки, так и – главное – к росту маржинальное бизнеса. Причем развитие бизнеса упрощается снижением конкуренции: бесснежная зима подкосила показатели обувных сетей, сосредоточенных в центральном регионе и Москве (у «ОР» в Москве магазинов нет).

Потенциал прироста цены акций складывается как из предполагаемого прироста показателей бизнеса ГК и положительного пересмотра оценок стоимости акций экспертами и инвесторами. 80 рублей за акцию в качестве справедливой оценки акции со стороны «Иволги Капитал» трактуется как консервативная.

Как повлиять на изменение отношения инвесторов к акциям? ГК «ОР» интенсифицирует свое общение с розничной и институциональной инвестиционной аудиторией. Это основное. Инвесторы должны понимать, что они покупают. Отражения нового подхода – рост торгового оборота акциями и резкое снижение доходностей облигаций. Размещенный в начале октября и начале января выпуски БО-01 и БО-02 снизились в доходностях с 12,6% до 10,9-11% к погашению. По более раннему выпуску ОБУВЬРУС-БО-07 ставка купона после оферты 15 января снижена с 13,8% до 10%.

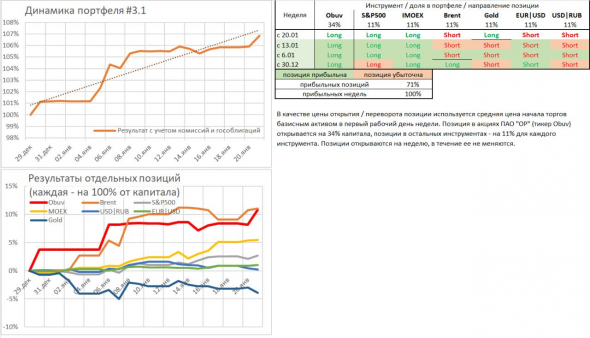

Чтобы не работать с акциями «ОР» в формате «страшно покупать», я создал под эти бумаг отдельный экспериментальный портфель — #3.1. Портфель запущен 30 декабря 2019, выведен на реальные операции 13 января. Целевая доходность – 40% годовых. С момента запуска портфель дал более 6% на вложенный капитал, причем акции «ОР» наряду с операциями с нефтью – локомотивы его капитализации.

Остаюсь оптимистом и испытываю определенное спокойствие в прогнозировании цен акций «ОР», понимая, как мне кажется, причинно-следственные механизмы будущего ценообразования этих бумаг.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Что то история с ростом котировок подозрительно похожа на задерги треша при заготовке плотвы....

Будем посмотреть…

Странный вывод. Если у ОР нет магазинов в Москве, она работает в других регионах, то и сколь-нибудь существенного влияния падение продаж других компаний в Москве на нее не окажет.