IPO ZHONGCHAO INC. (ZCMD)

Компания AMADAY в партнёрстве с RAISON дарят Вам отличную возможность инвестировать в это IPO по цене BOOK (цена андеррайтера) и без LOCKUP!!!

ZHONGCHAO INC. (ZCMD)

ZHONGCHAO INC. (ZCMD)

Ожидаемая дата размещения IPO: точные сроки еще не определены.

О компании:

Zhongchao Inc., холдинговая компания, зарегистрированная в соответствии с законодательством Каймановых островов через свою дочернюю компанию и дочерние предприятия с переменной долей участия, предоставляет медицинские услуги, услуги по образованию и обучению для специалистов здравоохранения и общественности в Китае под брендом MDMOOC.

Услуги, которые предоставляет Zhongchao включают:

- обучение клинической практике;

- открытые занятия по популярным медицинским темам;

- интерактивные тематические исследования;

- академические конференции и семинары;

- курсы непрерывного образования и связанный с ними контент.

В настоящее время компания предлагает около 1429 учебных программ, которые бесплатны для 300 000 зарегистрированных пользователей, и базу данных, насчитывающую более 2 миллионов специалистов в области здравоохранения.

Основными клиентами MDMOOC являются китайские предприятия и некоммерческие организации (NFP).

Компания получает доход от двух направлений бизнеса: MDMOOC и Sunshine Health Forums.

В число операционных филиалов фирмы входят Zhongchao Medical Technology (Шанхай), Shanghai Maidemu Cultural Communication, Shanghai Maidemu, Horgos Zhongchao Medical Technology, Zhongxun Medical Technology и Zhongchao Zhongxing Medical Technology.

В будущем компания планирует сосредоточиться на разработке форумов Sunshine Health.

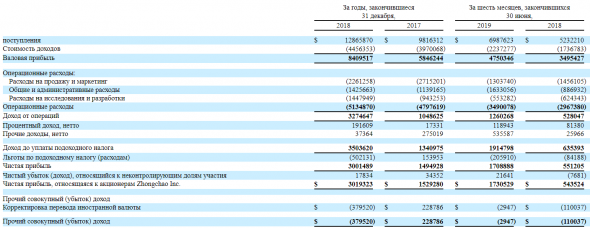

Финансовые показатели:

- ZCMD растет и приносит прибыль, рост выручки от продаж в ускоренном темпе;

- Объем продаж за 12 месяцев, закончившихся 30 июня 2019 года, составил $15 млн.;

- За шесть месяцев, закончившихся 30 июня 2019 года, компания получила доход в общей сложности от 50 клиентов, из которых 16 клиентов были NFP и 34 клиента были фармацевтическими предприятиями, что составило 66,4% и 33,6% от общей выручки, соответственно;

- Если принять во внимание рост продаж на 30% и объем продаж в первом полугодии 2019 года на уровне 6 миллионов долларов США, то объем продаж в 2019 году составит 15 миллионов долларов США.

Источник: проспект компании.

Рынок

Согласно отчету по исследованию рынка, проведенному Transparency Market Research в 2019 году мировой рынок медицинского образования в 2018 году оценивался почти в 31 миллиард долларов, и прогнозируется его рост в среднем на 4% в период между 2019 и 2027 годами.

Основными факторами, влияющими на прогноз роста рынка, являются растущее число медицинских школ и удорожание медицинского образования.

Позитивные стороны:

- Компания работает в отрасли с благоприятными тенденциями роста в будущем;

- Компания растет впечатляющими темпами;

- Оценка IPO выглядит справедливо.

Подробности IPO:

Zhongchao намеревается продать 3,5 млн. обыкновенных акций, по средней цене 4,25 долл. США за акцию, тем самым привлечь примерно 15 млн. долл. США, не включая продажу обычных опционов андеррайтера.

Компания также предлагает на продажу «HF Warrant» HF Capital одновременно с IPO.

При условии успешного IPO в середине предложенного диапазона цен капитализация компании составит около 77,5 млн. долларов.

Shares Float ≈ 17,85%.

Использование выручки:

- 30% на разработку содержания онлайн-курса;

- 20% на обновление технологий платформы и системную интеграцию;

- 50% на расширение бизнеса, т.е. на расширение существующих филиалов для привлечения новых клиентов путем найма более квалифицированного персонала и маркетинговых усилий.

Вы можете оставить заявку и пообщаться с аналитиками по поводу участия в данном IPO. Подробнее в нашем телеграмм-канале https://teleg.run/amday