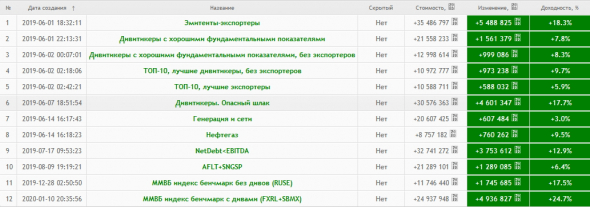

Результаты портфельного инвестирования. 01 июня 2019г — 10 января 2020г

Все портфели — виртуальные.

Портфели созданы 01 июня 2019г (по ценам закрытия 31 мая 2019г) (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана с момента их создания и без учёта выплаченных дивидендов. (кроме портфеля ММВБ индекс бенчмарк с дивами (FXRL+SBMX), в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Списки Бумаг»

1 Эмитенты-экспортеры +18.3%

2 Дивитикеры с хорошими фундаментальными показателями

3 Дивитикеры с хорошими фундаментальными показателями, без экспортеров +8.3%

4 ТОП-10, лучшие дивитикеры, без экспортеров +9.7%

5 ТОП-10, лучшие экспортеры +5.9%

6 Дивитикеры. Опасный шлак. +17.7% (портфель создан 07 июня 2019г)

7 Генерация и сети +3.0% (портфель создан 14 июня 2019г)

8 Нефтегаз +9.5% (портфель создан 14 июня 2019г)

9 Эмитенты, отфильтрованные по параметру NetDebt<EBITDA +12.9% (портфель создан 17 июля 2019г в начале торговой сессии)

10 AFLT+SNGSP +6.4% (портфель создан 09 августа 2019г)

11 ММВБ индекс бенчмарк без дивов (RUSE) +17.5% (по сравнению с ценой закрытия 31 мая 2019г)

12 ММВБ индекс бенчмарк с дивами (FXRL+SBMX) +24.7% (по сравнению с ценой закрытия 31 мая 2019г)

13 Индекс МосБиржи IMOEX 3123,66 +17,20% (значение на 31.05.2019 2 665,33)

+

За прошедшую неделю ФР РФ продемонстрировал уверенный рост.

Из 12 портфелей в плюсе все 12.

В минусе остаются портфели:

нет

В хорошем плюсе оказались портфели:

Эмитенты-экспортеры +18.3%

Дивитикеры. Опасный шлак. +17.7%

ММВБ индекс бенчмарк без дивов (RUSE) +17.5%

ММВБ индекс бенчмарк с дивами (FXRL+SBMX) +24.7%

+

Примечание 1: Виртуальный портфель не подразумевает владение реальными активами, поэтому стоимость портфеля может быть любой и не учитывается число акций в одном лоте, в отличии от реального портфеля.

+

Примечание 2: Шлак — это переоцененные акции, у которых нет особых причин для роста, но которые с высокой вероятностью могут упасть.

О Шлаке можно почитать тут:

+

Как распознать шлак? Фильтрация акций для портфеля.

+

Виртуальный портфель — Дивитикеры. Опасный шлак.

+

+

+

=

Что почитать о криптовалютах. Список статей.

=

Что почитать об управлении портфелем акций

=

Полезные советы среднесрочным игрокам на рынке акций.

=

Мои виртуальные портфели

=

Золото, инвестиционные монеты

=

Что почитать о игре на бирже

=

Коллекция заблуждений биржевых игроков. Список статей.

=

Все мои публикации

=

в мой портфель, Сэр, лезут практически все акции… приходится их даже веником отгонять… чтобы… «В очередь, сукины дети, в очередь»...

с особым интересом жду, когда бабахнет...