13 декабря 2019, 10:59

Коротко о главном на 13.12.2019

Строители идут за займами:

Подробнее о ключевых событиях дня на boomin.ru

Итоги очередного торгового дня в интерактивном графике и рейтингах ВДОграфа

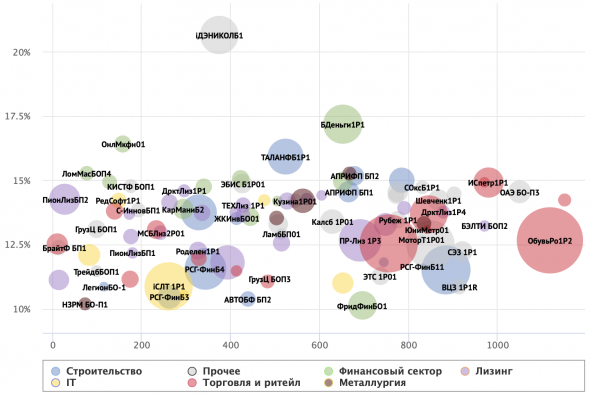

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- «Инград» зарегистрировал выпуск облигаций серии 002Р-01 объемом 20 млрд рублей, бумаги включены в третий уровень котировального списка

- «Легенда» утвердила параметры второго выпуска облигаций объмом 2 млрд рублей, выпуск планируется разместить на три года

- «Офир» установило ставку первого купона второго выпуска коммерческих облигаций в размере 17% годовых. Техническое размещение запланировано на 16 декабря

- «ПР-Лизинг» сообщил о появлении подконтрольной организации — ООО «ПР-Лизинг.ру», доля участия эмитента в уставном капитале организации равна 100%

- «Труд» сегодня начинает размещение дебютного выпуска облигаций объемом 200 млн рублей, ставка квартального купона уставновлена в размере 12,5% годовых

- Еще одно размещение сегодня начинается «Аптечная сеть 36,6». По выпуску объемом 20 млрд рублей установлена ставка первого купона в размере 9% годовых, купоны квартальные. Срок обращения бумаг — 3 года

Подробнее о ключевых событиях дня на boomin.ru

Итоги очередного торгового дня в интерактивном графике и рейтингах ВДОграфа

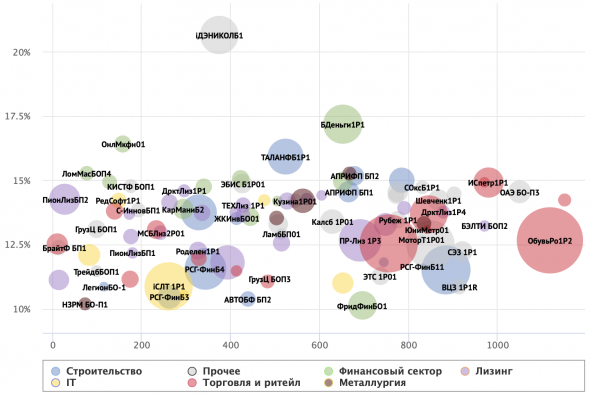

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

0 Комментариев

Читайте на SMART-LAB:

Итоги первичных размещений ВДО и некоторых розничных выпусков на 9 января 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , Смартлаб , Вконтакте , Сайт

09.01.2026