«Большие шкафы» и «падшие ангелы» на фондовом рынке

Я не встречал подобных статей на эту тему нигде, даже в англоязычном сегменте. Поэтому здесь будут мои мысли, да простят меня опытные и образованные экономисты, если я изобретаю велосипед.

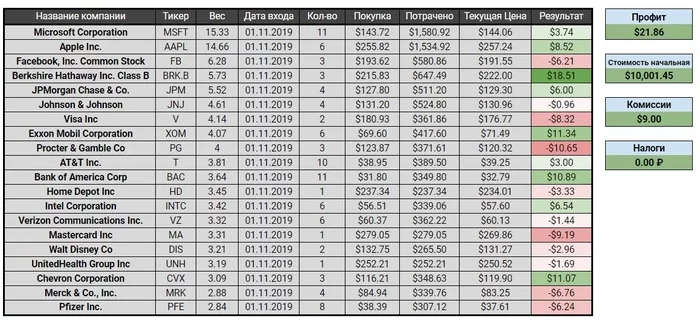

Буквально недавно мы собирали модельные портфели на $10,000 из иностранных акций, где мой вариант предполагал покупку 20 топовых компаний из индекса S&P500, а значит – крупнейших по капитализации американских публичных компаний.

Портфель получился прекрасно диверсифицированным, все компании в нем широко известны практически любому, даже не посвященному в инвестиции человеку. Насколько он будет идти в ногу с рынком, обгонит ли он два других варианта – нам покажет только время. Но составляя этот портфель, лично я выразил сомнение в том, что это хорошая идея – брать только «большие шкафы». Но почему это может стать проблемой? Давайте разбираться.

У крупных компаний всё прекрасно с бизнесом – не зря они стали самыми успешными в мире на данный момент времени. Apple – самый успешный производитель смартфонов и других качественных девайсов в мире. Microsoft – лидер в программном обеспечении, продуктами которого без преувеличения пользуется весь мир. Visa и Mastercard отвечают за все ваши банковские операции по картам, а Procter & Gamble уже более 100 лет занимается выпуском огромного ассортимента товаров народного потребления по всем миру.

Что может пойти не так?..

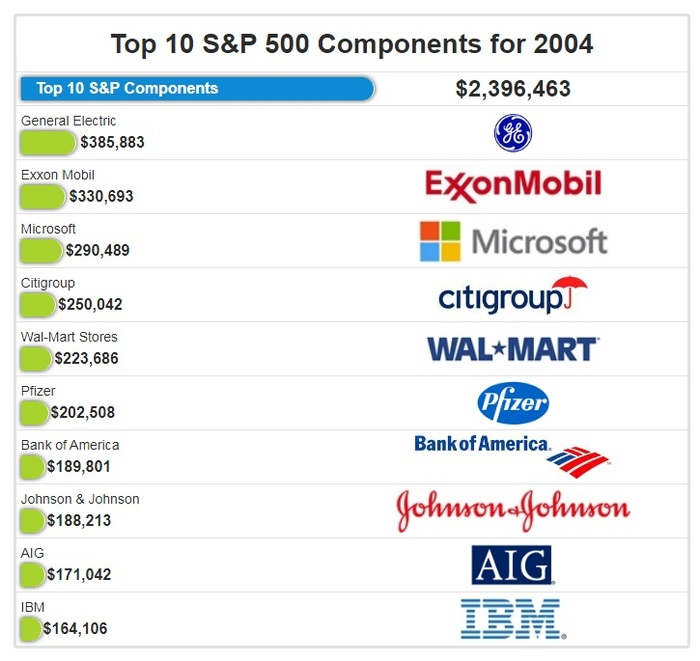

А вот что. Мой горизонт инвестирования – от 15 лет до бесконечности, надеюсь это ни для кого это не секрет. Ну так давайте заглянем на 15 лет назад, а именно – в 2004 год. Посмотрим, что же там было в топе?..

данные: etfdb.com

К сожалению, полный состав индекса в 2004 году восстановить практически невозможно, но мы знаем топ-10 компаний в нём наверняка, а также – их капитализацию (в миллионах долл.), влияющую на вес в составе индекса.

Это прекрасные компании в большинстве своем! И в большинстве – они и остались в топ-30, поменявшись местами. Но мы видим тут несколько корпораций, которые испытали огромные проблемы после кризиса 2008 года, и из-за этих проблем так и не смогли восстановиться, уступив в конкуренции другим – молодым, агрессивным или старым, но более хитрым.

General Electric

General Electric в 2004 году была лучшей компанией всех времен и народов – она поглощала всё что видела. Корпорация, которая изначально была индустриальной, в 2004 году занималось всем – от производства турбин для электростанций и производства вооружения (в том числе, ядерных боеголовок) до страхового бизнеса, здравоохранения и инвестиций.

Citigroup Inc

Citigroup был крупнейшим финансовым конгломератом в мире, одна акция Citi в 2004 году торговалась в среднем по $450.

American International Group

American International Group – крупнейшая в 2004 году страховая корпорация с почти 100-летней историей, бизнес которой очевидно вечен и прибылен.

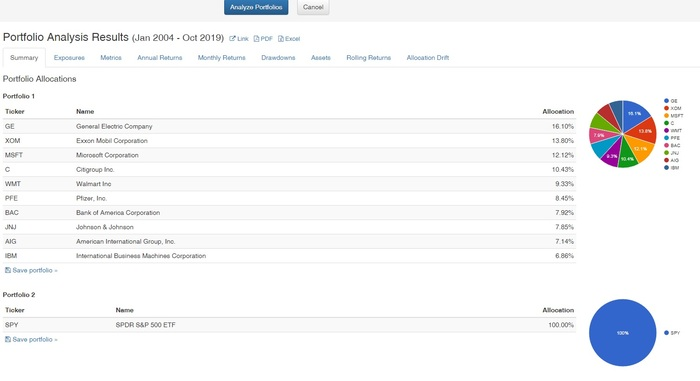

Вес подобран исходя из капитализации компаний, portfoliovisualizer.com

Ну что ж, в 2004 году Инвестор Х даже не догадывается о том, что заготовил ему 2008 год, и вкладывается здесь и сейчас в 10 самых крупных компаний с самым устойчивым бизнесом и самыми устойчивыми финансовыми показателями. Мы не знаем, как фундаментально выглядели эти компании в 2004 году, но я уверен, что они были хороши с фундаментальной точки зрения. Возможно, немного переоценены, и было бы прекрасно получить небольшой дисконт в цене, но в целом — привлекательны. Облачные технологии, Software, Электронная коммерция, Интернет, Смартфоны, Социальные сети? О чём вы, здесь понятный бизнес без сюрпризов, тем более что пузырь доткомов вот только недавно лопнул! Для Инвестора Х хватит этого технологичного, безумно перегретого и жадного на дивиденды Microsoft.

В 2008 году General Electric получает сильную оплеуху (да как и все), но восстанавливается после нее дольше всего рынка – до 2015 года. Но как оказалось впоследствии, структурные проблемы никуда не делись, а руководство компании заподозрили в махинации с цифрами в отчетах. В 2017 году махинации были вскрыты, акции компании упали на 70%, честные цифры показали убыток вместо прибыли на фоне огромных долгов и кучи убыточных неэффективных сегментов. Вот уже третий год компания реструктуризируется, продает свои сегменты, сокращает персонал, режет дивидендные выплаты. После двух убыточных лет только в 3 квартале 2019 года компания начала снова зарабатывать.

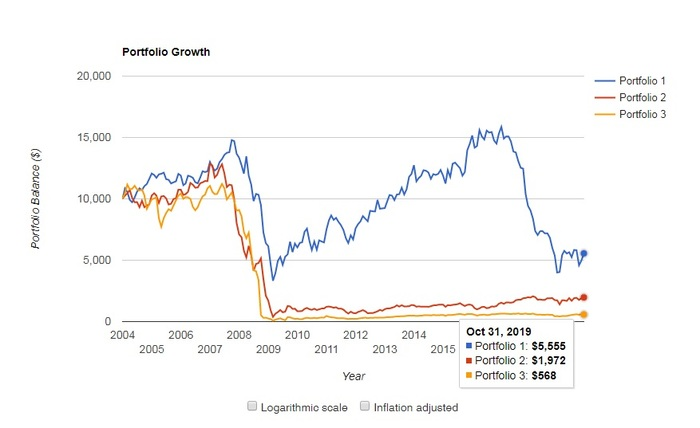

Как итог, с инвестированных в 2004 в GE $10,000, в 2019 году мы имеем $5,555 (с учетом дивидендов).

Акции Citigroup с пика в $550 в 2007 году упали до $10 в 2009 году, и даже близко не восстановились до сих пор – на момент написания статьи в 2019 году одна акция Citi стоит $74. Для таких компаний даже придумали красивое название – «падшие ангелы». Она работает сейчас прекрасно, у нее все хорошо, как и у новых её инвесторов. Но для тех, кто держал акции Citigroup на протяжении 15 лет они – вечно «красные» в портфеле.

Как итог, с инвестированных в 2004 в Citigroup $10,000, в 2019 году мы имеем $1,972 (с учетом дивидендов).

Больше всех из этой тройки пострадал в 2008 году страховой бизнес American International Group. Банкротство Леманов тогда чуть не утянуло в пучину банкротства и AIG. Акции страховой компании упали тогда на 99,4%, абсолютный рекорд. Но чудом компания не объявила о банкротстве, став еще одним «падшим ангелом».

Как итог, с инвестированных в 2004 в AIG $10,000, в 2019 году мы имеем $568 (с учетом дивидендов).

Казалось бы, невероятный провал! Но не всё так однозначно. Давайте посмотрим, что получилось по сумме всех 10 компаний.

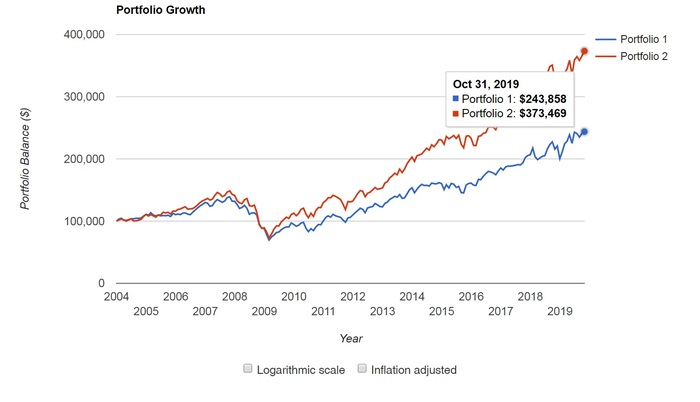

Это невероятно, но удачные компании с выросшей с того момента капитализацией (те же Microsoft, Johnson&Johnson, Walmart), платящие на протяжении 15 лет дивиденды, вывели такой портфель все равно в неплохой плюс! Посмотрите, $100,000, вложенные Инвестором Х в топ-10 по состоянию на 2004 год с учетом их веса в S&P500, превратились в $243,858 (среднегодовой рост – 5,8%). Вот только одна проблемка. Если бы он те же деньги вложил в ВЕСЬ широкий индекс S&P500, то его $100,000 за 15 лет превратились бы в $373,469 (среднегодовой рост – 8,7%)!

Индекс обгоняет пока любую стратегию. «Большие шкафы» проигрывают индексному инвестированию так же как и любая другая стратегия за редчайшим исключением.

Давайте посмотрим, кто же в топ-10 компаний сегодня:

1. Microsoft Corporation

2. Apple Inc.

3. Amazon com Inc.

4. Facebook Inc.

5. Berkshire Hathaway Inc.

6. JPMorgan Chase & Co.

7. Alphabet Inc. (Google)

8. Johnson & Johnson

9. Visa Inc.

10. Procter & Gamble Company

Кто из этих «Больших шкафов» упадёт громче всех в последующие 15 лет и почему?

Чьи дни сочтены, а кто поборется?

Какая технология в последующие 15 лет станет прорывной, и кто займет пальму первенства?

Я не знаю. Подскажите мне!

Apple успешно продают уже 11-й кряду айфон.

Amazon «съел» весь американский и европейский онлайн-ритейл, закусив облачными технологиями.

Facebook знает всё о своих 1,5 миллиардах активных пользователей, совершая гениальные слияния и поглощения (Instagram с момента покупки за $1 млрд вырос в цене по оценкам в 100-120 раз).

Баффетт и Berkshire Hathaway инвестируют, используя талант лучших аналитиков мира.

Johnson & Johnson лечит людей от некоторых видов рака и производит вакцину от вируса Эбола.

Кто из них следующий?..

Решение проблемы лично для себя я вижу в максимальной диверсификации. Все 10 крупнейших на 2019 год компаний существовали и 15 лет назад, и вероятно были где-нибудь в топ-100 или топ-200 S&P500. Я инвестирую в топ-200 S&P500. Это сложно осмыслить, но легко реализовать. Это не идеальное решение, но и не самое плохое.

Мой американский портфель пока состоит из 36 компаний из индекса S&P500 (без учета 3 китайских и 27 российских), в этом месяце я добавляю ещё 4-6 компаний.

Подписывайтесь на мой Телеграм, ведь сюда попадает лишь та часть, которая хорошо подходит формату Смарт-Лаба. А там — много всякого. Если ссылка блокируется — вбейте в поиск в Телеграме: @finindie

Ну очевидно ж на самом деле, основное преимущество индекса в том, что это всегда актуальный срез состояния рынка, а совсем не того, который был 10 лет назад.

Когда смотришь на наш рынок, понимаешь, у нас по настоящему нисхождений… только Юкос и есть, какой-нибуль Трансаэро никогда не был первым эшелоном, чтобы всерьез о нем говорить. А ну еще Мечел.

Но самое интересное, что я из-за таких шкафов и боюсь индексов, например Газпрому особо некуда падать (ну вернется на сотку от силы), а оцененному в сотни прибылей Netflix-у у которого легко что-то может пойти не так просторы. И чем больше этот самый нетфликс рос, тем большую долю он занимал в индексе.

Вероятно, следующие 10-20 лет ценностные истории снова будут интереснее.

По поводу наших фондов, инвестируйте в них, вероятно, когда в них объемы выйдут на другой уровень, будет с чего понижать комиссию (или конкуренты придут).