ФСК ЕЭС. Долгосрочное видение. Часть 1.

Третий год наблюдаю за бумагой, за это время подробно изучил этот бизнес и накопились мысли, которые наконец хочу оформить в пост и освободить от них свой мозг.

Мыслей много, поэтому многобукв, буду писать и публиковать частями.

Основные тезисы выскажу сразу.

ФСК – это квазиоблигация с хорошей дивидендной доходностью, потенциал роста которой ограничен.

Карнавала номинала не будет (не жду).

Мой прогноз на ближайшие годы: те же дивиденды на уровне 1,6 копеек и болтание цены бумаги в широком боковике от 14-15 до 20-22 копеек.

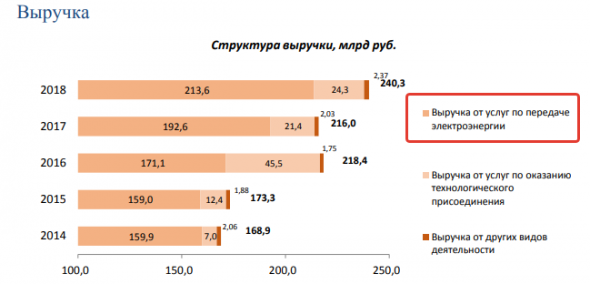

Теперь попробую это видение обосновать, т.к. смотря на отчётность, в которой постоянно растёт выручка и чистая прибыль, усомниться в моих прогнозах можно легко.

Рассмотрим, может ли бизнес расти. Какие возможные драйверы роста у ФСК?

Первый драйвер. Рост выручки за счёт роста передачи энергии.

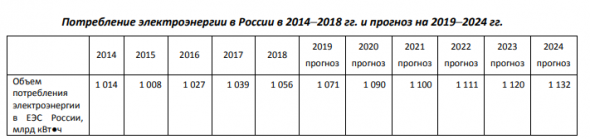

Есть некоторое заблуждение у тех, кто видит огромную (по 100 млрд в год) инвестпрограмму и думает, что бизнес ФСК за счёт инвестпрограммы растёт. Нет. Электрические сети – это не сеть магазинов у Магнита, не месторождения у нефтяных компаний. Если ФСК строит новую подстанцию или линию, выручка сама по себе не будет расти. Выручка ФСК (как и генераторов) определяется только спросом потребителей. Будет ли спрос расти? Ответ можно найти в прогнозах Минэнерго, а можно посмотреть в годовой отчёт ФСК. Вот картинка из него:

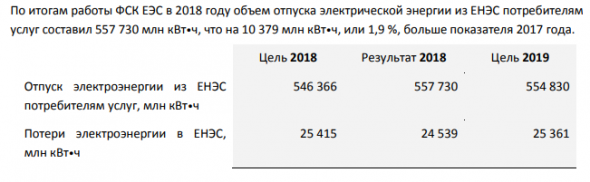

Отмечу, что в 2018 ФСК присоединило две крупных области, но на результатах это не сильно сказалось:

«В 2018 году география деятельности ФСК ЕЭС расширилась — теперь она охватывает 79 регионов страны. Объекты ЕНЭС появились в ранее изолированных с точки зрения подключения к Единой электросети районах Республики Саха (Якутия). Компания также начала передавать электроэнергию для потребителей Иркутской области… в состав основных средств введено более 5,6 тыс. MBА новой трансформаторной мощности и почти 2 тыс. км ЛЭП».

И ещё картинка из годового отчёта:

ФСК в годовом отчёте делает вывод:

«Таким образом, исходя из оценки электропотребления, объемов экспорта и импорта электроэнергии, а также с учетом влияния факторов, обусловливающих замедление роста электропотребления (прежде всего, фактора энергосбережения), ПАО «ФСК ЕЭС» не ожидает роста объема оплачиваемых сетевых услуг в 2018–2020 годах.»

Это основной сценарий, если всё будет хорошо. Может прилететь чёрный лебедь. В кризисы (а мы вроде как ждём очередной?) падает общий объём производства и соответственно потребление энергии (в 2008—2009 и 2014-2015 было падение). Может прилететь и белый, если стартанёт какой-нибудь мегапроект по экспорту электричества в Китай или Японию. Почему нет.

Таким образом, ждать роста бизнеса за счёт передачи энергии пока что не стоит.

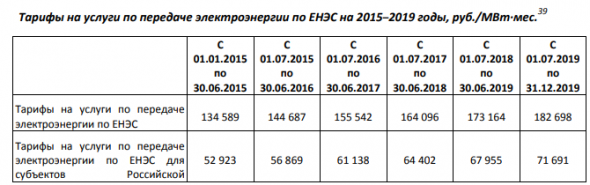

Второй драйвер. Рост тарифов.

Если объём услуг не растёт, то может поможет рост тарифов? Их же повышают каждый год?

Тарифы на передачу энергии растут очень бодро, последние 3 года на 5,5%. За 6 лет выросли на 35%. Соответственно растёт и выручка. Из годового отчета:

«Выручка Компании за 2018 год увеличилась по сравнению с 2017 годом на 24,3 млрд руб. (+11,2 %) за счет роста выручки от отдельных видов деятельности: · выручка от услуг по передаче электроэнергии увеличилась в связи с ростом выручки от компенсации нормативно-технологических потерь электроэнергии (в связи с отменой с 01.07.2017 механизма компенсации «нагрузочных потерь» постановлением Правительства Российской Федерации от 07.07.2017 № 810) и ростом выручки по передаче электроэнергии вследствие роста тарифа»

11% рост выручки очевиден. Два фактора: компенсация потерь (запомним) и рост тарифа (табличка выше).

Хорошо? Хорошо, да не очень-то ©. К сожалению, по себестоимости аналогичная картина:

Почему так происходит? Порядка половины затрат – это амортизация, и она быстро растёт, ведь компания ежегодно тратит порядка 100 млрд на ввод новых основных средств.

Ещё одна серьёзная статья – налог на имущество. Имущества у ФСК очень много. Стандартный налог на имущество для компаний – 2,2% ежегодно. Для энергетиков было сделано серьёзное послабление, которое понемногу перестаёт действовать:

С 01.01.2013г. в отношении линий электропередачи введены предельные значения налоговых ставок, являющихся пониженными относительно основной ставки налога. В соответствии с п.3 ст.380 НК РФ, налоговые ставки … не могут превышать:

- в 2013 году — 0,4%,

- в 2014 году — 0,7%,

- в 2015 году — 1,0%,

- в 2016 году — 1,3%,

- в 2017 году — 1,6%,

- в 2018 году — 1,9%.

Т.е. с 2019 года ФСК (как и МРСК) будет платить полную сумму налога на имущество. В деньгах это так (данные из последнего финплана): 2015 год – 7,3 млрд, 2019 – 16,4 млрд, 2025 – уже 25 млрд. Серьёзные суммы, это на минуточку 10% от плановой выручки!

Причем эти затраты не зависят от выручки, если в кризис выручка упадёт – амортизация и налог останутся и будут поедать валовую прибыль, снижая чистую.

Ещё одна тема – компенсация потерь. ФСК разрешают получать повышенную выручку, поскольку она несёт на рынке соответствующие затраты:

«Основными факторами изменения себестоимости в 2018 году по сравнению с 2017 годом являются: · увеличение расходов на приобретение электроэнергии и мощности в связи с изменением нормативного регулирования (в связи с отменой с 01.07.2017 механизма компенсации «нагрузочных потерь» постановлением Правительства Российской Федерацииот 07.07.2017 № 810)».

Что в итоге? Ещё две цитаты из годового отчета.

«Скорректированная EBITDA за 2018 год снизилась на 0,3 млрд руб. (–0,2 %) по сравнению с 2017 годом и составила 129,0 млрд руб. Такой результат обусловлен снижением доходов в виде штрафных санкций, принятых к учету на основании исполнительных листов, без учета данного фактора рост скорректированной EBITDA составляет 2,3 % (2,9 млрд руб.).»

Выручка растёт на 11%, ебитда всего на 2%. Рост ебитды всего на 3 млрд, и это после того, как ввалили за год 100 млрд в «развитие» сети!!!

А что же с чистой прибылью в отчётности? Ещё цитата.

«На финансовый результат большое влияние оказали неденежные операции».

На балансе ФСК есть пакет ИнтерРАО. Его переоценка – это «неденежная операция», бумажная прибыль. Которую убирают при расчёте дивидендов.

Таким образом, рост тарифов пока не отражается на росте ебитды и чистой прибыли.

Продолжение следует.

Не является инвестиционной рекомендацией и всё такое.

1 электробусы… т.е городской транспорт станет электрическим...

2 развитие сети зарядки электромобилей...

3 развитие ВЭС