19 августа 2019, 09:14

Прогнозы. Возврат к надуванию

- Биржевая обстановка истекшей недели – обстановка апатии и скепсиса участников рынка по отношению к рисковым активам, в первую очередь, к мировым акциям. Однако, начиная с прошлого четверга эти настроения сопровождаются ростом большинства фондовых рынков (российский – одно из заметных исключений). На фоне дешевеющих денег, рынкам несложно вернуться к росту. Поскольку, каков бы ни был настрой инвесторов, ликвидность куда-то необходимо направлять. Акции – один из популярных вариантов.

- Так что подъем, в частности, американских индексов акций, который многими трактован как отскок, предваряющий новую фазу коррекции, обещает получить хорошее продолжение.

- Остаются две неоднозначные товарные истории: нефть и золото. Более вероятно, что нефть тоже испытала на себе апатичные спекулятивные продажи. В таком случае котировки могут достаточно быстро оказаться выше 60 долл./барр. по Brent. Однако нефтяные цены находятся под технологическим давление. Возможно, уже и 65-70 долл./барр. – высокие цены.

- Золото, в свою очередь, выступает, казалось бы, бенефициаром удешевления денег. Поэтому и выросло в цене. Но вырастет ли далее? Все-таки оно воспринимается как защитный актив. И если сейчас субъективная оценка рисков инвесторами несколько снизится, золото способно оказаться под существенным давлением. Если в ближайшие дни золотые котировки опустятся ниже 1 500 и тем более ниже 1 480 долл./унц., такое удешевление может получить стремительное развитие. В то же время, нельзя исключать, что золото готовится к рывку выше 1 550 долл./унц., и только после него будет создана возможность к перелому растущего тренда.

- Рубль. Наиболее вероятно, ослабление или завершено, или в финальной стадии своего завершения. Пока нет мнения, нужно ли открывать короткую позицию в паре USD|RUB, но открытие этой позиции возможно. Графический тренд в парах USD|RUB, EUR|RUB остается нисходящим, разница процентных ставок, за вычетом инфляции – на стороне рубля.

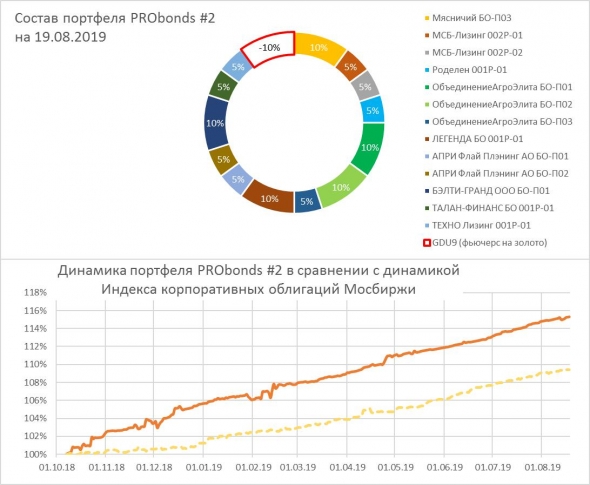

- Высокодоходные облигации. Наша основная специализация не претерпит изменений вне зависимости от состояния рынков. К тому же ближайшие месяц-два, скорее, будут положительны и для рубля, и для рублевых долгов. Настрой – на увеличение числа эмитентов и выпусков в портфелях, для большей диверсификации вложений. При этом основное внимание будет уделяться концепции смешенного дохода, когда облигационные выплаты дополняются результатами от спекулятивных/хеджирующих позиций. Соответственно, акцент на портфель PRObonds #2, где и применена эта концепция, станет отчетливее.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Читайте на SMART-LAB:

#MGKL: Купонные выплаты по облигациям за январь — более 108 млн ₽

✨ В январе ПАО «МГКЛ» в срок и в полном объёме исполнило обязательства перед инвесторами. На купонные выплаты направлено свыше 108 млн рублей. 💼 Выплаты произведены по следующим выпускам:...

30.01.2026

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО «Балтийский лизинг» подтвердил ruАA-, ООО «ЭнергоТехСервис» подтвердил ruBBB+, ООО «ВСЕИНСТРУМЕНТЫ.РУ» повысил A(RU))

🟢ООО «Балтийский лизинг»

Эксперт РА подтвердил рейтинг кредитоспособности на уровне ruАA-. ООО «Балтийский лизинг» – универсальная лизинговая компания, в портфеле которой преобладает...

09:38

Где же графический тренд по USD|RUB остается нисходящим? Он как раз восходящим стал, увы.

Удержание лонга по поддержкам 65,9-66,4.