Юнипро: отчётность хорошая, рост дивидендов в силе

Источник: t.me/invest_or_lost/927

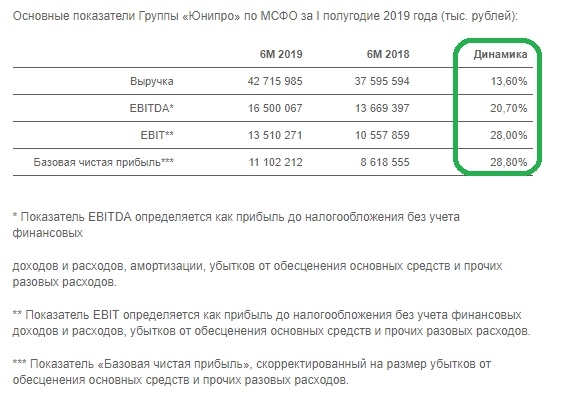

Юнипро отчиталась по МСФО за первые 6 месяцев 2019 года:

дивидендов в силе" title="Юнипро: отчётность хорошая, рост дивидендов в силе" />

дивидендов в силе" title="Юнипро: отчётность хорошая, рост дивидендов в силе" />

На фоне повышения цен на рынке на сутки вперёд (РСВ) и роста выработки электроэнергии, вызванного повышением спроса и эффектом низкой базы (в прошлом году энергоблок №7 Сургутской ГРЭС-2 находился на капитальном ремонте), выручка Юнипро с января по июнь уверенно выросла сразу на 13,6% до 42,7 млрд рублей.

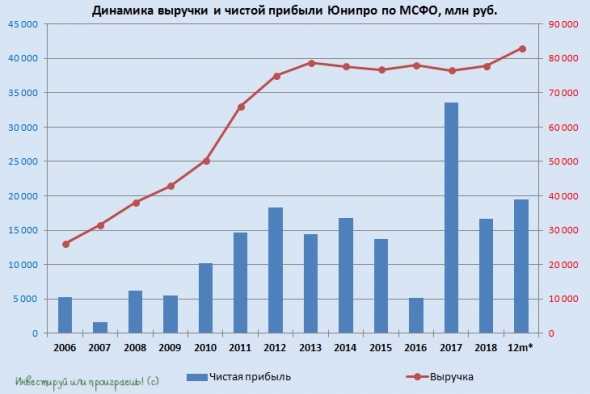

Показатель EBITDA порадовал ещё более уверенной динамикой более чем в 20%, достигнув по итогам полугодия значения в 16,5 млрд рублей, при этом рентабельность по EBITDA уже третий квартал кряду держится на рекордно высоком уровне за последние годы, что не может не радовать. Отрадно, что Юнипро повысила свой прогноз по EBITDA на весь 2019 год: ещё в марте компания прогнозировала этот показатель в диапазоне 26-28 млрд рублей, а уже сейчас эта цифра увеличена до 28-30 млрд.

Наконец, базовая чистая прибыль также продемонстрировала бурный рост почти на 30%, составив 11,1 млрд рублей, а вот свободный денежный поток (FCF) сократился на 16% до 6,6 млрд рублей — всему виной эффект высокой базы, когда в первом полугодии 2018 года расходы по налогу на прибыль были заметно ниже, нежели год спустя. Очень хочется верить, что компании удастся вернуть FCF на тропу роста, для безболезненного исполнения планов по росту дивидендных выплат, особенно в преддверии долгожданного ввода в эксплуатацию аварийного энергоблока №3 Берёзовской ГРЭС.

Кстати, из презентации к финансовой отчётности Юнипро и состоявшейся телеконференции можно было почерпнуть несколько важных сообщений, касаемых этого энергоблока: две хорошие и одна не очень. Начну традиционно не с самой приятной для нас: ввод в эксплуатацию блока №3 Берёзовской ГРЭС в очередной раз переносится: на сей раз с IV квартала 2019 года на I квартал 2020 года. НО: генеральный директор компании Максим Широков сообщил, что новая дата считается наиболее выполнимым сценарием и едва ли будет изменена, а перенос сроков запуска энергоблока не повлияет на выплату 20 млрд рублей ежегодных дивидендов, которые компания прогнозирует уже на следующий год. Так что, несмотря ни на что, продолжаем ориентироваться на выплату дивидендов в размере 0,317 руб. на одну акцию в перспективе ближайших лет, что сулит ДД на уровне почти 12%. Разве не прекрасно?

Ну и напоследок пару слов по судебным тяжбам с Русалом: переговоры сторон по заключению мирового соглашения продолжаются, а значит риск расторжения договора ДПМ, чего так боялся рынок в течение последних нескольких месяцев, продолжает сходить на нет, что также должно оказывать поддержку (и уже оказывает!) котировкам акций Юнипро, которым вполне по силам вырасти до 3 рублей на горизонте ближайших 12 месяцев.

=======================================

Читайте также:

Блестящие финансовые результаты Газпромнефти и расчёт дивидендов 2019

ВТБ: а ведь 200 млрд рублей прибыли за 2019 год — ещё реально!

Это решение продавил Чубайс с согласия Путина.

Оправдывают это тем, что не было денег на модернизацию которая назревала.

По моему это чушь собачья, так как деньги за электроэнергию платят и прибыль у генерирующих компаний была и есть и можно было обойтись без продажи активов иностранцам.

Это не инвестиция, а захват нашего рынка электроэнергии!!!

И сейчас большая часть прибыли уходит в Германию.

Выкупайте акции с биржи, а то немцы совсем захватят бывшую российскую ОГК-4 и проведут делистинг с биржи.